2022.06.23 更新

もうすぐ結婚を控えています。親から「結婚を機に、生命保険に加入した方がいいんじゃないの?」と言われたんですが、そもそも生命保険が何を指しているかも分かっていなくって。例えば、「医療保険は生命保険の中の一つなのかな…?」レベルで理解できていないんです。

おめでとうございます!保険は目に見えないですし、普段、日常生活を送るうえではなかなか縁が遠いものですよね。ただ、日本人の約8割の方が、何かしらの生命保険に加入し、「もしも」のリスクに備えています。

保険に加入している人ってそんなに多いんだ!今後は自分のことだけを考えていたらいい訳ではないし、これを機に生命保険について知っておきたいです!

かしこまりました!生命保険の基本的な仕組みやメリット・デメリット、そしてどのような種類があるのかを詳しくご紹介いたします。

※本記事は租税回避を助長するものではありません

■ 目次

・1.生命保険とは?

・2.生命保険と貯蓄で備えるのはどう違うの?

・3.生命保険に加入するメリット・デメリットとは?

・4.保険の種類にはどんなものがある?

・5.どうやって生命保険を選べばいいの?

・6.まとめ

1.生命保険とは?

人生にはさまざまな「もしも」のリスクがつきものです。

例えば、「もしも、家族の大黒柱である旦那さんが病気で働けなくなったら…」「もしも、急に自分ががんにかかっていることが判明したら…」など、年代、性別、ライフスタイルによってさまざまなリスクが考えられます。

いつ起きるか、ましてや自分の身に起きるかどうかも分かりませんが、起こってしまうとこのようなリスクに対応するにはまとまったお金が必要となるケースがあります。

そのような事態が起こった際に、まとまったお金を準備できるような備えの一つとして「生命保険」があげられます。

◆「生命保険」の基本的な仕組みとは?

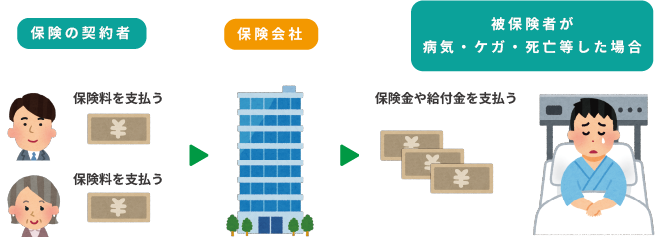

生命保険は、加入者が保険料を出し合い、万が一のことがあった際に、保険料として集めたお金の一部を活用して経済的な損失をフォローする仕組みで成り立っています。

この仕組みを「相互扶助」と言います。

漢字の通り、「お互いに力を添えて助け合う」「一人は万人のために、万人は一人のために」という、助け合いの精神で生命保険は成り立っています。

◆年間でどれぐらいの保険金が支払われているの?

それでは、1年間にどれぐらいの人が保険金や給付金の請求をし、どれぐらいの金額が保険会社から支払われているのでしょうか。

調査によると、2021年の保険金等支払金は、30兆1,386億円にも上ります。

特に、死亡保険金として支払われた件数は年間113万件、入院時の給付金として支払われた入院給付金の支払い件数は715万件。

各保険会社から「もしも」が起こってしまった多くの人に対して保険金・給付金が支払われています。

参考:一般社団法人生命保険協会「2021年版 – 生命保険の動向」

◆保険料はどうやって設定されているの?

生命保険の加入者が支払う保険料は、どのように定められているのでしょうか。

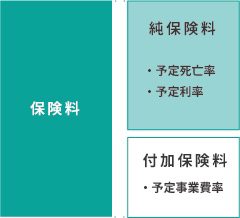

生命保険の保険料は、「純保険料」と「付加保険料」という二つの要素で構成されています。

簡単にいうと、「純保険料」は保険金の財源となる『原価』のようなもの、「付加保険料」は保険会社が会社を継続させるための経費や、新しい保険商品を開発するためのコストにあたり『諸経費』のようなものと捉えてよいでしょう。

これらの「純保険料」と「付加保険料」を算出するためには、今後どれくらいの人が死亡する確率があるのか、保険会社が存在し続けるため位はどれくらいの経費が必要なのか、見込みを想定する必要があります。

この見込みを算出するために使用されるのが、3つの『予定率』です。

■「純保険料」を算出するための予定率

① 予定死亡率

過去の統計データをもとに、保険加入者のうち契約中に死亡する人が何名いるか予測した数値。

死亡する人数の割合が高いと予想されると、保険会社が支払う保険金額も増えるため、保険料は高くなる。

② 予定利率

保険会社が契約者から受け取った保険料を、どれくらいの利回りで運用できるのか予測した数値。

高い利回りで運用できると予測されれば、少ない保険料でも運用を回せるということなので、保険料は安くなる。

■「付加保険料」を算出するための予定率

③ 予定事業費率

保険会社が事業を継続するために必要な経費がいくらなのかを予測したもの。

予想される必要経費が高くなれば、保険料も高くなる。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

2.生命保険と貯蓄で備えるのは、どう違うのか?

人生で起こりうるリスクに対する備え方として、「生命保険じゃなくても、貯蓄があればカバーできるんじゃないの?」と思う方もいらっしゃるかもしれません。

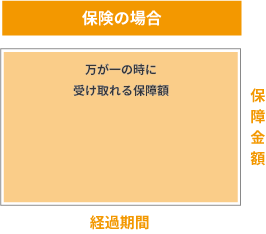

実は、生命保険業界では、『貯蓄は三角、保険は四角』と言われており、それぞれ特徴があります。

『貯蓄は三角、保険は四角』とは、いったいどういう意味なのでしょうか?

■ 預貯金の場合

貯蓄は、貯蓄に回せる余裕がある時に、そのタイミングに貯蓄できる金額を自分のペースで自由に貯めることができます。

毎月同じ金額をコツコツ貯金するのか、それともまとまったお金が入った時に貯金に回すのかで、目標額に到達するペースは人それぞれですが、年月が経つにつれて貯蓄が増えるため、右肩上がりの「三角形」の形となります。

■ 生命保険の場合

一方で生命保険は、加入直後から、保険料をしっかり支払っている契約者であれば、契約期間を通して一定した保障を受け取れます。

年数の経過を待たずとも、すぐに備えを得ることができるため、生命保険は「四角形」で表現されます。

◆いつ起こるか予測できないリスクには、貯蓄では間に合わないことも

人生で起こりうるリスクというものは、いつ、どのタイミングで起こるのか誰にも予測がつかないものです。もしかしたら、明日、交通事故にあって大ケガを負ってしまうかもしれない…。

でも貯蓄だけでは、このような「もしも」の際の、入院費用や手術費用、働けない間の生活費を担保することが出来ない人もいるでしょう。

そのような緊急事態にもお金で困ることがないよう、すぐにリスクに対して十分なお金を準備できる保険が存在しています。

3.生命保険に加入するメリット・デメリットとは?

生命保険と貯蓄で備えることの違いをご説明しました。

次に、生命保険で備えることの「メリット」と「デメリット」をご紹介します。

◆生命保険のメリット

①万が一のリスクへの保障を持つことができる

生命保険の一番大きなメリットと言えますが、貯蓄などではカバーできない「もしも」のリスクに対して、保障を持つことができます。

例えば、一家の世帯主が亡くなった場合、残された家族がその後の生活に不自由することがないよう、保険金が支払われる「死亡保険」という保障があります。

もし自分が亡くなってしまった時のための家族の生活費を、貯蓄だけで貯めておくのは、年月もかかり、簡単なことではありません。

生命保険は、加入したその日から保険料を支払っていれば、もしもに対する保障をすぐに受けられるため、加入するうえでの一番のメリットと言えるでしょう。

②相続税対策になる

相続税とは、亡くなられた方が生前所有していた財産を相続人(※一般的には、ご家族が遺族として相続人になるケースがほとんど)の方に受け継ぐ際に発生する税金のことを言います。

相続税の対象となる財産には、現金や預貯金だけではなく、土地や家屋、有価証券、そして生命保険の死亡保険金が挙げられます。

この相続税ですが、いくつか節税対策がある中で、生命保険を活用して相続税の負担を軽減できるケースがあります。

というのも、生命保険の「死亡保険」の保険金には、相続税の非課税枠という枠組みがあります。

これは、残された家族の生活を守るための死亡保険金をできるだけ手元に残せるように、という意図があります。

例えば、被保険者の方に万が一のことがあった際、契約時に指名していた方が受取人として、保険金を受け取ることになります。

この時、死亡保険金については「法定相続人の数×500万円」が非課税の対象となります。

もし死亡保険金を受け取った方が3人であれば、「3人×500万円」で1,500万円が非課税の対象となります。

このように、遺産を相続するうえで死亡保険は相続時の節税対策としても有効となります。

ただし、この非課税枠を活用できるのは、「被相続人(亡くなった方)が保険の契約者で、相続人(遺族)が保険金の受取人」に設定されていた場合です。

それ以外の方は、非課税枠の対象とならないため、注意しましょう。

③所得税や住民税を軽減することができる

生命保険の保険料を支払っていると、「生命保険料控除」を受けることができます。

「生命保険料控除」とは、所得控除の一種で、一定の金額が所得金額から差し引かれ、税金の負担を軽くすることができます。

控除額は、加入している保険の契約内容や支払っている保険料によってそれぞれ異なり、年末調整や確定申告で、毎年手続きを行うことが可能です。

生命保険料控除の対象になる保険には、下記のようなものが挙げられます。

・終身保険、定期保険、養老保険…「一般生命保険料控除」の対象

・医療保険、がん保険、介護保険…「介護医療保険料控除」の対象

・個人年金保険…「個人年金保険料控除」の対象

上記の保険に加入している場合は、ぜひ忘れずに年末調整などで手続きを行うようにしましょう。

生命保険料控除では、年間の支払い保険料によって、住民税と所得税が控除されます。

具体的な控除額の算出方法については、 「生命保険控除の金額はいくら?控除対象や種類など生命保険控除とは何か知っておこう!」 の記事に記載していますので、ぜひご覧ください。

◆生命保険のデメリット

①保険料の支払いがある

生命保険に加入後は、契約時に定めた保険料を保険会社に支払う必要があります。

大切な契約を継続するために必要なことなのでデメリットではないかもしれませんが、一定の支出が発生することは必ず念頭に置いておきましょう。

契約時には、自分にとって保険料が無理のない金額なのか、よく確認することが大切と言えますね。

また、保険料の支払い方法には、毎月支払う月払いや、1年分の保険料を年に1回まとめて支払う年払いなど、さまざまな方法があります。

基本的に、保険料を支払う回数が少なくなるほど、全体の保険料は安くなるケースがほとんどです。

そのため、少しでも保険料の支出を抑えたい方で1年間分のまとまった保険料を用意できる方は、年払いで保険料を支払うことを検討しても良いでしょう。

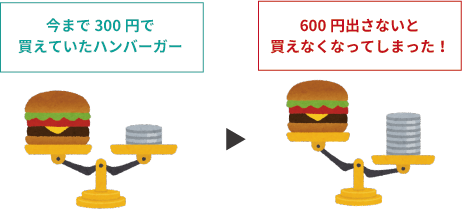

②インフレのリスクに弱い傾向がある

インフレとは「インフレーション」を省略した言葉で、世の中の物価が上昇すること言います。

物価が上昇するということは、たくさんのお金を引き換えにしなければ、物が手に入らないということなので「お金の価値が下がっている」ということになります。

保険会社は加入者から預かった保険料をもとに、資産運用を行い、より多くの給付金を長期的・安定的に給付できるよう、債券や株式などに投資しています。

保険契約時に、契約者は「もしも」があった際にいくら給付金や保険金を受け取るのか設定をしますが、将来、インフレが起こっているとしたら受け取る保険金の額は変わらなくても、お金の価値が下がっている可能性があるということです。

例えば、自分が亡くなった時の葬儀費用や残された家族の生活費を備えるために死亡保険に加入し、死亡時に家族が500万円を受け取る契約で設定していたとします。

加入時は、500万円の保険金があれば十分な保障だろうと見込んでいたものの、もし亡くなった時にインフレが起きていた場合、葬儀費用が高騰していたり、物価が上昇しているなど、500万円では足りない可能性があるのです。

上記のことから、生命保険はインフレのリスクには弱いことがデメリットとして挙げられるでしょう。

【豆知識】実際に生命保険って、どれぐらいの人が加入しているの?

ここまでで、生命保険の仕組みや加入時のメリット・デメリットについてご紹介しました。

実際に、日本ではどれぐらいの人が生命保険に加入しているのでしょうか?

調査によると、約8割の人が生命保険に加入しています。男性の加入率は81.1%、女性は82.9%です。

さらに、世帯単位で見てみると、加入率は89.9%と9割近くにのぼります。

多くの方が、医療費や入院費の保障のため、また自身に万が一のことがあった場合の家族の生活のために、生命保険で備えを用意していることが分かります。

参考:生命保険文化センター「2021年度『生命保険に関する全国実態調査』」、生命保険文化センター「生命保険に加入している人はどれくらい?」

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

4.生命保険の種類にはどんなものがある?

生命保険には、備える目的に応じてさまざまな種類があります。

ここでは、「死亡した時の備え」「病気やケガへの備え」「介護への備え」「教育資金や老後の生活資金の備え」の4つの目的を軸に、どのような生命保険の種類があるのかをご紹介します。

◆①死亡したときの備え「死亡保険・収入保障保険」

一つ目にご紹介するのは、死亡したときに保障を得ることができる「死亡保険」「収入保障保険」です。

■死亡保険とは

死亡保険とは、その名の通り保険に加入している被保険者が亡くなった場合、残された家族に死亡保険金が支払われる保険です。

死亡保険金は、お葬式にかかる費用や残された家族の今後の生活費、子どもがいる場合は教育費などに活用することができます。

また、死亡時だけでなく、被保険者が高度障害の状態になった際にも「高度障害保険金」を受け取ることができます。

高度障害とは、病気やケガによって身体の一定の機能が重度に低下した状態のことをいいます。

例えば、両目の失明、一生涯にわたって常に介護が必要な状態、言語の機能を永久に失った状態などが挙げられます。

■死亡保障はどれぐらい備えておけばいいの?

死亡保障としてどれぐらい必要かは、加入者の家族構成や現在どのようなライフステージなのかによって異なります。

≪CASE1:独身の方の場合≫

例えば、現在独身の方の場合は、自分が亡くなった際に必要な保障が備わっていれば充分と言えます。

例えば、必要なのはお葬式にかかる費用やお墓代が挙げられ、誰かにお金を残しておかないといけないというケースは余りないかもしれません。

消費者庁の発表によると、葬儀費用の全国平均は通夜の飲食費、寺院への費用、葬儀一式費用すべて合わせて約200万円ほどです。

この費用に加えて、お墓代も用意しておく必要がありますね。

独身の方でご利用されるケースの多い「永代供養」のお墓を利用する場合、供養の種類によって異なりますが、約20~80万円ほど費用がかかります。

そのため、独身の方は合計で約300万円前後の死亡保障を、事前に準備できていると安心でしょう。

ただし、現在独身の方でも、離婚によって独身となりお子さまがいる場合は、自身が亡くなった後の子どもの生活費や教育費用に充てられるよう、もう少し手厚い保障を用意し、お子さまの年代に合わせて、数千万円の保険金を準備する必要性も考えられます。

参考:消費者庁「葬儀事業者における葬儀費用に係る表示の適正化について」平成24年2月3日発表

≪CASE2:扶養家族がいる場合≫

扶養家族がいる場合の方は、自身が亡くなった際に葬儀費用だけでなく、残された家族の生活費も残しておく必要があるため、前述の独身の方よりも多くの死亡保障が必要となります。

ここでは実際に、扶養家族のいる方が、どれぐらいの死亡保障を備えているのかをご紹介します。

生命保険文化センターの調査で、夫婦のみの世帯、子どものいる夫婦、高齢夫婦(無職/有職)のライフステージに分類し、それぞれ平均でいくら死亡保障を備えているのか調査されたデータがあります。

子どものいる夫婦(末子:乳児~高校生・短大生・大学生)が、いくら死亡保障を備えているのかという調査結果では、2,000万円以上の保険金を準備しています。

一方、夫婦のみの世帯では約1,500万円の保障、子どもの就学が終了した世帯では約1,200万円の保障となっています。

このことから、やはり子育て世代については死亡保障のニーズは高く、万が一の事態に備えて手厚い保障を持っておくケースが多いことが分かります。

参考:生命保険文化センター「平成30年度 生命保険に関する全国実態調査」

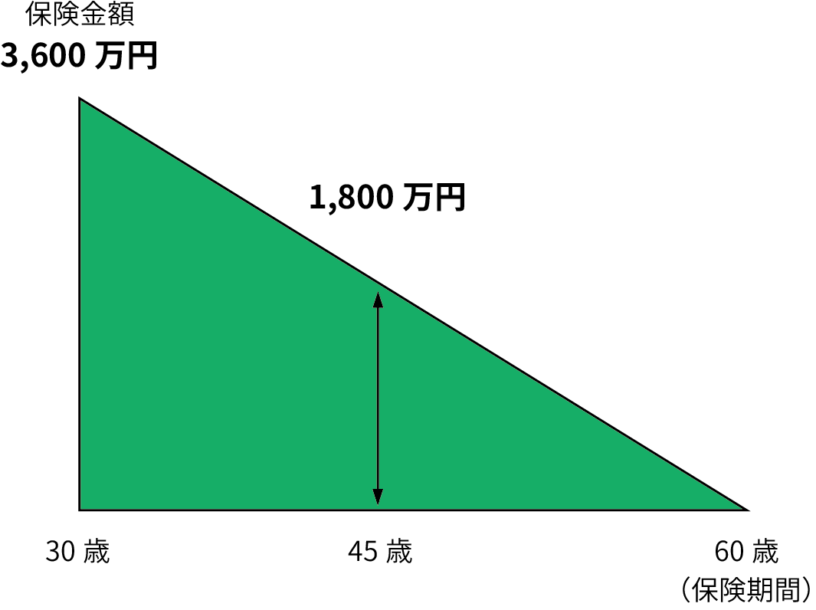

■収入保障保険とは

収入保障保険とは、もし一家の大黒柱の方に万が一のことがあった際、収入が途絶えてしまい、残された家族が生活に困らないよう備えるための保険です。

被保険者が亡くなった場合、保険期間満了時まで残された家族が保険金を受け取ることができます。

保険金の受け取り方は、毎月、年に1回など保険会社によって異なります。

■死亡保険との違いは?

被保険者が亡くなった際に、残された家族が保険金を受け取れるという点でみると、「死亡保険と何が違うんだろう?」と疑問に思われた方もいらっしゃるかもしれません。

先ほどご紹介した「死亡保険」では、加入時に設定した保険金を一括で受け取る形になります。

死亡保険に加入した直後に被保険者が亡くなった場合でも、保険期間満了直前に亡くなった場合でも、いつでも同じ金額の保険金を一括で受け取ることが可能です。

一方で、収入保障保険は、被保険者が亡くなった時点から保険期間の満了日まで、毎月一定額の保険金を受け取ります。

一括でお金を受け取るのではなく、イメージとしては毎月お給料をもらうような感覚と近いと言えますね。

また、収入保障保険の特徴としては、保険の契約期間が経過するにつれて保険金の受取総額が減っていくことがあげられます。

例えば、被保険者が30歳で亡くなったとします。

保険金の受取額を毎月10万円に設定し、保険期間を60歳までとしている場合、10万円(月)×12ヵ月×30年間となり、残された家族が受け取る保険金額の総額は3,600万円となります。

同じ設定の被保険者が45歳で亡くなった場合、残りの保険期間は15年間となるため、10万円(月)×12ヵ月×15年間となり、保険金額の総額は1,800万円になるということです。

このように、被保険者が亡くなった際に保険金を受け取れるという点では「死亡保険」も「収入保障保険」も目的は同じですが、保険金の受け取り方に大きく違いがあるということを、理解しておきましょう。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

◆②病気やケガへの備え「医療保険・がん保険・就業不能保険」

2つ目にご紹介するのは、病気やケガをした時に給付金を受け取ることができる「医療保険」「がん保険」「就業不能保険」です。

■医療保険とは

医療保険とは、病気になってしまったり、ケガをしてしまった際、高額になるケースが多い手術費用や入院費用について保障を得られる保険です。

日本では、国民全員が公的医療保険に加入する「国民皆保険制度」を導入しています。

公的医療保険では、多くの人が加入しているものに「健康保険」が挙げられます。

健康保険に加入している人は、病院で受診した際に治療内容が保険適用内であれば、医療費の自己負担が1~3割負担となります。

しかし、入院時の食事代や個室に入院した場合のベッド代、あるいは、がん治療に用いられる重粒子線治療などの「先進医療」は、保険適用外となり全額自己負担となってしまいます。

このような公的医療ではカバーしきれない医療費への備えとして、生命保険会社が販売している医療保険は有効に活用することができるのです。

■医療保険にはさまざまな種類がある

「医療保険」と一言で言っても、実はさまざまな種類があります。

例えば、医療保険の保障期間を限定的にするか、亡くなるまでの一生涯にするかによっても異なります。

保障期間が限定的なものを「定期医療保険」、一生涯保障が続くものを「終身医療保険」と言います。

‣定期医療保険

・保障期間は10年、20年など加入時に決める

※期間が満了しても契約を更新し継続することも可能

・終身医療保険に比べると、保険料は割安なケースが多い

・契約更新をすると、更新時の年齢に応じて保険料が高くなる

‣終身医療保険

・保障を一生涯持ち続けることができる

・途中解約した際に、解約返戻金が出るものもある

※保険会社によって異なる

また、過去に大きな病気を経験された方や、健康面で何かリスクを抱えている人の場合、通常の医療保険に加入することが難しいケースもあります。

健康面に不安のある方でも加入しやすい医療保険が「引受基準緩和型医療保険」「無選択型医療保険」です。

‣引受基準緩和型医療保険

・保険会社への告知内容が、通常の医療保険よりもシンプルで緩和されている

・持病がある方や過去に入院、手術の経験がある方でも加入しやすい

・通常の医療保険よりも保険料は割高に設定されている

‣無選択型医療保険

・保険会社への告知が一切不要

・健康面に不安がある方でも、誰でも加入することができる

・保険料は、引受基準緩和型医療保険よりもさらに割高に設定されている

さらに医療保険には、女性特有の病気に備える女性専用の医療保険もあります。

代表的な女性特有の病気には「乳がん」「子宮頸がん」が挙げられ、また病気ではありませんが「異常分娩」「子宮外妊娠」による合併症のリスクも女性特有のものとして挙げられます。

女性向けの医療保険に加入した場合、上記のような女性特有のリスクに対しては保障が上乗せされるのが特徴です。

このように医療保険にはさまざまな種類があります。

医療保険の加入を検討する時には、年齢や性別ごとに異なる病気のリスクにどれぐらいの保障を持ちたいのか、また現在のご自身の健康状態や過去の既往歴なども鑑みて、検討する必要があるでしょう。

※医療保険の基礎知識について、さらに詳しく知りたいという方は、こちらのコラムをご覧ください。

■がん保険とは

がん保険とは、医療機関でがんと診断された場合や、がんの治療を目的とした医療に対する費用について保障される保険です。

がんの治療において、「がんの三大療法」と呼ばれる『手術療法』『化学療法』『放射線療法』は健康保険(※1~3割が自己負担)の適用が認められています。

ただし、がんの治療は入院や手術を行ったり、退院後も数年は通院治療での経過観察が必要など、長期化する傾向が多く見られ、患者さんが負担する医療費は高くなります。

そのため、日本では37.5%の人ががん保険に加入し、がんになった際の経済的なリスクに備えています。

給付金には、がんと診断された際に給付金が受け取れる「診断給付金」、がんの治療を目的として入院した際に支払われる「入院給付金」、がんの治療を目的として手術を行った際に支払われる「手術給付金」、また、がんの通院治療を行った時に支払われる「通院給付金」といった、さまざまなパターンがあります。

がん保険は、幅広い病気のリスクに備える医療保険と比べて、がんに特化した保障の保険です。

そのため、保険料も医療保険に比べると割安なケースがほとんどのため、がんに対するリスクのみ不安がある方は、がん保険で備える方法を選ぶことができます。

※がん保険の基礎知識について、さらに詳しく知りたいという方は、こちらのコラムをご覧ください。

参考:公益財団法人 生命保険文化センター 令和元年度「生活保障に関する調査」(令和元年12月発行)

■就業不能保険とは

就業不能保険とは、突然の病気やケガにより働けなくなってしまった場合、減少する収入をカバーすることができる保険です。

例えば、一家の世帯主が病気で入院し、長期間就業が不可能になってしまった場合、公的保障である「傷病手当金」などを受け取ることができますが、報酬日額の2/3の額となるため、今までの収入よりも減少してしまいます。

収入が減ったとしても、生活費や子どもの教育費は引き続き支払わなければいけません。

このような減額分に対して就業不能保険を活用することで、保障を持つことが可能です。

また、病気の治療に対する医療費に対しては、医療保険に加入していればカバーすることが可能ですが、もしも退院後もしばらく仕事への復帰が難しい場合、医療保険では収入減まではカバーすることは不可能です。

就業不能保険では、退院後の就業不能期間中でも保障の対象となるため、しばらく職場に復帰できない場合でも生活費を担保でき、安心材料となるでしょう。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

◆③介護への備え「介護保険」

3つ目にご紹介するのは、介護が必要な状態になった際に保障を得ることができる「介護保険」です。

■介護保険とは

介護保険とは、将来介護が必要になり、保険会社が指定する「要介護」認定を受けた際に給付金を受け取ることができる保険です。

介護の度合いについては「要支援1~2」とさらに手厚い介護が必要な「要介護1~5」で、段階的に分類されています。

数字が大きくなるほど、介護の必要度が高まり、多くの保険会社では「要介護2」以上の認定を受けた際に、給付金を支払うとしていることがほとんどです。

■「超高齢化社会」で老後への備えが注目されている

日本は、総人口のうち28.4%が65歳以上という超高齢化社会です。

平均寿命も長く、日本人の平均寿命は、男性が81.64歳、女性が87.74歳となっています。

この平均寿命は、医療技術の発展といった理由で年々伸びており、老後をどう生活するか若いうちから考え、その中で介護に対する費用の準備も必要性が高まっています。

参考:生命保険文化センター「日本人の平均寿命はどれぐらい?」、内閣府「令和2年版高齢社会白書(全体版)」

◆④教育資金や老後の生活費の備え「学資保険」「個人年金保険」

4つ目にご紹介するのは、子どもの教育資金の準備や、老後の生活費の備えに活用できる保険です。

子どもの教育資金を準備するのに有効な生命保険として代表的ものが「学資保険」、老後の生活費の備えに有効なのが「個人年金保険」です。

■学資保険とは

学資保険とは、子どもの教育資金を準備するための貯蓄型の保険のことを言います。

毎月一定の保険料を支払うことで、将来の教育資金を積み立てることができ、大学進学時などまとまったお金が必要なタイミングで「お祝い金」や「満期保険金」を受け取ることができます。

また、契約者(※一般的に父親もしくは母親)に万が一のことがあった際は、以後の保険料の支払いは免除となります。

保険料の支払いが免除となった後でも、保障はそのまま持ち続けることができ、「お祝い金」や「満期保険金」も受け取ることができるため、お子さまは安心して進学することが可能です。

このように、ただ教育資金を積み立てるだけでなく、両親に万が一のことがあっても、子どもの教育資金はそのまま守ることができるのが学資保険の一番大きなメリットと言えます。

■個人年金保険とは

個人年金保険とは、老後の生活費を準備するために活用できる保険です。

日本では、65歳から公的年金を受け取ることができますが、ライフスタイルや状況によっては公的年金だけでは、生活資金が不足する可能性があります。

公的年金だけでは不足するお金に対して、個人年金保険で備えておくことで、加入時に設定した時期から、給付金という形で私的年金を受け取ることができます。

個人年金保険の保険料は、基本的に働いている現役時代から定年退職するまでの期間に支払います。

加入時に、年金を受け取り始める年齢を定めておき、受け取る期間も限定的にするのか、亡くなるまでの一生涯にするのかなどをあらかじめ決めておきます。

もしも保険料を支払っている現役時代や、年金の受け取りが開始した後に年金の受取人に万が一のことがあった場合は、将来の年金を支払うための積立金は残された家族に死亡給付金という形で支払われます。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

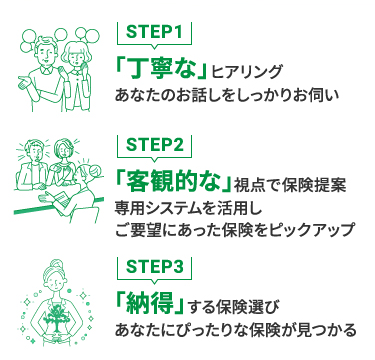

5.どうやって生命保険を選べばいいの?

生命保険には、備える目的に応じてさまざまな種類があることをご紹介しました。

これだけ種類が多いと、どの保険にどれぐらいの保障で加入すべきなのか、選ぶのに迷ってしまいますよね。

ここでは、生命保険の加入を検討する際に抑えておきたいポイントを3つご紹介します。

①保険に加入する目的を明確にする

保険の加入を検討する際、まずはこれからの人生で自分や家族に起こりうるリスクを知ること、またリスクとは別に、どのようなライフプランを描いていきたいかを考えたりすることから始まります。

検討前に、しっかりとライフプランを思い描いたうえで、「誰のために保障を持ちたいのか」「どのようなリスクに備えたいのか」「数あるリスクの中で優先事項はあるか」といった『保険に加入する目的』を明確にしておきましょう。

例えば、お子さまがいらっしゃる場合は、自分自身に万が一のことがあっても子どもがその後の生活や進学に困らないよう、まとまった大きなお金を貯蓄できる保険への加入が、優先順位としては高いかもしれません。

一方、独身の方の場合は、自分自身が亡くなった際の備えよりも、大きな病気で手術・入院した際の治療費や収入減に対する保障を手厚く持つことを優先する、という考え方もできるでしょう。

保険商品は、さまざまな目的に対してたくさんの商品が用意されており、また同じリスクに対する保障でも各保険会社によって内容は少しずつ異なります。

どのリスクに対しても全て保険で備えを持ちたいからと、むやみに加入してしまうと、保険商品同士で保障内容が被ってしまい、保険料だけがかさんでしまうというケースも考えられます。

自分一人で各保険会社の保険の特徴を収集し、その中から目的に合った商品を見つけることはかなり難しいですよね。

複数の保険会社の商品を取り扱っている保険代理店では、自身の加入目的や現在の家計の状況、今後のライフプランをしっかりと加味したうえで、提案してもらえます。

保険やお金の専門知識を持ったプロに相談すると、当初の加入目的から逸れることなく、スムーズに加入することができるでしょう。

②どれぐらいの保障金額があれば、安心できそうか?

次にポイントとなるのが、『どれぐらいの保障を持てれば、安心できそうか?』ということ。

例えば、自分自身に万が一のことがあった場合、残された家族にいくら保障を持てていればいいのかは、家族の人数や子どもの年齢などによって大きく異なります。

子どもがまだ小さく、これから進学していく年代であれば教育費としての備えが必要になりますが、すでに成人して自立している場合、教育費の備えは不要となります。

亡くなった際のリスクに備える、と一言で言っても、リスクに対してどれぐらいの保障があれば安心できるのか、人によって異なる必要な保障金額について、自分自身の状況を踏まえて考えることがポイントです。

自分にどれぐらいの保障金額が必要なのかは、一般的なデータを参考にすることも大切と言えます。

例えば、一生にかかる子ども一人あたりの教育費用はいくらなのか、老後にゆとりある生活を送るためにはいくら準備しておくべきなのか、がんになった時にかかる治療費はいくらなのか…。

さまざまなリスクに対する必要なお金について、保険代理店で最新の情報を集め、参考にしてみるのも有効的です。

③継続して支払える無理のない保険料はいくら?

3つ目のポイントは、『無理なく継続して支払うことのできる保険料はいくらか?』ということです。

保険は加入して終わりではなく、将来万が一のリスクが起こった際にしっかりと保障を受けることができるよう、保険料を支払い続けなければいけません。

保険料は毎月の固定費となるため、自身の収入を踏まえた時に、無理なく支払いを続けられる金額になっているか確認することが大切です。

もしも保険料の支払いが滞った場合、すぐに保険は失効する訳ではなく、各保険会社の定める猶予期間までに保険料を支払うことで、継続して保障を持ち続けることが可能です。

ただし、猶予期間を過ぎても保険料の支払いがない場合は、その保険は失効してしまい、万が一の際に保険金を請求しても受け取ることができなくなってしまいます。

今まで支払い続けた保険料が無駄になってしまわないように、長期的に支払い続けることが可能な保険料なのか、チェックするようにしましょう。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

6.まとめ

いかがでしたでしょうか。

今回は、生命保険の仕組みそのものから保険料の算出方法といった仕組みの裏側、そして保険に加入するメリット・デメリットや、さまざまな目的に応じた保険商品の種類について、細かくご紹介しました。

人生における「もしも」のリスクが起こった際に、まとまったお金を準備する方法として生命保険の活用があります。

加入を検討する際は、加入目的を明確にし、必要な保障がいくらか、支払い続けられる保険料はいくらかをポイントに置きながら、複数の保険会社の商品から自分自身に最適な保険を見つけることが大切です。

現在、たくさんの保険商品が販売されており、中にはネット上でお申し込みまで簡単にできてしまうものもあります。

さまざまな情報が溢れる中で、自分に合った保険を見つけるためにもぜひ保険代理店など、最新の保険情報やお金の事情に詳しいプロがいるお店のサービスを利用してみることをお勧めします。

保険は人生で2番目に大きな買い物と言われており、頻繁な買い物ではないため慎重に選ぶことが大切です。

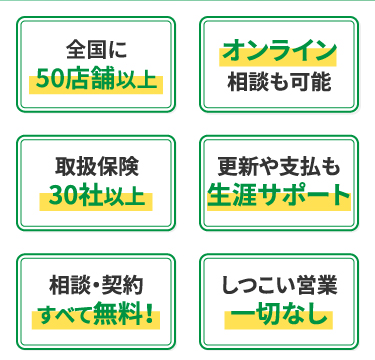

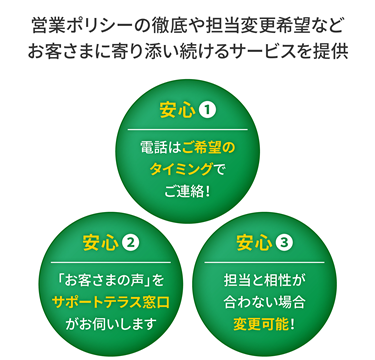

保険テラスでは、従業員のマスクの着用・接客ブースのアクリル設置などによる感染防止策を行いながら、お客さまのご相談を承っております。

また、「今は極力外出を控えたい」「子供を連れて店舗に行きにくい」といったお客さまには、オンライン相談サービスも実施しています。

保険やお金について少しでも不安がある方、聞きたいことがある方は、ご質問だけでもかまいませんのでお気軽にお立ち寄り下さい。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら