2022.08.24 更新

会社の先輩から、早いうちから将来のお金のこと考えておいた方がいいよと言われて。話を聞いていると、外国のお金で資産を運用して増やすのがいい、みたいなことを聞いたのですが、あまりピンとこなくって。外国のお金って運用に向いているんですか?

保険でも、外国のお金で運用して日本円での運用よりも良い利回りを期待できる商品があります。

保険でも外国のお金で運用するものがあるんですね!ちょうど保険も加入した方がいいんだろうなと思っていたところでした!…ただ、興味はあるものの、実際に自分が手を出すとなると、なんとなくリスクがありそうで怖いなって思ってしまいます。

外貨建てに限らず、すべての金融商品にはメリット・デメリットがあります。

これを機に、外貨建てについて詳しく知りたいな。ぜひ教えてください!

■ 目次

・1.「外貨建て保険」ってどんな保険?

・2.「外貨建て保険」のメリット・デメリットとは?

・3.「外貨建て保険」にはさまざまな種類がある

・4.「外貨建て終身保険」はどんな人におすすめ?

・5.まとめ

1.「外貨建て保険」ってどんな保険?

外貨建て保険とは、払い込んだ保険料が外貨(外国の貨幣)で運用される保険商品のことを言います。

保険料を支払い、被保険者が死亡した時や保険契約期間が満期となった際、あらかじめ定められた保険金や年金を受け取るところは日本の円建て保険と同じ仕組みですが、保険料の支払いや保険金の受け取りが「円」ではなく「外貨」になるというところが、外貨建て保険の大きな特徴です。

◆円建て保険と外貨建て保険の違い 3ポイント◆

①加入の保険金額を決めるときの貨幣が違う

【外貨建て保険】…加入時の保険金額や年金額を外貨で決める

【円建て保険】…加入時の保険金額や年金額を円で決める

②保険会社に払い込む保険料の貨幣が違う

【外貨建て保険】…契約時の保険金額に応じて、払込保険料も外貨で決まる

【円建て保険】…契約時の保険金額に応じて、払込保険料は円で決まる

③保険金の受取時、受取額の貨幣が違う

【外貨建て保険】…保険金受取時、外貨で受取額が決まる

【円建て保険】…保険金受取時、円で受取額が決まる

これらの違いを見て「外貨で保険金額を決めるのなんて難しそう…」「今までドルの預金口座を持ったことがないから、保険料をドルで払い込むことが出来ないかも」「保険金をドルで受け取ってもどうすればいいの?」と、なかなか外貨建て保険に加入するイメージが湧かず、不安に思った方もいらっしゃるかもしれません。

普段の生活の中で馴染みのない外貨で運用する保険に加入するのは、ハードルの高いことですよね。

そのような人でも外貨建て保険に加入できるよう、日本で外貨建て保険に加入するときには、保険料を円に換算して支払ったり、保険金の受け取り方もドルではなく円に変えて受け取れる仕組みがあります。

◆外貨建て保険の「そうなんだ!」~保険料の支払いや保険金の受取りは「円」にもできる!~

ここでは、「なんとなく外貨建て保険って難しそう…」と思っている人にこそぜひ知ってほしい、外貨建て保険の抑えておきたいポイントを、2つご紹介します。

[そうなんだ!ポイント①] 保険料は「円」で支払うこともできる

現在、外貨建て保険の9割以上が「ドル」の運用によるものです。

「ドル」と一言に言っても、『アメリカドル』『カナダドル』『オーストラリアドル』『香港ドル』など、さまざまな国で発行されたドル貨幣が存在します。

この数ある「ドル」のうち、保険商品では主に基軸通貨と呼ばれる「米ドル(アメリカ)」や、「豪ドル(オーストラリア)」で運用されています。

もちろん、契約者が保険料をドルで支払うこともできますが、多くの人にとって毎月の保険料を馴染みのないドルで支払うのは、なかなか困難なことですよね。

そこで各保険会社は、保険料を日本円でも支払えるようにしています。

外貨で計算された保険料を日本円で支払う際は、毎月の為替レートにおいて1ドルあたり日本円で何円になるかを保険会社が都度計算し、支払うことになります。

つまり、契約者は毎月、保険料をドルで準備する必要がなく、保険会社が円に換算してくれるので、特別な手配をすることなく、日本円での保険料支払いが可能となるのです。

[そうなんだ!ポイント②] 保険金の受取方法は「外貨」か「円」にするか選択できる

外貨建て保険は、万が一のことがあった際に受け取れる保険金や解約返戻金などを、基本的には外貨で受け取ります。

ただし、「保険金を外貨で受け取っても困る」という方もいらっしゃるかもしれません。

そこで各保険会社は実際の保険金の支払いの際に、「①そのまま外貨で受け取る」か、「②円に換算して受け取る」か、選ぶことが出来るように準備しています。

①保険金をそのまま外貨で受け取る場合

この場合はご自分で対象の外貨の専用口座を開設する必要が有ります。

例)米ドルで受け取る場合…「米ドル口座」を開設しておく

②保険金を円に換算して受け取る場合

保険金を死亡時の為替相場により、保険会社が日本円に換算し日本円で受け取ることができます。

保険金支払日の為替により計算する保険会社が多いため、支払日により計算に使うドルの金額が毎日変わります。

◆外貨建て保険での保険金の決め方って?

ここまでで、外貨建て保険では保険料の支払いや保険金の受け取り方を「円」に変更できることをご紹介しました。

「円で保険料を支払ったり、保険金も保険会社が為替に応じて日本円に計算してくれるなら、外貨建て保険もありかも」と少し安心された方もいらっしゃるかと思います。

次に、万が一のことがあった際に保険会社から支払われる「保険金」を、外貨建て保険ではどのように設定するのか、仕組みを3ステップで解説します。

[ステップ①]まずは日本円で必要な保障額を決めよう!

外貨建て保険に限らず、保険の加入を検討する際に、必ず必要なステップです。

ただ、なかなか自分一人でいくらの保障を持てていればいいのか、検討するのは難しいですよね。

そのような場合は、保険代理店などでプロのファイナンシャル・プランナーに相談し、一緒にライフプランニングを行ったうえで、必要保障額などを試算してもらいましょう。

例として、ここでは、ライフプランの検討の結果、「1,000万円の保障額」の保険にすると仮定します。

[ステップ②]必要保障額と保険契約時点の為替レートで割り算しよう

上記のステップ①で決めた日本円での保障額1,000万円を、保険契約時点の為替レートで割り算します。

例)1,000万円 (日本円の保障額)÷ 138.04ドル (契約時点の為替レート)= 72,443ドル

[ステップ③]計算で出てきた数字が外貨建て商品における保険金額となる

先ほどのステップ②で計算した結果、約7万2,000ドルという数字が出てきました。

この数値が、契約時点の為替レートでの日本円「1,000万円」にあたります。

つまり、外貨建て保険で7万2,000ドルの設定は、日本円だと約1,000万円の保険金を設定したということと同じです。

このように、まずは日本円で必要な保障額を決めたうえで、外貨に計算しなおすと、外貨での保険金額を設定することができます。

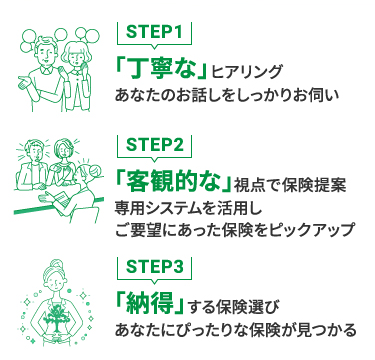

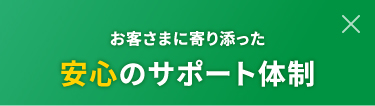

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

2.「外貨建て保険」のメリット・デメリットとは?

ここまでで外貨建て保険の特徴や、円換算での運用が可能ということを解説しました。

外貨建て保険には、「為替レート」が関係するため、メリットとデメリットが存在します。

それぞれどのようなものが挙げられるのか、詳しく見ていきましょう。

※為替レートには、日本円で外貨を買うときに適用される手数料を含めた「売りレート」と、米ドルから日本円に換算する時の手数料を含めた「買いレート」がありますが、本記事では為替レートに関する手数料については割愛します。

◆外貨建て保険のメリット

[メリット①] 日本円に比べて金利が高い米ドルで運用ができる

まず、日本円建ての保険商品に比べて金利が高い米国債で運用できること、が大きなメリットとして挙げられます。

保険会社は将来の保険金の支払いに備えて、契約者から預かった保険料を積み立てて運用しています。

日本においては、日本国債で運用する事が大量の資金を運用する上で、リスクが少なく、安定した運用が見込めます。

しかし、ここ20年近い間、肝心の日本国債は、利回りが高い時でも2%に届くことが無く、近年ではほぼ「0%」です。

日本国債の低金利は生命保険商品の保険金・保険料・満期金・年金等に大きく影響しており、『保険金は低く、保険料は高くなる』という状況が続いています。

つまり、日本国債の利率が低く推移しているため、円建ての保険商品は運用利益も低いというのが現状なのです。

それに対して、ドル建て保険商品はドルで運用されるため、日本国債の低金利の状況とは大きく異なります。

ドル建て保険商品の運用先である米国債の金利は、2000年頃は6%前後を推移し、その後2020年の0.5%に向かい少しずつ下がり続けたものの、ここ最近では2%前後で推移しており、現在の米国は利上げに進んでいる状況です。

つまり、ここ数年でマイナス金利となってしまった円建て商品に比べて、外貨建て保険は金利が高い米国債で運用できることが大きなメリットとして挙げられるでしょう。

[メリット②] 為替レートの変動による、円換算時の保険金額の増加が期待できる

次に、為替レートの変動による円換算時の保険金額の増加が期待できることが、メリットとして挙げられます。

「為替レートの変動による円換算時の保険金額の増加」とは、どういうことでしょうか。

ここでは、外貨建て保険に加入したAさんを例にご紹介します。

Aさんは、10年前の2012年に外貨建て保険に加入しました。

2012年当時の、年間平均の為替レートは「1ドル=約80円」です。

米ドルで運用する外貨建て保険に加入し、死亡保険金の受取額を「10万ドル」で設定した場合、2012年当時の計算では「10万ドル(ドルでの死亡保険金)×80円(為替)= 800万円(円に換算した死亡保険金)」とする死亡保険金設定になります。

この契約の死亡保険金10万ドルという設定は10年後の今も10万ドルの設定のままですが、この保険金を「円で受取る選択をした場合」の円換算受取の為替レートは、当時と大きく異なる状況です。

現在2022年(7月26日時点)の為替レートは、1ドル80円ではなく、「1ドル=135.8円」です。

もしも、この7月26日にAさんに対して死亡保険金を保険会社が支払うケースが発生した場合、受け取れる保険金額は以下のようになります。

【2022年為替レートでの計算】

10万ドル(ドルでの死亡保険金)×135.8円(為替)=1,358万円(円に換算した死亡保険金)

2010年の加入時の為替レートで想定していた死亡保険金800万円と比較すると、その差はなんと558万円。

1.7倍の円換算受取額となります。

この様に、毎日為替が変動する中で、1ドルに対して80円から100円、110円、120円…と進行する状況、つまり「円安」になった場合、10万ドルを円に換算した金額は、契約時より増加します。

[メリット⓷] 為替レートの変動による、円換算時の解約返戻金の増加が期待できる

3つ目に挙げられるメリットは、為替レートの変動による円換算時の解約返戻金の増加が期待できることです。

考え方としては、上記でご紹介した「為替レートの変動による、円換算時の保険金額の増加」と同じ仕組みになります。

ここでも、外貨建て保険に加入したAさんを例にご紹介します。

外貨建ての終身保険や年金保険など、貯蓄性のある保険商品を途中で解約した場合、各商品ごとに計算された「解約返戻金」を保険会社から契約者に支払うケースがあります。

Aさんが外貨建て保険に加入した場合、契約後10年経過後にAさんの事情により、米ドル建終身(利率固定型)を解約した場合、その際の解約返戻金が「1万6,000ドル」と想定します。

上述の「為替レート変動による円換算保険金額の増加」のケースをそのまま当てはめると、この保険に加入した2012年当時の為替レートは「1ドル=約80円」で推移していました。

保険会社がAさんから解約に必要な書類を受け付けた日を、2022年7月28日の為替レートは、「1ドル=135.8円」です。

このデータを前提にそれぞれ計算してみます。

【2012年当時の為替レートのまま】

1万6,000ドル×80円=126万4,000円(解約返戻金)

【2022年7月28日時点の為替レート】

1万6,000ドル×135.8円=217万2,800円(解約返戻金)

その差は、なんと90万8,800円です。

保険金額の円換算での増加と同様に、加入時の為替レート「1ドル=80円」から100円、110円、120円…と進行する状況、つまり「円安」となった場合、解約返戻金の円換算受取額も増加する方向となります。

ドルのまま受取った場合、解約返戻金は1万6,000ドルのまま受取る事となり為替レートによる変化は一切ありませんが、その1万6,000ドルをドルで受け取った後に、円に換えた場合(または保険会社から円換算で受取った場合)は契約時に想定していた「1ドル=80円」の状況と比べ、多く受け取れることになります。

ここまでで、外貨建て商品のメリットとして、最初に日本国内と米国との金利差と為替変動を例に3つご紹介しました。

[外貨建て保険のメリットまとめ]

①日本円に比べて金利が高い米ドルで運用が期待できる

②為替レートの変動による、円換算時の保険金額の増加が期待できる

③為替レートの変動による、円換算時の解約返戻金の増加が期待できる

「為替レートの変動」については、メリットだけなくデメリットとして注意しておくべき点もあります。

これらデメリット項目は加入時にしっかり確認しておかないと、契約後に後悔することに繋がります。

必ずチェックしておきましょう。

◆外貨建て保険のデメリット

[デメリット①] 円高時における円換算死亡保険金・満期保険金・年金の減少が考えられる

まず一つ目に考えられるデメリットとしては、「円高時における円換算死亡保険金・満期保険金・年金の減少」が挙げられます。

このデメリットは、保険会社が準備した各種保険金(死亡保険金、年金、満期金、解約返戻金)を受けとる際に、円換算で受け取った場合、または米ドルのまま保険金を受取り、その後に銀行で外貨から円に換金した場合に発生します。

例えば、為替レート「1ドル=135円」の時点で、米ドル建終身保険を検討し死亡保険金10万ドルで加入した場合、この加入検討時点での円換算死亡保険金額は1,350万円です。

この契約から年月が経過し、死亡、解約、年金給付、満期保険金支払い等の支払事由が発生した際に、為替レートが加入時の「1ドル=135円」から「1ドル=80円」へと円高が進行していた場合を想定します。

受取方法として日本円換算での受取方法を選択すると、「1ドル=80円」での円換算となるため、受け取れる死亡保険金額は800万円となり、加入時に「1ドル=135円」で想定した死亡保険金額1,350万円を、大きく下回ってしまいます。

その差額は、なんと550万円です。

メリットの解説ではこの「円高」で起きる現象とは逆に、「円安」の進行が進んだ場合には、死亡保険金、年金給付額、満期保険金、解約返戻金等の円換算受取額が加入時想定額よりも増えると解説しましたが、「円高」が進行した場合は逆に減ってしまいます。

受け取った保険金等をもって、日本円で使用する目的が直近で迫っている様な場合には対処方法がありません。

特に困るのは「相続資金、入学金等の学資金等」に対して、外貨建て商品の死亡保険金や解約返戻金、満期保険金を利用する場合、加入時に想定していた目標金額に届かなくなる可能性があります。

このようなリスクを理解した上での加入検討が必要です。

[デメリット②] 円換算保険料の変動により、毎年の保険料が上下するため資金計画が立てづらい

毎月払・半年払・年払の円建ての保険を契約した場合、更新型の特約を付けなければ、保険料は加入時から保険料支払満了時まで一定です。

外貨建て保険においても外貨でそのまま支払う場合(米ドル建の保険料をドルで保険会社に納める)は、円建保険と同じく毎回のドル建て保険料は一定です。

ところが、「円入金特約」等と呼ばれる日本円での保険料の支払いを選択した場合は、保険会社各社が決めた毎月の為替レート決定日のレートで円換算を行います。

その為替レートは毎月変動する事から、円での保険料が毎月変動し、一定しません。

(※一部保険会社のドル建年金は日本円で保険料を固定する商品が有ります。その商品だけは例外的に毎月円で保険料が一定です。)

為替レートが100円から110円に10%円安に進めば、日本円に換算した保険料も10%増加、逆に100円から80円に20%円高に進めば、日本円に換算した保険料も20%減少します。

このように為替レートの増減に連動して円換算保険料が上下してしまうことが、デメリットの一つと言えます。

長期的な10年~30年といったスパンで考えると平均化すると考えられますが、毎回の保険料が上下するのは資金計画が立てづらい部分となります。

[デメリット⓷] 円換算時の解約返戻金の減少リスクが考えられる

契約後10年経過後に契約者の事情により米ドル建終身(利率固定型)を解約した場合、その際の解約返戻金が1万6,000ドルと想定し、加入時の為替レートは「1ドル=約120円」で推移していたとします。

この商品を10年間継続し解約した場合、その解約日の為替レートが「1ドル=80円」とします。

この条件を前提にそれぞれ計算してみます。

【加入時の想定解約返戻金】

1ドル=120円 → 1万6,000ドル×120円=192万円

【10年後の想定解約返戻金】

1ドル=80円 → 1万6,000ドル×80円=128万円

その差は、なんと64万円です。

為替レートが約44%変動した円高となったため、円換算受取額も44%減少します。

保険金額の部分で説明した円換算での減少と同様に、加入時の為替レートが1ドル=120円から110円、100円、90円と進行する状況(円高)となった場合、解約返戻金の円換算受取額も減少する方向となります。

ドルのまま受取った場合の解約返戻金は、1万6,000ドルのままドル口座で受取る事となり、為替レートの心配はありませんが、その1万6,000ドルをドルで受取後に、円に換えた場合(※または保険会社から円換算で受取った場合)は、契約時に想定していた1ドル=120円の状況と比べ少なく受け取ることになってしまいます。

[外貨建て保険のデメリットまとめ]

①円高時における円換算死亡保険金・満期保険金・年金の減少が考えられる

②円換算保険料の変動により、毎回の保険料が上下するため資金計画が立てづらい

⓷円換算時の解約返戻金(受取額)の減少リスクが考えられる

⚠️注意⚠️

加入時の為替レートと解約時の為替レートを単純に比較しましたが、解約返戻金を受け取る場合は「保険料の累計支払額と解約返戻金額」を比較しなければ意味がありません。

全ての保険料をドルで支払ったケースを除き、円で保険料を入金してきた場合はその累計支払額を日本円で把握しておく必要があります。

ただ、過去の累計支払額を自分で遡って計算することは難しいですよね。

保険会社や保険代理店などに問い合わせて、日本円での累計支払額を調べてもらう事が可能です。

円換算受取時の解約返戻金が、円高の影響で加入当時の為替レートより不利な解約を決断する際には、日本円での支払保険料累計額を計算する事で、正確な損失額を計算する事をお勧めします。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

3.「外貨建て保険」にはさまざまな種類がある

外貨建て商品は大きく分けて、「終身保険タイプ」「養老保険タイプ」「年金保険タイプ」の3種類が挙げられます。

◆①終身保険タイプ

【月払・半年払・年払の場合】

ここでは終身保険自体の構造は省略させていただきますが、外貨建ての終身保険は日本円建ての終身保険と商品構造が全く同じです。

結果、外貨建て終身保険は、日本円建ての終身保険と全く同じ特徴・機能を備えています。

また保障内容に介護・ガン・心疾患・脳血管疾患・障害者手帳連動の、就業不能保障等を備えた商品もあります。

【一時払の場合】

保障よりも貯蓄性に重きを置いた商品内容です。

ドル建てで一時金を支払い、支払った一時金を最低の死亡時保障としながら、預かった保険料をドル建てで運用し伸ばしていくタイプの商品がほとんどです。

(※一部日本円での入金額で保険金額を設定する商品もあります。)

これらの終身保険は告知の内容が通常の終身保険よりもかなり緩やかで、病気等の既往症がある方もご加入の検討が可能な場合があります。

相続等の際には、支払われる死亡保険金が「生命保険の死亡保険金の非課税枠」を利用できることもこの商品の利用価値を上げているポイントです。

※終身保険についてもっと詳しく知りたい方は「死亡保険とは?定期保険と終身保険の違いや選び方を分かりやすく解説!」をご覧ください。

◆②養老保険タイプ

【月払・半年払・年払の場合】

ここでは養老保険自体の構造は省略させていただきますが、外貨建ての養老保険は日本円建ての養老保険と商品構造が全く同じです。

結果、外貨建て養老保険は日本円建ての養老保険と全く同じ特徴・機能を備えています。

◆⓷年金保険タイプ

【月払・半年払・年払の場合】

外貨建ての年金保険を月払(半年払・年払)で契約できるタイプです。

保険満了(年金スタート)が60歳以上とする設定が可能で比較的短期の契約だった一時払外貨年金と、保険期間の設定が異なります。

外貨建ての場合でも、毎月払等の年金商品を加入した場合に「個人年金保険料控除」が適用されるかが重要なポイントですが、この商品群の商品は「個人年金保険料控除」を適用できる商品が数社あります。

またその場合、他の外貨建て商品と保険料の計算方法が異なります。

外貨建て商品の保険料は外貨で保険金を決めその保険金に従って外貨で保険料が決まると解説しましたが、外貨建て年金保険(月払・半年払・年払)の場合は最初に日本円で支払う保険料を決めます。

【一時払の場合】

一時払で保険料を納め一定期間外貨で運用し、満了時や目標額達成時から年金がスタートする仕組みです。

同一商品の中で、運用する通貨(米ドルor豪ドル等)を選べる場合もあります。

保険としての保障部分に特徴を持たせるよりも、贈与に利用できる機能を付帯したり、即時に年金給付がされる機能を付帯したりして各社特徴を持たせる工夫をしています。

この一時払外貨年金タイプは、個人年金保険料控除を受ける事は出来ません。

終身保険(一時払)と同様に、告知の内容が緩やかで過去に既往症等があり、一般の保険に加入できない方も検討することができます。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

4.「外貨建て終身保険」はどんな人におすすめ?

それでは、外貨建ての終身保険が向いている人はどのような人でしょうか。

ここでご紹介する「4つのポイント」のいずれかに当てはまった人には、外貨建ての終身保険がおすすめです。

①安い保険料で保障を準備したい人

2022年7月現在での保険料比較では、同じ死亡保険金の終身保険で比べた場合、外貨建て保険の方が約3割低い保険料で加入できるケースがあります。

円建て保険では、必要な保障額に届かない等の場合に、保険料の安い外貨建て保険の加入を検討しても良いでしょう。

※加入条件や保障内容により保険会社によって差があるため、必ず比較しましょう。

②資産の分散を考えたい人

保険会社を分散したい、受取通貨を分散したい、商品を分散したいなど、1つの会社、1つの通貨、1つの商品に偏るよりも投資における「分散」の手法を取り入れたいとするニーズが強い場合があります。

一時払外貨建て年金等においては支払い保険料が大きい場合が多く、分散投資の考え方を取り入れたいとするニーズがかなり高くなります。

分散投資の選択肢の1つとして、外貨建て保険を利用することができるのです。

⓷超長期の投資を希望している人

投資信託、株などさまざまな金融商品が投資先として検討できますが、保険は契約そのものの期間が20年、30年、終身保険に至っては40年、50年を超える場合もあり、超長期に及ぶ契約期間が他の金融商品と比べた際の生命保険の特徴です。

外貨建て保険に加入し、超長期の契約期間の中で少しずつ投資することは、投資における「時間の分散」の考え方によくマッチします。

長期の投資として外貨投資を検討している場合に、外貨建て生命保険の長期に渡る投資契約期間が魅力となります。

④外貨商品の貯蓄性の高さを魅力と感じている人

現在販売中の外貨建て商品は、ほとんどが貯蓄性のある商品です。

外貨建て商品の高い金利が効果的に発揮される貯蓄性部分に関心がある場合は、もちろん注目の商品群です。

ただ、その場合、どうしても貯蓄性ばかりに目が行き、バランスの良い考え方を忘れがちになります。

投資は余剰資金で行い、長い目で資産の運用を考える事が大切です。

投資性の観点から、外貨建て保険を選ぶ際には、生命保険の持つ保障機能とのバランスをしっかり考え、投資として考えすぎないようにする目線を持つことも大切です。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

5.まとめ

いかがでしたでしょうか。

外貨建て保険の特徴や、メリット・デメリット、どのような商品種類があるのか、外貨建て保険がおすすめな人はどのような人かをご紹介しました。

現在、ドル建て終身保険の各社保険料を日本円建て終身と比較すると、ドル建て終身に大きな優位性があります。

終身保障として大きな保険金を検討すればするほど、効果的で魅力があります。

ぜひ、お近くの保険テラスの店舗で比較検討してみる事をおすすめいたします。

保険テラスでは、従業員のマスクの着用・接客ブースのアクリル設置などによる感染防止策を行いながら、お客さまのご相談を承っております。

また、「今は極力外出を控えたい」「子供を連れて店舗に行きにくい」といったお客さまには、オンライン相談サービスも実施しています。

保険やお金について少しでも不安がある方、聞きたいことがある方は、ご質問だけでもかまいませんのでお気軽にお立ち寄り下さい。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら