2024.11.01 更新

■ 目次

・1.そもそも子ども一人あたりの教育資金はどれくらい必要?

・2.学資保険ってどんな保険?

・3.学資保険を検討する際に抑えておきたい「返戻率」とは?

・4.学資保険を検討するタイミングは?

・5.学資保険の保険料に充てるご家庭も多い!児童手当を活用しよう

・6.まとめ

1.そもそも子ども一人あたりの教育資金はどれくらい必要?

「教育費の総額は、子ども一人につき1,000万円はかかる」ということを耳にしたことはありませんか?

あるいは、数字こそ具体的ではなくとも「教育資金はお金がかかるもの」と認識されている方は多いでしょう。

実際にはどれくらいお金が必要か?本当に1,000万円もお金がかかるのか?

まずはその数字の根拠となるデータから見ていきましょう。

◆幼稚園から大学卒業までの教育資金総額は?

文部科学省が実施している「子供の学費調査(令和3年度版)」の最新データによると、幼稚園から高校まで公立校に通った場合は全国平均で約574万円、私立校に通った場合は約1,838万円の教育費がかかるとされています。

さらに、お子さんが大学進学を希望した場合、ここにさらに大学費用が上乗せされます。

大学費用については、私立・国公立のほか、文系か理系かによっても大きく金額が異なってきますので、下記の表をご参照ください。

参考:文部科学省

*子供の学費調査(令和3年度版)

*令和3年度 私立大学入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について

*国公私立大学の授業料等の推移

💡教育資金がどれくらい必要かもっと詳細を知りたいという方は、保険コラム『子育て費用はいくら?【公立・私立】幼稚園から大学卒業までの教育費用』をご覧ください。

◆教育資金準備、毎月どれくらいどのように準備している?

あくまで平均ではありますが、お子さん一人を幼稚園から大学まで通わせた場合、すべて公立に通った場合でも800万円以上のお金が必要となります。

その他、スポーツ・塾などの習い事、親元を離れて一人暮らしをする場合の仕送りなどを考えると、1000万円という金額は至ってリアルな金額であるということがわかりますね。

では、お子さんをもつ親が、毎月どれくらいのお金を教育費の準備資金に充てているのでしょうか。

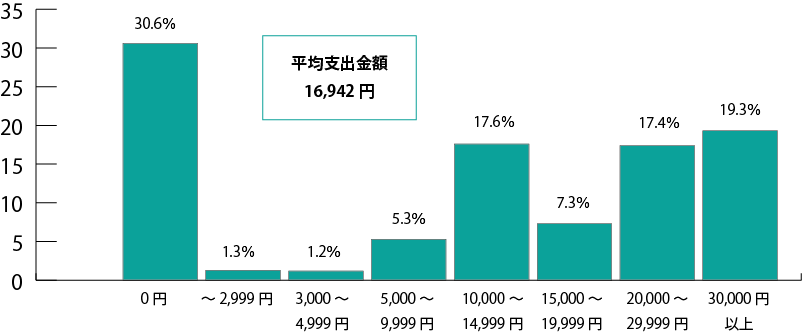

ソニー生命が実施した「子どもの教育資金に関する調査2024」によると、子どもの進学費用のための備えとして一人あたり月々いくらくらい支出をしているか?のアンケート結果は次の通りでした。

子どもの進学費用の備えとして、一人あたり月々いくらぐらい支出をしているか

全体の平均支出金額としては、16,942円/月という結果になっています。

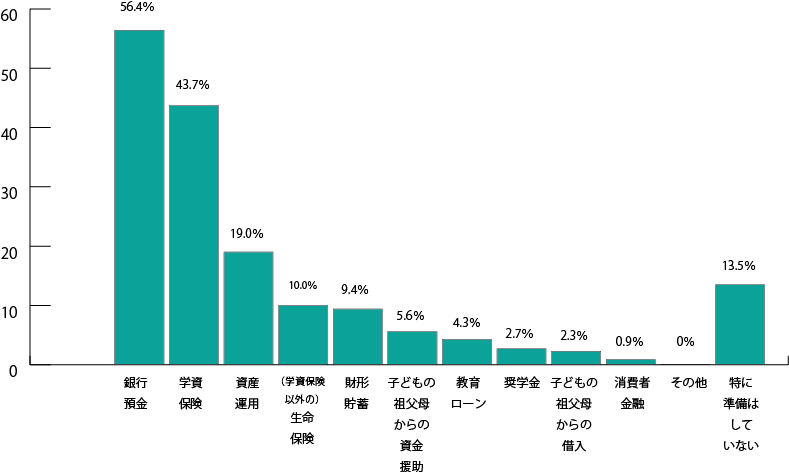

さらに、教育資金の準備方法としては、「銀行預金」(56.4%)、「学資保険」(43.7%)、「資産運用」(19.0%)、「生命保険(学資保険以外)」(10.0%)、「財形貯蓄」(9.4%)といった結果となり、学資保険は銀行預金に次いで多い準備方法でした。

子どもを大学等へ進学させるための教育資金を準備している方法

保険相談のご予約

保険相談のご予約

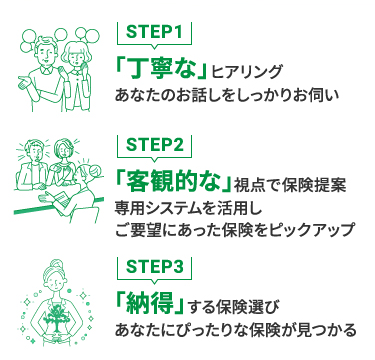

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

2.学資保険ってどんな保険?

多額の教育費を計画的に準備する為に、多くの方が学資保険を利用しています。

では、学資保険とはどのような保険でしょうか?

ここからは、学資保険の保障内容や商品タイプについて解説していきます。

◆学資保険の基本的なしくみ

学資保険は、子どもの教育資金の準備を目的とした保険です。

払い方は色々ありますが、多くの場合は毎月決まった額の保険料を支払い、お子さまの入学や進学にあわせて「祝い金」・「満期保険金」といった形でまとまった額の給付金を受け取ることができます。

学資保険の契約者は原則として親になりますが、契約者である親に万が一のことが起きた場合には保険料払込が免除されたり、中には残されたお子さまを育英(養育)する為の年金が支給される商品もあります。

学資保険は大きく分けて、【貯蓄タイプ】【保障タイプ】といった2つのタイプがあります。

●貯蓄タイプ

保険料の払い込みによって教育資金を貯めていくタイプ。子どもの医療・死亡保障などは付いておらず、少しでも多く貯めていきたい人向け。

●保障タイプ

教育資金を貯めるという目的に加えて、子どもの医療・死亡保障なども付いているタイプ。貯蓄だけではなく万が一の保障もセットで検討したい人向け。

学資保険を検討する際には、ご自身が「貯蓄」か「保障とのバランス」か、どちらを重視したいのかをまず考える必要があります。

では次に、2つのタイプそれぞれの特徴とメリット・デメリットを見ていきましょう。

◆【貯蓄タイプ】の学資保険~メリット・デメリットを解説~

貯蓄タイプは“教育費を貯める”ということに特化した商品です。

お子さまの入学や進学にあわせて「満期保険金」・「祝金」といった形でまとまった額の給付金を受け取ることができます。

〇【満期保険金】

お子さんの年齢が契約時に決められた年齢になると学資保険は終了します。その際にまとまった額の【満期保険金】を受け取ることができます。

満了のタイミングは、お子さんの年齢が15歳・17歳・18歳・22歳など、商品によって様々です。

〇【祝金】

お子さんが進学のタイミングで【祝金】を受け取ることができる商品もあります。

祝金が支払われるタイミングは商品によって様々で、細かく受け取れる商品では、幼稚園、小学校、中学校、高校、大学入学、20歳、満期22歳など複数回に分けて祝い金が支給されるものもあります。

ただし、祝金があるタイプと祝金がないタイプの商品を比較すると、祝金がないタイプの商品のほうが、学資保険で受け取る最終的な金額の総額は高くなります。

〇貯蓄型保険のメリット・デメリット

途中解約などせず満期までしっかりと保険料を払い続けた場合、基本的には今までに支払ってきた保険料総額よりも、祝金・満期金のとして受け取る合計額は多くなります。

この支払総計に対する戻りの多さが貯蓄型学資保険最大のメリットといえるでしょう。

また、学資保険は生命保険料控除を受ける事が出来るため他の貯蓄性金融商品と比較しても嬉しいポイントです。

さらに、祝金や満期金の受取税務は「一時所得」で計算するため、ほとんどの場合で税金がかからないという点もポイントでしょう。

◆【保障タイプ】の学資保険~メリット・デメリットを解説~

保障タイプの学資保険にも、上述した貯蓄タイプと同じ「満期金」「祝金」が同様にあります。

貯蓄タイプとの大きな違いは、次に述べる保障の付加によって出てきます。

〇【育英(養育)年金】

育英(養育)年金特約というのは、契約者が死亡または高度障害となった場合に、お子さんの育英の為に学資保険満了までの期間「年金」が支払われる特約です。支払われる年金額は、契約時に設定します。

仕組としては生命保険の「収入保障保険」と似ています。

特約を付けることで保険料が高くなりますので、その他のご自身の死亡・高度障害保障とのバランスが大切です。

〇【医療保障】

学資保険に加入されるお子さんの病気・ケガによる入院保障やケガによる通院保障を学資保険の中に組み合わせた商品です。

「子どもの医療費については公的保障で賄えるのでは?」と思われがちですが、出費は治療費だけではありません。仮にお子さんが入院するとなると、当然のことながらご家族にも負担が掛かります。

例えば母親が病院にいる間家事を家政婦さんに代行するケース、病院に通うための交通手段としてタクシーを使用するケースなど、想定外の出費が発生することが考えられます。

医療保障を付帯することで、そのような「想定外の出費」を賄うことが可能です。

〇保障型学資保険のメリット・デメリット

保障型のメリットはやはり保障内容の手厚さでしょう。

契約者である親に万が一のことがあっても育英年金で毎月の養育費や生活費をサポート出来ます。また、医療保障を付帯する事で入院時のご家庭の出費を支える事が出来ます。

しかしながら、保障部分を手厚くすると保険料はあがり、返戻率が下がるというデメリットがあります。

育英年金や医療保障を付けた場合、払込保険料合計が祝金と満期金合計を上回る、いわゆる「元本割れ」になるケースがほとんどです。

保障はいらずあくまで貯蓄を重視したいと思われる方には不向きの商品と言えるでしょう。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

3.学資保険を検討する際に抑えておきたい「返戻率」とは?

学資保険を検討するうえで必ず確認しておきたいポイントが「返戻率」です。

返戻率とは、払った保険料に対してどの位の解約金や満期金・祝金が戻るのか?を割合表示したもの。

いくつか例を挙げてみます。

●返戻率100%

満期金100万円に対して支払った保険料の合計が100万円。

●返戻率50%

満期金50万円に対して支払った保険料の合計が100万円。

●返戻率108%

満期金108万円に対して支払った保険料の合計が100万円。

現在販売中の学資保険商品に多い返戻率は106~108%ほどで、最も返戻率が高い商品でも学資保険の返戻率は108%前後です。

返戻率が高ければ高いほど、支払った保険料総額よりも多くの満期金が受け取れるということになります。

学資保険のそもそもの目的は「教育資金準備」ですので、できるだけ効率的に資金準備するためにも、返戻率は高いに越したことはありませんよね。

では、どのような入り方にすれば、返戻率を高くすることができるでしょうか。

〇返戻率が高く設定された商品を選択する

学資保険の返戻率ですが、各社学資保険商品によってそもそも返戻率が異なります。

返戻率を最も重視する場合は、まずは各商品に設定された返戻率を確認しましょう。

〇お子さんが0歳(もしくは出生前)時に加入する

お子さまが小さいうちに加入することで、学資保険の返戻率は高くなります。

〇保険料払込期間を短く設定し、満期を待つ期間を長くする

保険料の払込期間を「10年払込」などに設定できる学資保険もあります。

この場合、例えばお子さんが0歳のときに22歳満期の学資保険に加入したとすると、お子さんが10歳の時には払込が完了しますので、満期まで12年間保険料を据え置く期間が発生します。

満期を待つ期間が長くなるほど返戻率は高くなるため、返戻率を高くする場合は、保険料の払込期間を短くするのも一つのポイントです。

ただし、払込期間を短く設定することで月々の保険料は高くなります。

万が一支払が厳しくなり途中解約をしてしまうと元本割れリスクが発生しますので、無理なく確実に支払っていける保険料かどうか見極めたうえで払込期間を設定することが大切です。

〇保険料の払方を年払いに設定する

全ての商品に当てはまりますが、保険料の払方を月々支払う『月払』ではなく、一年に一度まとめて支払う『年払』を選ぶことで、保険料が安くなります。

僅かな違いですが保険料が安くなれば最終的な支払い保険料の累計も下がります。

結果、返戻率は上昇する事になります。

〇保険料払込方法をクレジットカード払いにする

クレジットカードを支払い方法に選ぶとカードのポイントが付く場合があります。

それを金銭換算すれば返戻率が上昇する事になります。

毎月決められた額を十数年に渡り支払っていくことになるため、クレジットカードのポイント還元などをうまく利用するようにしましょう。

〇不要な保障部分をカットする

保障内容を充実させる為に「育英年金」「医療保障」等を付ければ、払込保険料累計が上昇し、返戻率は下がってしまいます。

貯蓄に重きを置き、なるべく返戻率を高くするのであれば、保障部分をカットすることで返戻率は上昇します。

しかし、この部分は内容をよく検討して後悔しないように決める必要があるでしょう。

◆シミュレーションしてみた!学資保険の保険料と受取総額

では、実際に学資保険の入り方でどれくらい返戻率が変化するのか、いくつかプラン例を見てみましょう。

〇払込期間の違いによる返戻率の差

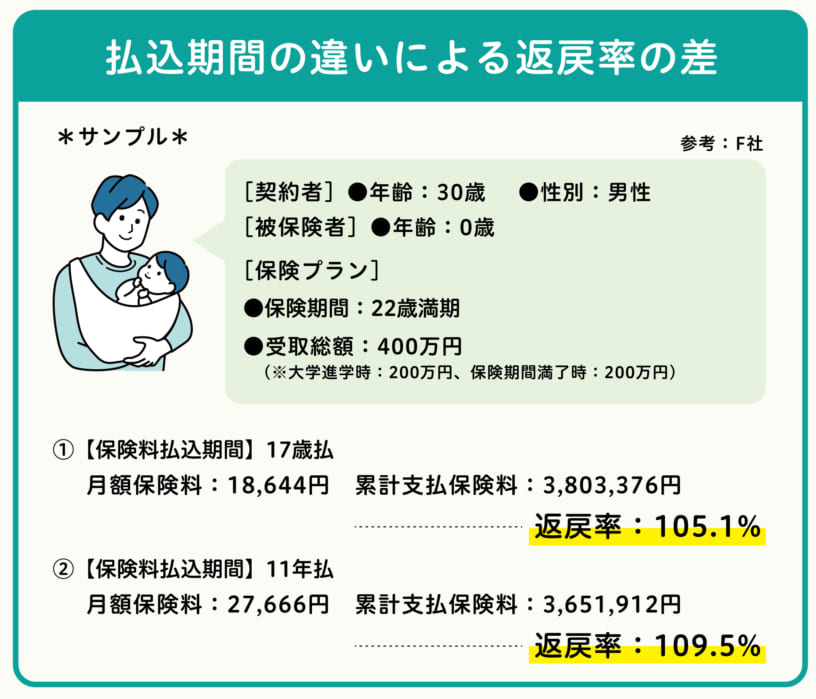

シミュレーション例①は、払込期間の違いによる返戻率の差を出してみました。

【契約者:30歳・男性】【被保険者:0歳のお子さま】【保険期間:22歳】【満期学資金(累計):400万円】という同一条件です。

払込期間が17歳払の場合と、払込期間が11年払の場合では、返戻率は4.4%も違いが出ました。

このように払込期間を短くすることで、返戻率が良くなることがわかります。

ただし、その分毎月の保険料は11,000円程高くなります。

途中解約のリスクを軽減するためにも、毎月の保険料をしっかり支払えるかどうかをよく検討する必要があります。

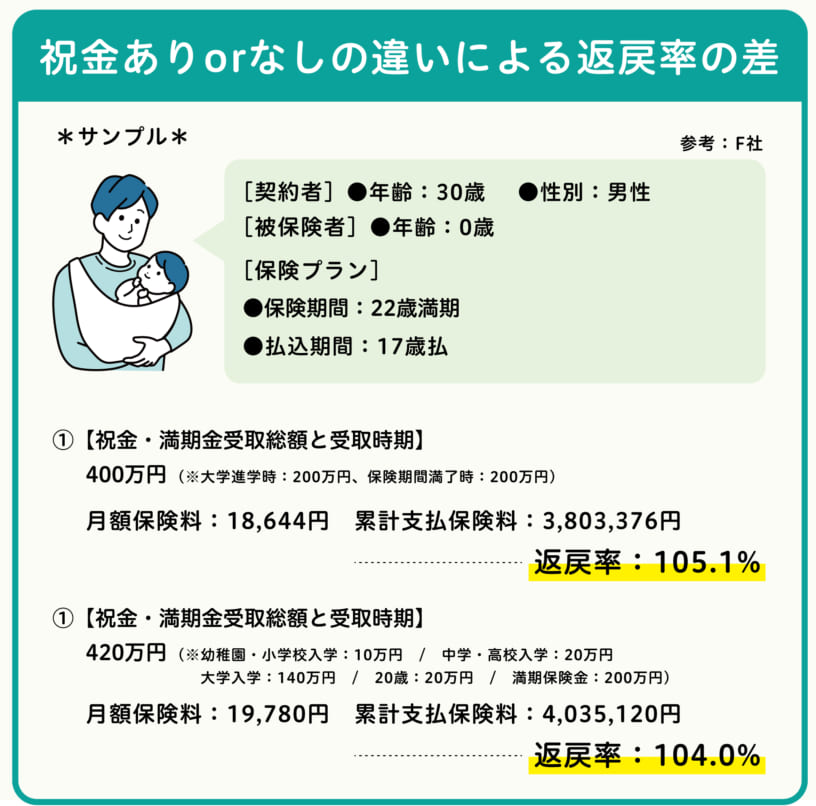

〇祝金あり・なしによる返戻率の差

シミュレーション例②では、祝金の有無による返戻率の差を出してみました。

【契約者:30歳・男性】【被保険者:0歳のお子さま】【保険期間:22歳】【払込期間:17歳】という同一条件です。

①は祝金・満期保険金が大学入学時と満期期間満了時の2回のみです。一方で②は、祝金・満期保険金が、幼稚園~大学入学時、20歳時、保険期間満了時と、お子さんの成長に応じて祝金が細かく受け取れるプランです。

そのため受取総額に若干の差がありますが、ここでは返戻率の差に注目して確認してみたいと思います。

祝金・満期保険金の受け取るタイミングを大学資金に重点を置いた①のプランと、お子さんの成長に応じて細かく祝金を受けとる②のプランでは、返戻率が1.1%ほど差が出ました。

このように、細かく受け取るよりもまとめて受け取った方が返戻率が良くなることがわかります。

※上記プラン例は2023年6月現在の試算になります。

4.学資保険を検討するタイミングは?

それでは、学資保険を検討する場合、お子さんが何歳の時に加入するのがベストなタイミングでしょうか。

◆基本的には、子どもの年齢が6歳までを加入期間としている保険会社が多い

まず、各保険会社が販売する学資保険の多くは、お子さんが小学校に入学する前後の「6歳or7歳まで」を学資保険の加入期間として設定しているケースが多いです。

しかし、中にはお子さんの年齢が12歳まで加入できる学資保険もあります。実際に、限度年齢ギリギリで加入される方も少なくありません。

ただ、加入時のお子さんの年齢が高ければ高いほど「準備期間が短い」ということ。

そのため、検討されているのであれば早く準備するのに越したことはありません。

◆出産予定日の140日前から可能!出生前加入を選択する方も多い

「学資保険は子どもが生まれてから検討するもの」と考えられている方もいるかもしれませんが、多くの学資保険では、お子さんが生まれる前から加入が可能です。

「出生前加入」は、母子ともに健康で妊娠経過に問題がなければ出産前でも加入できる制度で、具体的には出産予定日の140日前からと設定している保険会社が多いです。

出生前に学資保険に加入する最大のメリットは、「より早い時期から貯蓄を始められる」ということでしょう。

また、「生まれて少し落ち着いてから保険相談にいこう」と考えられている方も多いですが、お子さんが生まれてから『ゆっくりと教育資金準備についての話を聞く』時間は、実際には中々取れません。小さいお子さんをあやしながら長時間保険の話を聞くのは一苦労。中には、「そのうちに」と思いながら何年も経ち気づいたら限度年齢を過ぎてしまったなんてことも…。

そういった意味でも、お子さんの出生前に学資保険に加入する、ということは賢い選択といえるでしょう。

◆学資保険は、契約者の年齢制限もあり!

学資保険は契約者の年齢にも制限があります。

商品や、加入するプランや保険料の払込期間等でも大きく変わりますが、男女ともに60~65歳が上限としている保険会社が多いでしょう。

しかし、商品によってはもっと若い年齢を上限としている場合もありますし、契約時の加入年齢が高ければ高いほど保険料も上がりますので、注意が必要です。

以上のことから、学資保険を検討するなら【保険料が安い】【貯蓄に充てられる時間が長い】【ゆっくり検討できる】という点から、できるだけ早いタイミングがオススメです。

💡ワンポイントメモ💡

契約者は、祖父母でもなれます

一般的に学資保険の契約者は子どもの親ですが、祖父母が契約者となり、孫のための学資保険に加入することも可能です。

「孫のためにできる最後のプレゼント」として加入を希望される方も少なくありません。

しかしながら、祖父母が契約者になるには、年齢制限や健康状態などの諸条件をクリアしなければならない他、親権者の同意が必要だったり、祝い金や満期金が贈与税として課せられるケースがあるなど、様々な注意点があります。

詳しく知りたい方は、保険のプロに相談してみましょう。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

5.学資保険の保険料に充てるご家庭も多い!児童手当を活用しよう

ここまで学資保険について説明しました。

学資保険は教育費を貯めるということに特化した保険ですので、目標の目途としてはお子さんの高校・大学入学に設定して始められる方が多いのが特徴です。

ただし、万が一払込期間の途中でやむを得ず『途中解約』してしまった場合、ほとんどのケースで元本割れをしてしまうため支払金額の設定には注意が必要です。

そこで、確実に学資保険を継続していくために、保険料支払いに「児童手当」を活用されているご家庭も多くいらっしゃいます。

◆児童手当制度とは

児童手当制度とは、子どもを養育する方に手当金を給付することで、「子どもの健やかな成長及び家庭の生活の安定を図ること」を目的とした国の制度です。

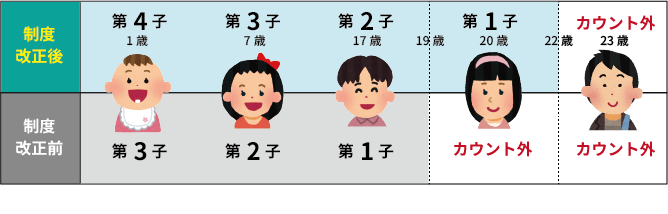

2024年10月には制度が改正され、0歳~18歳(※18歳に到達後の最初の3月31日まで)の児童を養育している方に支給されるようになりました。

また、第3子以降のカウント方法については、今までの高校生年代までの扱いを見直し、大学生に限らず、22歳年度末までの上の子について、親等の経済的負担がある場合、支給対象となります。

さらに、2024年10月以降は、今までの「所得制限」も撤廃され、所得制度限度額及び上限限度額を超過していた方も支給対象になりました。

つまり、対象年齢の子どもを養育する全ての家庭が支給の対象となったということです。

支給されるタイミングは?

毎年2月、4月、6月、8月、10月、12月(偶数月)に、それぞれの前月分まで(2ヵ月分)が支給されます。

児童手当の申請は、生まれた日の翌日から15日以内に、お住まいの自治体の役所で行い、申請した月の翌月分から支給対象となります。

出産日が月末になり翌月に申請をした場合でも、出生の翌日から15日以内であれば、申請月分から支給されます(「15日特例」)。

生後15日を過ぎた場合は申請が遅れた分だけ支給対象期間が短くなり、受取れる手当がその分減ってしまいます。

出生届は14日以内に出す必要があるので、その時に一緒に申請しましょう。

*出典:こどもまんなか こども家庭庁「児童手当制度のご案内」

◆児童手当を学資保険に充てるメリット

児童手当では、お子さん一人当たり約230万円が受け取れます。(※第一子とした場合)

児童手当の使い方は各家庭の自由ですが、この制度で入ってくるお金を学資保険の保険料に充当している家庭は多くいます。

児童手当を学資保険に充てるメリットとしては、下記のような点が挙げられるでしょう。

〇銀行に預けるよりも増えることが期待できる

児童手当を単純に銀行預金するよりも、学資保険に充てる方が最終的に受け取る金額が増えることが期待できます。

〇契約者に万が一のことがあったときも安心

学資保険には契約者に万が一のことがあった場合の「保険料払込免除特約」が付加されているため、万が一の場合でも学資保険で準備する予定のお金は確保することができます。そしてそれまで学資保険に充当していた児童手当は他の資金繰りに回すことが可能です。

〇児童手当を確実に教育資金として貯めていける

受け取った児童手当はどのように活用しても自由ですが、可能な限りお子さんの教育にかけてあげたいですよね。でも、普段の生活資金と一緒の口座で管理していると、「ついつい多く使ってしまった」なんて月がでてくる可能性もあります。

児童手当を学資保険に充当することでそういった「無駄遣いリスク」も軽減させることができます。

〇途中解約のリスクが軽減できる

学資保険は、途中解約すると元本割れのリスクがあるため確実に払込期間満了まで継続することが重要です。児童手当をそのまま学資保険にスライドして充当することで、保険料の負担感が少なく継続していける可能性は高くなるでしょう。

〇生命保険料控除を利用できる

生命保険料控除の一般枠(死亡保険の枠)が残っている場合は生命保険料控除を受ける事が出来ます。所得税・住民税が15年間で約10万円程度安くなります(※税が安くなる金額は所得により変わります)

いかがでしょうか。

ただし、児童手当は偶数月のみに支給されるため、毎月の学資保険の支払いに充てる場合は、手当をしっかりと残す、または学資保険の保険料の支払いを年払いにすることを検討しましょう。

また、お子さんの年齢や、第三子以降の子どもがいるかなどによって支給額が変わりますので、毎月の保険料を児童手当にピッタリと合わせるということはできません。

そのようなことも念頭におきつつ、児童手当をうまく活用しながらお子さんの教育資金準備を行っていくことが大切です。

6.まとめ

学資保険を検討する場合、加入するタイミングや返戻率を高める方法など抑えるべきポイントがいくつかあります。教育費は学資保険以外でも貯めることはもちろん可能ですが、加入のタイミングによっては大きな保障を得ることができるので、1つの手段として検討してみてはいかがでしょうか。

また、お子さんが高校や大学入学のタイミングでまとまったお金を受け取るという目的であれば、学資保険以外の保険(例えば外貨建て終身保険等)でも賄うことは可能です。

各分野に様々なメリット・デメリットがありますが選択肢は豊富です。中には返戻率が学資保険を上回る商品や魅力的な特徴を兼ね備えた商品もありますので、気になる方は専門家に相談をして、比較検討することをおすすめします。

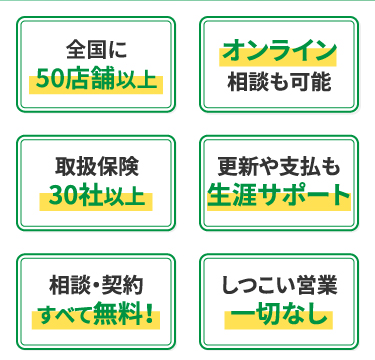

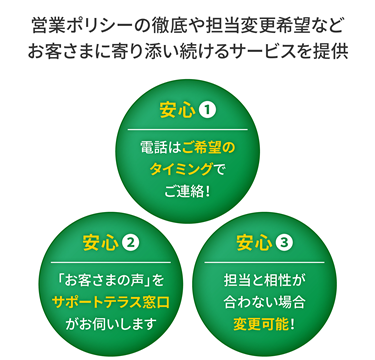

保険テラスでは「子供を連れて店舗に行きにくい」「今は外出を控えたい」といったお客さまには、オンライン相談サービスも実施しています。

保険やお金について少しでも不安がある方、聞きたいことがある方は、ご質問だけでもかまいませんのでお気軽にお立ち寄り下さい。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら