2020.06.01 更新

医療保険の加入を検討しているのですが、パンフレットを見ているとたくさん種類があってそれぞれどんな違いがあるのか、どこを重視して決めればいいのか全然分からなくて…。

そうですよね。一言で医療保険と言っても、保障内容は商品によって異なってきますし、保険料の支払い方法にも種類があります。

うーん、ますます自分だけで決めるのは難しそう…。

それぞれメリット・デメリットもあるので、どこを重視するかはお客さまによって異なります。どうやって医療保険を選べばいいのか、一緒に考えてみましょう!

本記事では、何を重視して医療保険を選べばいいのか悩んでいる30代女性からのご相談をもとに、医療保険の選び方についてお伝えします。

1. 保障期間や支払い方法から選ぶ

医療保険にはどのような保障期間や支払い方法があるのでしょうか。

まずは、保障期間の種類を見てみましょう。

◆医療保険の保障期間とは?

医療保険の保障期間は、「定期型」と「終身型」に分けることができます。

それぞれのメリットとデメリットをお伝えします。

1.定期型の医療保険とは

定期型の医療保険は、「保障期間が定められている保険」です。

一般的には、5年間や10年間の保障期間で満期を迎える商品が多いようです。

ただし、満期を迎えても契約を更新することによって、その後も保障を継続させることができます。

現在の定期型医療保険の多くは自動的に契約更新されるものがほとんどで、契約者が「満期時に保障を失ってしまった!」ということが起こらないような仕組みになっています。

〇 メリット

①若い時に加入すると保険料は「割安」

定期型医療保険の保険料は、加入時や更新時の時点での年齢に基づいて計算します。

若い年齢で加入する場合、まだ病気のリスクも低いため、保険料は比較的割安となります。

そのため、例えば若い年齢で収入がまだ少ない場合などは、定期型医療保険にすると割安な保険料で家計への負担を抑えることができます。

② 満期のタイミングで都度「見直し」ができる

定期型医療保険は、保障期間が定められているため、5年や10年といったスパンで更新のタイミングを迎えます。

その更新のタイミングで、そのまま契約を更新して継続するか、年齢に応じて終身型の医療保険に切り替えるか、定期的に見直しをかけることができるのもメリットの一つといえるでしょう。

× デメリット

① 更新し続けると保険料が高くなる

メリットでもご説明したように、定期型医療保険は加入時や更新時の年齢によって保険料が定まります。

年齢が高くなるにつれて、病気のリスクが高くなるため、比例して保険料も割高となります。

そのため定期型医療保険は、更新の度に保険料が高くなります。

また、定期的に契約を更新する保険のため、一生涯分の保険料を一度に支払うということができません。

老後になっても割高な保険料を支払い続ける必要があり、家計の負担となる可能性があります。

② 健康状態によっては更新できなくなることも

更新のタイミングで健康状態に異常がある場合、告知内容によっては更新ができなくなる、または、更新が可能でも今までよりも割高な保険料を支払わなければならなくなるケースがあります。

2.終身型の医療保険とは

終身型の医療保険は、定期型医療保険とは反対に「保障期間が定められていない保険」です。

そのため、定期型医療保険のような満期や更新といったものはありません。

一度契約すると、一生涯、同じ保険料の支払いで保障が続くのが特徴です。

〇 メリット

①一度加入すれば、「一生涯保障が続く」

定期型医療保険とは違い、更新の必要もなく、一度加入すると途中解約しない限り、一生涯安定した保障を持ち続けることが可能です。

②保険料は一生「上がらない」

終身型医療保険は、年齢が上がっても保険料が上がることはありません。契約時と同じ保険料で、一生涯保障を持ち続けることができます。そのため、高齢になった際に「こんなに保険料が上がるなんて…。」と、負担になることもありません。

× デメリット

①若い時は保険料が「割高」

終身型医療保険は、その時々の年齢で保険料を算出する定期型医療保険と違い、高齢になってからの病気リスクも含んで保険料を算出するため、若い時に加入すると保険料は定期型医療保険と比べて割高になります。

②見直しのタイミングを掴みづらい

終身型医療保険は契約の更新が不要なため、保障内容を見直すタイミングも掴みづらいといえます。そのため自分自身で最新の保険商品や医療情報を意識的に入手する必要があるでしょう。

このように、保障期間の違いだけでも大きくメリット、デメリットがあることが分かります。

若いうちの保険料が割高でも一生涯の保障を持っておきたい方は「終身型医療保険」を、そして一定期間の保障のみでもいいという方は「定期型医療保険」を選ぶといいでしょう。

◆医療保険の払込期間って?

次に、医療保険の払込期間の違いについて見てみましょう。

終身型医療保険の払込期間には、大きく分けて「短期払い」と「終身払い」の二種類があります。

① 短期払い

短期払いとは、一定期間内で保険料の支払いを済ませる方法です。

保険料の支払いを終えたあとも、保障を一生涯持ち続けることができます。

毎月の保険料は割高となりますが、一生涯保険料の支払いが続く「終身払い」よりも、総額で見ると安く済む可能性があります。

② 終身払い

終身払いとは、一生涯にわたって保険料を支払う方法です。

毎月の支払う保険料は短期払いに比べると割安になりますが、長生きした場合、支払う保険料の総額は高くなることが予想されます。

また、老後も毎月保険料を支払う必要があるため、家計の負担とならないか不安を感じる方もいるようです。

このように、払込期間にもそれぞれメリットとデメリットがあることが分かりました。

毎月の保険料の支払いが多少割高になっても家計に負担がかからない場合は、「短期払い」で支払いを済ませてしまっていた方が、老後の負担や全体的な支払い総額も抑えることができます。

ただし、定期的に見直しや保険の切り替えを検討する場合は、終身払いで毎月の支払いを安く抑えておいた方がいいでしょう。

というのも、多くの保険会社は約2~3年ごとにその時代に合わせて新しい医療保険を開発し、発売しています。

加入当時と現在では医療技術も進歩しているため、保険の保障内容も古くなってしまっていた、なんてことも珍しくありません。

そのため、定期的に見直しをする前提であるならば、なるべく月々の支払いが安い「終身払い」にしておくのがおすすめです。

◆「掛捨型」と「貯蓄型」の違いとは?

3つめは、掛捨型と貯蓄型の違いについて見ていきましょう。

① 掛捨型の医療保険とは?

「掛捨型」とは、支払った保険料が返ってこない保険のことです。

保障期間の満了や解約と同時に保障もなくなり、保険料も返ってこないため「掛捨」と言われています。

そのため、貯蓄型の医療保険と比較して、保険料は割安です。

② 貯蓄型の医療保険とは?

「貯蓄型」の医療保険は、途中解約した場合も「解約返戻金」「満期保険金」などといった形でお金が戻ってくることがある保険です。

この戻ってくる「解約返戻金」や「満期保険金」は、契約の段階で「いつ頃になれば、どれぐらいのお金が戻ってくるのか」、ある程度目途をつけておくことができるため、貯蓄性がある商品といえます。

2. 医療保険の保障内容と保障範囲から選ぶ

第一章では、保障期間や保険料の支払い方法の違いから医療保険を選ぶ方法をお伝えしました。

もちろん保障期間や保険料の支払い方法も大切ですが、最も大切なのは自分自身に合った保障をしっかりと得られているのかということです。

ここでは、保障内容と保障範囲から医療保険を選ぶ際のポイントをお伝えいたします。

◆医療保険の主な保障内容

医療保険の主な保障の内容としては、「入院給付金」「手術給付金」の二つが挙げられます。

≪入院給付金の日額の決め方≫

入院給付金とは、病気や怪我の治療を目的に入院した際に受け取ることができる給付金のことです。

入院給付金の受取日額は加入時に、入院1日あたり5,000円、10,000円…など、自分で設定することが可能です。

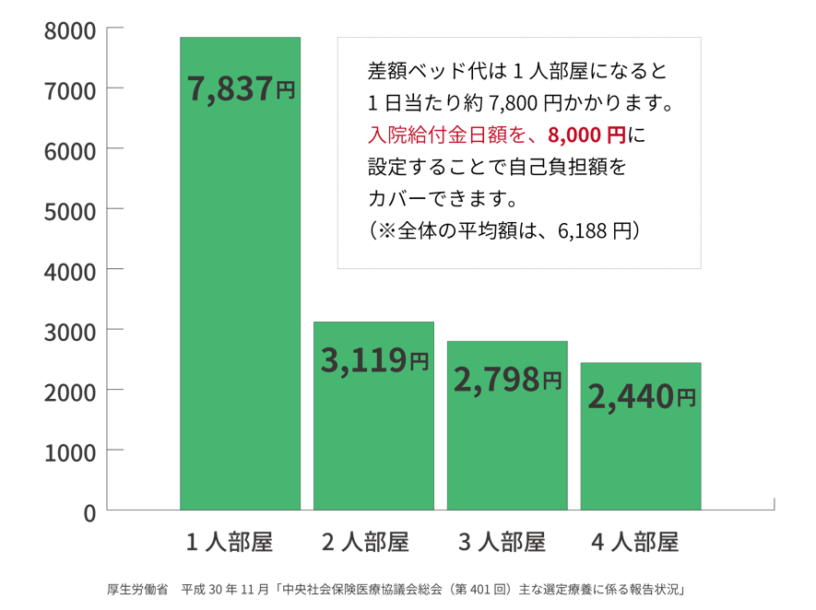

入院すると、差額ベッド代、食事代、着替えなどの雑費、家族がお見舞いに来る際の交通費など、さまざまな自己負担費用がかかります。

そのため、医療保険の入院給付金日額を決める際は、入院するといくら自己負担費用がかかるのか事前に把握しておくと、よりイメージしやすくなるでしょう。

厚生労働省の調査によると、入院時に1人部屋の個室を利用した場合、差額ベッド代として1日約7,800円かかるとされています。

そのため、この場合は入院給付金の日額を8,000円に設定することで、差額ベッド代の自己負担額をカバーすることができます。

≪入院給付金の対象日数には限度がある≫

1回の入院で受け取れる給付金の日数には限度があり、それぞれの保険商品によって60日、120日、180日と異なります。

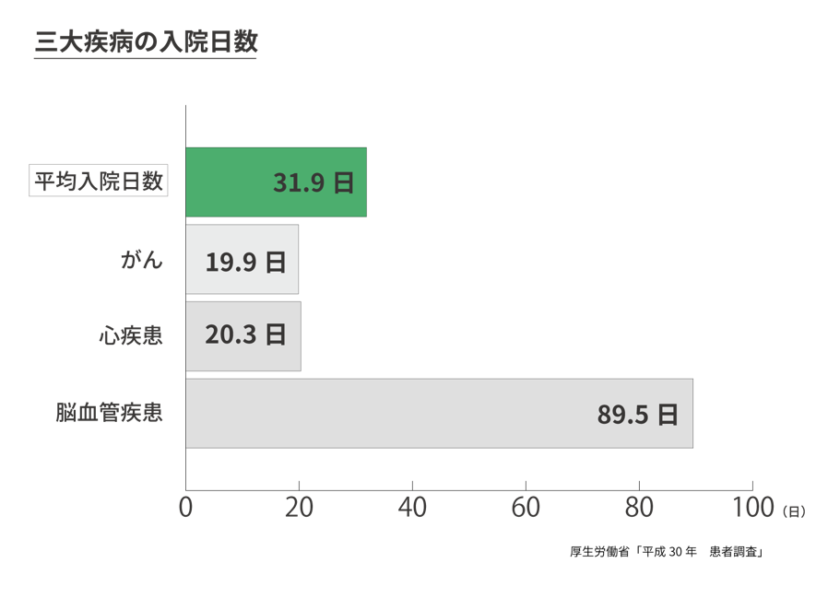

対象日数の限度を何日にするか検討するために、平均の入院日数のデータを見てみましょう。

厚生労働省の調査によると、平均入院日数は31.9日と、約1ヵ月間にわたって入院するケースが多いようです。

また、日本人の死亡原因ワースト3を占めている「三大疾病(がん・心疾患・脳血管疾患)」で入院した場合、治療に長期間かかることから入院も長期化したり、回復後もリハビリなどで入退院を繰り返す傾向にあります。

特に、脳血管疾患で入院すると約3ヶ月間の入院が必要となり、身体だけでなく家計にも大きく負担がかかることが伺えます。

例えば、がんで入院した場合にはどれぐらいの自己負担額がかかるのでしょうか。

例)がん患者のうち、男女の罹患率が最も高い「大腸がん」の場合

大腸がんが進行し、「切除手術」と術後の「抗がん剤治療」の実施が可能な場合、切除手術に105万円、抗がん剤治療に年間200万円、退院後も定期検診が必要なため通院費として年間1万円かかることが予想されます。このうち、保険適用(3割負担)で自己負担額は年間で約40万円となります。

加えて、2年目以降定期的な通院が求められたるため年間で約4万円ほどの自己負担医療費がかかったり、再発の兆候がある場合にはさらに医療費が増加することが考えられるため、さらに自己負担額が重くなってしまいます。

[参考]大腸がん研究会編 肺癌診療ガイドライン2017年版

商品によっては、1回の入院の支払い限度日数を自分で設定できたり、無制限にすることが可能な商品もあり、このような商品はなるべく保障を手厚く持っておきたい方におすすめです。

≪手術給付金の日額の決め方≫

医療保険のもう一つの主な保障が「手術給付金」です。

手術給付金とは、病気や怪我の治療を目的とした手術を行った際に受け取ることができる給付金のことをいいます。

手術給付金は、基本的に「①入院給付金の日額×所定の給付倍率(例:10倍・20倍…など)」で算出する場合と、「②一律10万円」などと、あらかじめ契約時に定まっているものの2種類があります。

一般的に、入院を伴わない「日帰り手術」でも給付の対象となるケースがほとんどですが、保険商品によっては「入院を伴う手術」であることを条件としている場合もあります。

どのような手術を行った際に給付金を受け取ることができるのか、加入時にはしっかりと確認しておくことが大切です。

3. ニーズに合った保障の特約から医療保険を選ぶ

医療保険の主な保障内容は「入院給付金」と「手術給付金」ですが、それ以外にも目的に合わせて特約を付加することで、さらに保障内容を手厚くすることができます。

それでは、医療保険にはどのような特約があるのか、代表的なものを見てみましょう。

① 女性特有の病気に備える特約

女性特有の病気とは、主に「乳がん」「子宮がん」「子宮筋腫」「子宮内膜症」などの病気を指し、総称して『女性疾病』と呼ばれています。

女性疾病は他の病気に比べると、若い年代でも発症するリスクが高いことが大きな特徴です。

近年では、医療技術の進歩や健康診断が増進されていることもあり、早期発見・治療で回復する可能性が高くなっています。

ただし、がん治療などは長期間を要することから、医療費が高くなる傾向にあります。

例)乳がんの治療

手術、放射線治療、術後の抗がん剤投与、また乳房の再建手術を行った場合、100万円以上の医療費がかかるケースもあります。

また、これに加えて通院時の交通費や、抗がん剤投与の副作用の外見ケアのためにウィッグを購入した場合、平均で10万円ほどかかるため、さらに費用はかさむといえるでしょう。

※出典:がん罹患者およびその家族へのアンケート調査(2017年8月アフラック)

このような高額な医療費をカバーするため、医療保険に「女性疾病特約」を付加して女性特有の病気に対しても備えるケースが増加しています。

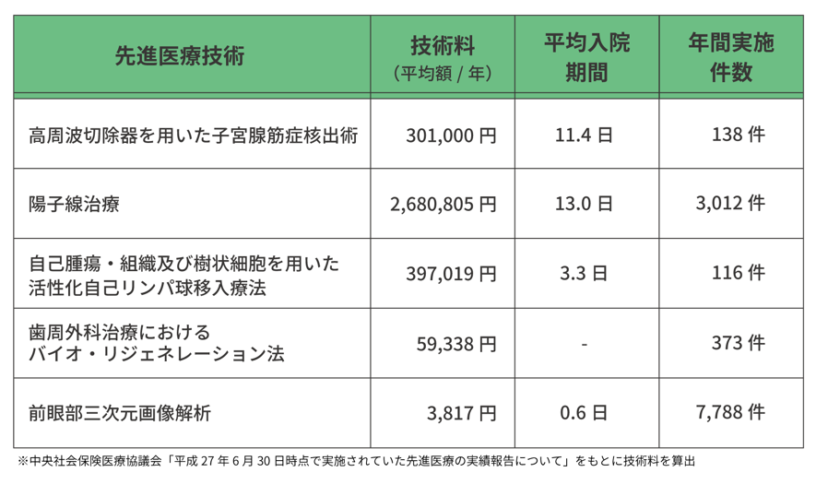

② 先進医療を受ける場合の特約

先進医療とは、厚生労働省が認めた高度な医療技術を用いた治療のことをいいます。

先進医療は、公的医療保険制度の対象外となるため、治療にかかる費用は全額自己負担となります。

まず、先進医療で治療を行った場合、どのような治療にどれぐらい費用がかかるのかを見てみましょう。

先進医療と聞くと、高額なイメージがありますが全ての先進医療が高いというわけではないようです。

例えば、実施件数が2番目に多い「前眼部三次元画像解析」は、約3,800円と低額な治療法で自己負担で支払うことが可能です。

しかし、がん治療の一つである「陽子線治療」は約270万円とかなり高額な治療法もあります。

■ 「陽子線治療」とは?

陽子線治療は、入院せずに通院で受けることもでき、1回15~20分程度の治療で終わります。

また、X線放射線治療と比べると副作用も少なく、痛みもほとんど伴わないため、身体的にも精神的にも患者の負担を軽減することができる治療法です。

このような高額になりやすい先進医療に備えるため、医療保険に「先進医療特約」を付加することで保障を持つことができます。

また、先進医療に対する保障を持っていることで、万が一重い病気になっても、お金のことを気にせずに治療の選択肢の幅を広げることができるため、費用面だけでなく精神的にも負担が軽くなるでしょう。

③ 「がん」などの三大疾病に備える特約

三大疾病とは、「がん」「心疾患(急性心筋梗塞)」「脳血管疾患」のことで、日本人の死亡原因ワースト3を占めている病気です。

現在、日本人の約半数がこの三大疾病により死亡しています。

調査によると「三大疾病特約」付きの医療保険に加入している人は人口の約44%もいるようで、多くの人が三大疾病にかかる医療費に対して備えを持っていることが分かります。

(※生命保険文化センター『平成27年度 生命保険に関する全国実態調査』)

二人に一人がかかる三大疾病には、実際どれぐらい医療費が必要になるのでしょうか。

三大疾病は、治療期間や入院期間が長期化しやすい傾向にあるため、長期化に伴って医療費も高額となります。

また、脳血管疾患の一つの「脳卒中」は一命を取り留めても、手足の麻痺や言語障害が残ることもあり、リハビリのために入退院を繰り返すケースが多い病気です。

そのため、平均以上に医療費の負担が大きくなる可能性があります。

医療保険に「三大疾病特約」を付加すると、三大疾病になった際に給付金を受け取ることができます。

受け取る給付金の額は、50万円、100万円と加入時に自分で設定することが可能です。

ただし、給付金が支払われる条件や支払い限度は保険商品によって異なるため、加入前にどのような状態になれば支払われるのか確認しておきましょう。

4. まとめ

いかがでしたでしょうか。

医療保険を選ぶ際は、「保障期間」「保険料の支払い方法」「保障内容」「特約」などさまざまなポイントについて考える必要があります。

どのポイントを重視するかは、ライフスタイルや年齢、性別、家計の状況などによって異なります。

自分や家族にとって、一番必要な保障は何なのか、優先順位をどこに置くのかをじっくり考えて、どの医療保険に加入するか決めることが大切でしょう。

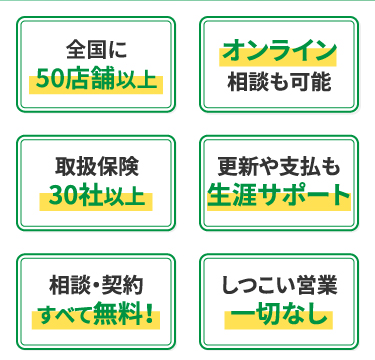

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら