2025.12.03 更新

毎年年末に近づくと会社から年末調整の書類をもらうのですが、毎年書いているはずなのに1年経つと書き方を忘れてしまって… 複雑そうなのでなかなか手を付けられません。

難しいと思われがちな年末調整ですが、実は意外に簡単です。10~15分あれば申告書を作成できますよ。

そうなんですね!今年結婚して新しく保険に加入したので、改めて生命保険料控除についても確認しておきたいな…

ご結婚おめでとうございます!それでは、生命保険料控除を受けるための手続き方法や申告書の書き方について詳しくご紹介しますね。

※本記事は租税回避を助長するものではありません

*この記事のポイント*

●生命保険料控除を活用し、節税することができます。

●共働きの世帯では、夫・妻どちらで申告を行うか確認しておきましょう。

●生命保険料控除の手続きは、書類の記入と控除証明書の添付が必要です。

毎年10月~11月頃になると、生命保険会社から「生命保険料控除証明書」というハガキや封書が届きます。

生命保険料控除を受け、税金を安くするためにはこの「生命保険料控除証明書」の提出と申告が必要です。

今回は、生命保険料控除の手続きについてご説明します。

手続き自体は難しいものではありませんので、ぜひ4つのポイントを確認し、生命保険料控除をフル活用しましょう。

■ 目次

・1.生命保険料控除の効果とは?

・2.新制度と旧制度の違い

・3.生命保険料控除の適用条件

・4.共働きの世帯での生命保険料控除活用のポイント

・5.たったの15分で完了!「給与所得者の保険料控除等申告書」の書き方

・6.もし、申告をし忘れてしまったら?

・7.まとめ

1.生命保険料控除の効果とは?

生命保険料控除を受けることで、所得税や住民税を軽減できます。どれくらい税金の負担が軽くなるのかは、家族構成や収入、そしてどのような種類の生命保険にいくら生命保険料を支払っているかによって算出できます。

生命保険料控除の種類は、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3つです。加入している保険の保障の種類に応じて、どの控除が適用されるかが変わります。

たとえば、加入している保険が死亡保障を備えるものであれば、その保険料は「一般生命保険料控除」の対象となり、医療保障や介護保障を備えるものであれば、それに対する保険料は「介護医療保険料控除」という具合です。

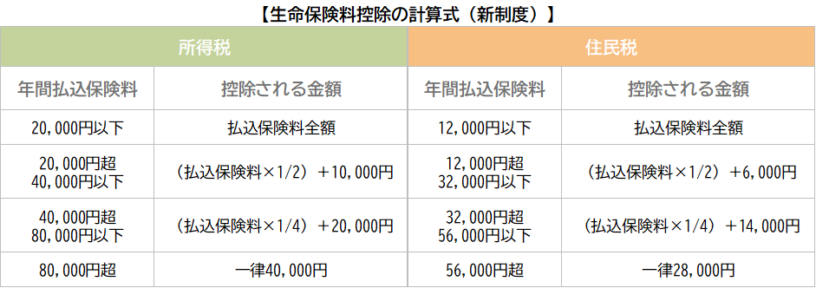

なお、生命保険料控除は1年間(1月1日~12月31日)に払い込んだ保険料の合計額を所得から差し引くのではなく、1年間(1月1日~12月31日)に払い込んだ保険料に応じて以下の計算式で算出された金額(控除額)を所得から差し引く仕組みです。

「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3つとも同じ計算式を用います。

【参照】生命保険文化センター「税金の負担が軽くなる「生命保険料控除」」

[たとえば、月々保険料1万円の個人年金保険(新制度)に新たに加入した場合]

年間払込保険料は12万円(1万円×12ヶ月)なので、所得税の計算においては40,000円、住民税の計算においては28,000円を課税所得から控除します。その結果、軽減される税金額は以下のとおりです。

会社員(課税所得300万円)…所得税・住民税を合わせた軽減額は6,800円

会社員(課税所得500万円)…所得税・住民税を合わせた軽減額は10,800円

※税率については国税庁HPを参照して計算を行っています。

※独身と仮定し、計算を行っています。

※家族構成や所得によって、節税額は異なります。

例に挙げた課税所得300万円の会社員の方では、1年間で6,800円の税金が返ってくることになります。

1年間で考えると少額でも、仮に30年間にわたって控除を受けることができれば、204,000円と大きな効果が得られることが分かります。

生命保険料控除は、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の区分ごとに計算します。複数の種類の保険に加入し、個人年金保険料控除に加え、一般生命保険料控除・介護医療保険控除の3つの区分それぞれにおいて限度額まで控除を受けられる場合、1年間で20,400円が軽減されます(課税所得300万円の場合)。

※生命保険料控除についてもっと詳しく知りたい方は、こちらの『生命保険料控除の金額はいくら?控除対象や種類など生命保険料控除とは何か知っておこう!』をご覧ください。

2.新制度と旧制度の違い

「新制度」と「旧制度」の2種類の計算式を紹介しましたが、2010年度(平成22年度)の税制改正により、2012年(平成24年)1月1日以降に結んだ契約分から、生命保険料控除の区分や適用対象となる保障の種類、控除限度額など、生命保険料控除の制度内容が変わりました。

とはいえ、2012年(平成24年)1月1日を境に、新制度の計算式を使って生命保険料控除の額を計算するわけではありません。新制度と旧制度のどちらが適用されるかは、加入している生命保険の契約年月日によって決まります。

●2012年1月1日以降に契約した生命保険:新制度

●2011年12月31日以前に契約した生命保険:旧制度

つまり、契約日が2011年12月31日以前の生命保険契約を現在も継続している場合は、旧制度の計算式を用いて控除額を計算します。両制度の主な違いは、生命保険料控除の種類と課税対象から控除できる上限額です。まとめると以下のとおりです。

新制度では、生命保険料控除の種類に「介護医療保険料控除」が追加されて、全部で3種類あります。

課税所得から差し引ける各控除の上限額は、新制度になって所得税では1万円、住民税では7,000円、旧制度より少なくなっています。ただし、3種の控除を最大限適用した場合の控除合計額は、新制度のほうが所得税では2万円分多くなります(住民税は変更なし)。

なお、現在旧制度が適用されている保険契約(契約年月日が2011年12月31日以前の契約)を今後見直しすることもあるでしょう。その場合、見直し方法によって、以後の生命保険料控除が旧制度から新制度に変わる、または混在する場合があります。

いくつかの見直しパターンを例で紹介しますので、確認しておきましょう。

【更新または転換した場合】

契約全体が新たな契約とみなされ、更新または転換後に払い込む保険料はすべて新制度の対象となります。

【契約の一部だけを転換した場合】

転換後の新しい契約は新制度の対象、元の契約として残っている分は旧制度の対象です。

【特約を途中で付けた場合】

途中で付加した特約部分の保険料は新制度の対象。元から続く部分の保険料は旧制度の対象です。ただし、中途付加した特約が「災害割増特約」や「傷害特約」など、身体の傷害のみに基因して保険金・給付金が支払われるものである場合は、その特約の保険料は控除対象外です(2011年12月31日以前に付加されていた場合は旧制度の対象)。

3.生命保険料控除の適用条件

旧制度では、「個人年金保険料控除」の適用となる契約以外は、基本的に「一般生命保険料控除」が適用されていました(※)。しかし、新制度では適用条件として主契約や特約の保障内容に焦点が置かれるようになりました。

(※)保険期間が5年未満の貯蓄型保険、少額短期保険、財形保険、団体信用生命保険などは旧・新制度ともに生命保険料控除の対象外です。

そのため契約単位で「一般」「介護医療」「個人年金」のいずれかというのではなく、保険契約は1つでも、主契約や特約の保障内容に応じて「一般」や「介護医療」など複数の控除に分けて適用されます。

ここからは、新制度の各控除の適用条件を見ていきましょう。

【一般生命保険料控除】

生存または死亡に基因して保険金や給付金が支払われる主契約や特約の保険料であること。

保険金などの受取人が、契約者またはその配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)となっていること。

対象例:定期保険、終身保険、養老保険、学資保険など

【介護医療保険料控除】

入院や通院、介護などに基因して保険金や給付金が支払われる主契約や特約の保険料であること。

保険金などの受取人が、契約者またはその配偶者、その他の親族(6親等以内の血族と3親等以内の姻族)となっていること。

対象例:医療保険、がん保険、介護保険、がん入院特約など

なお、たとえば3大疾病保障保険(特約)などのように死亡保障と医療や介護の保障を兼ねた契約(特約)のなかには一般生命保険料控除の対象となるものもあります。詳しくは加入している生命保険会社に確認しましょう。

【個人年金保険料控除】

以下の4つの要件をすべて満たし、「個人年金保険料税制適格特約」が付加されている個人年金保険契約であること。

1. 被保険者と年金受取人が同じである

2. 年金受取人が契約者またはその配偶者である

3. 保険料の払込期間が10年以上ある

4. 年金の受取開始が60歳以降かつ受取期間が10年以上である

これらの要件を満たさない場合や「個人年金保険料税制適格特約」が付加されていない場合、および変額個人年金保険は一般生命保険料控除の対象です。

個人年金保険の特約部分の保険料は、保障内容により「一般生命保険料控除」または「介護医療保険料控除」の対象となります。なお、新制度では身体の傷害のみに基因して保険金や給付金が支払われる特約の保険料は「一般」「介護医療」「個人年金」のいずれの控除も適用されません。たとえば、災害割増特約や傷害特約などが該当します。

4.共働きの世帯での生命保険料控除活用のポイント

生命保険料控除を活用する上で、どのような点に注意したらよいのでしょうか。

ポイントとなるのは、生命保険料控除で申告できる金額には上限があるということです。

限度額をおさえた上で申告を行うと最大限のメリットを受けることができます。

ここでは共働きのご家庭の場合において、気になる点についてみていきましょう。

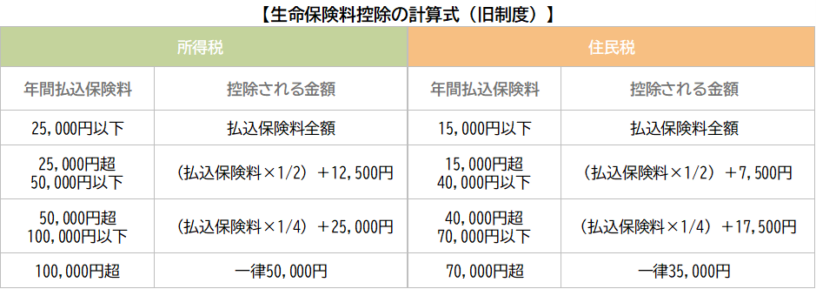

共働きの家庭では、誰の所得で申告すべき?

共働きのご家庭でも、生命保険の契約は夫がまとめて契約者となっていて、夫だけが生命保険料控除を受けているということも少なくありません。

しかし、共働きで両方が税金を納めているなら、妻の保険契約については妻自身が契約者となり、保険料控除を申告した方が良いケースもあります。

ポイントは、

①夫・妻の所得が高い方で申告を行うこと

②控除限度額を超えた部分についてはもう片方で申告を行うこと

の2つです。

上記のケースの場合、夫の契約が年間保険料8万円以上を上回っている部分については夫の生命保険料控除で申告しても4万円までしか控除を受けることができません。

そこで、妻の保険に変更し、妻自身が控除の申請を行うと、夫の生命保険料控除で4万円、妻の生命保険料控除で4万円、計8万円の所得控除を受けることができます。

生命保険料控除は必ずしも契約者が対象になるわけではなく、保険料の支払いを行っている人の所得から控除される仕組みとなっています。

ただし、生命保険料控除を受けることだけを考えていると、保険金や満期金を受け取る際に、贈与税がかかりかえって損をしてしまうことも。

基本的には、契約者=保険料支払い者=被保険者契約を行い、自分の保険は自分で申告することをお勧めします。

自営業の場合

自営業の場合、翌年の2月16日~3月15日までに確定申告が必要です。「生命保険料控除証明書」を確定申告書に添付し、税務署に提出しましょう。

確定申告をしてから、約1ヶ月で税金が還付されます。

会社員の場合

会社員の場合は、年末調整で控除が受けられます。

勤務先から配布される「給与所得者の保険料控除等申告書」と、保険会社から届く「生命保険料控除証明書」、

この2点を勤務先に提出しましょう。

ただし、以下に当てはまる方は確定申告が必要になるため注意が必要です。

■すでに退職しており年末調整の時期に在籍していない人

■年収が2,000万円を超える人

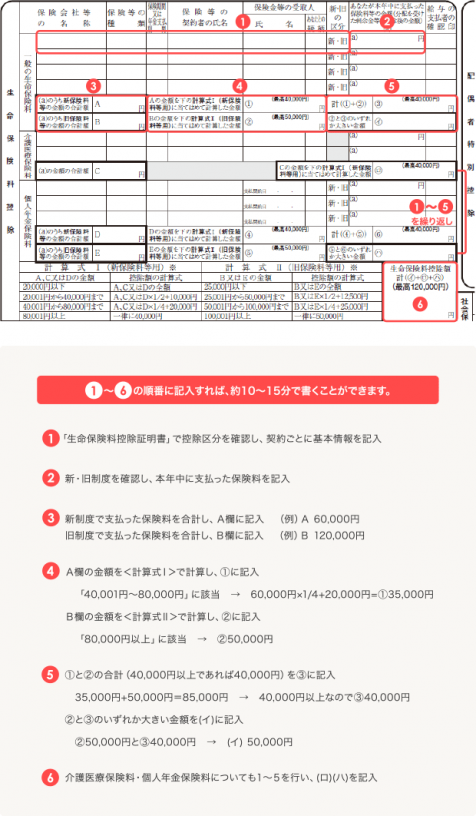

5.たったの15分で完了!「給与所得者の保険料控除等申告書」の書き方

6.もし、申告をし忘れてしまったら?

会社員の方で、ついつい後回しにしてしまい、会社へ申告書を提出し忘れてしまったということはありませんか?

そのような場合でも確定申告を行えば、控除を受けることができます。

さらに確定申告も期限を過ぎてしまった場合は、5年後まで申請が可能ですので、その際は一度確認してみましょう。

7.まとめ

いかがでしたか?

「生命保険料控除証明書」が届いた契約については生命保険料控除の対象となります。

手続きにはそれほど時間はかかりませんので、ぜひポイントを押さえて、申請を行いましょう。

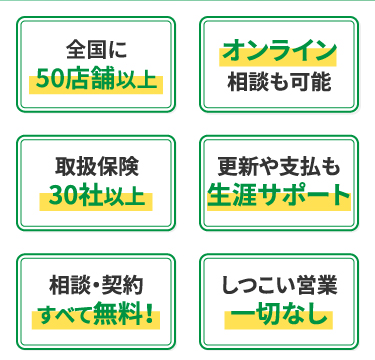

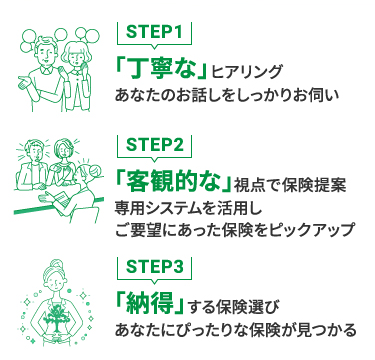

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら