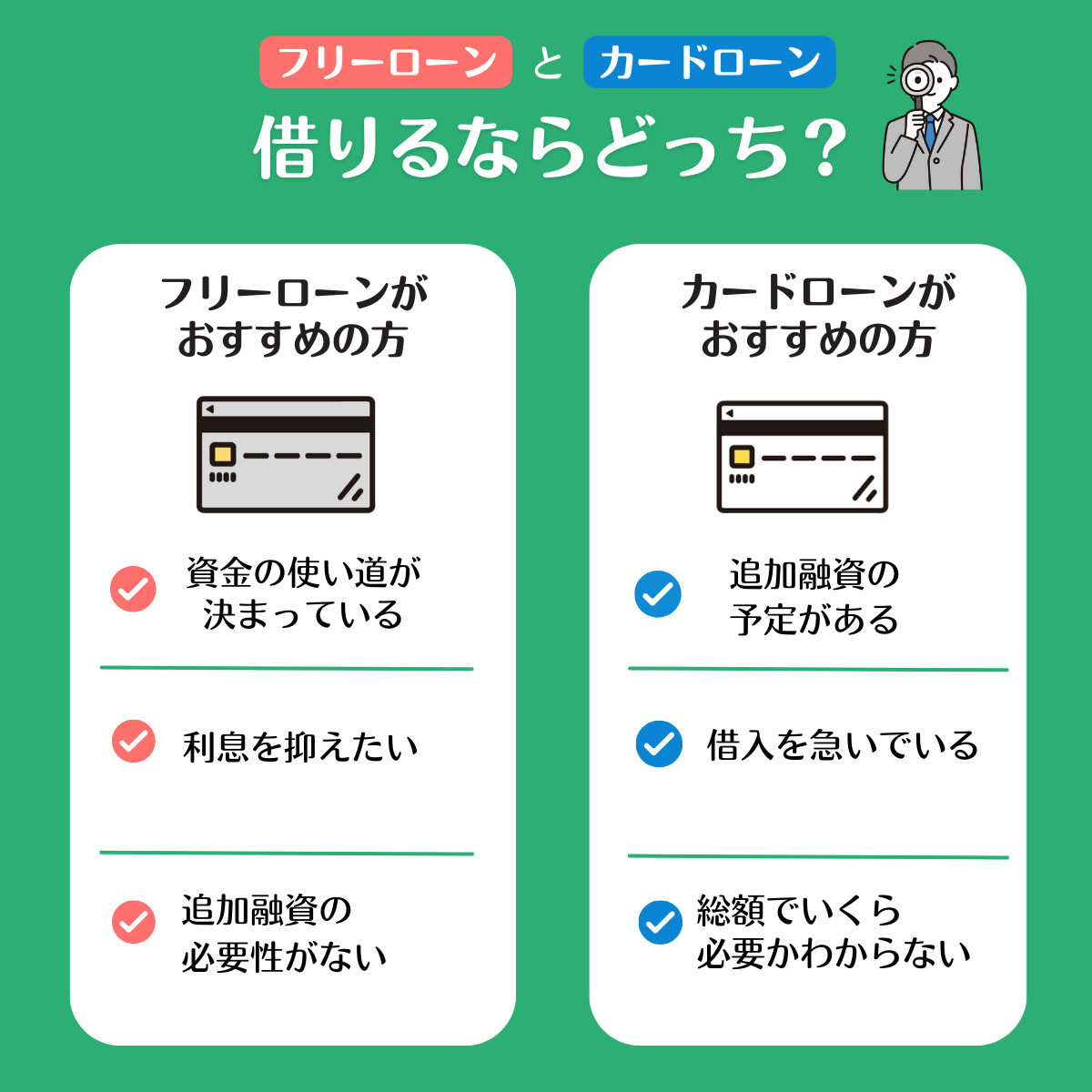

「フリーローン」や「カードローン」は原則として、借入金の使い道に制限がない個人向けローンです。(事業用資金を除く)

どちらも「お金の使い道が自由」な点は共通していますが、借入方法が大きく異なります。

フリーローンは必要な資金を一括で借入するので、お金の使い道が決まっている方に向いています。

対して、カードローンは借入れまでのスピードが速く、利用限度額の範囲内なら何度でも借入ができる便利さが魅力です。

本記事では低い金利が魅力のフリーローンおよびカードローンをご紹介しています。

※本記事の価格は全て税込みです。

| カードローン | 横浜銀行フリーローン | 三菱UFJ銀行 カードローン バンクイック | 楽天銀行スーパーローン | プロミス | SMBCモビット | みずほ銀行 多目的ローン | 住信SBIネット銀行 多目的ローン |

|---|---|---|---|---|---|---|---|

|  |  | |||||

| 実質年利 | 年1.9%~年14.6%(固定金利) | 年1.8〜年14.6% | 年1.9〜年14.5% | 年4.5~年17.8% | 年3.0%~年18.0% | 年5.875%(変動金利) 年6.95%(固定金利) ※2023年10月現在 | 年2.975%~年4.975%(変動金利) |

| 審査時間 | 最短翌日 | 最短当日 | 最短当日 | 最短3分審査回答※3 | 10秒簡易審査 | 数日から一週間 | 10日程度 |

| 借入限度額 | 10万円~1,000万円以内 (10万円単位) | 500万円 | 最大800万円 | 500万円 | 800万円 | 300万円 | 1,000万円 |

| 無利息期間 | なし | なし | なし | あり 初回ご利用日翌日から30日間 | なし | なし | なし |

| WEB完結 | 〇 | 〇 ※お申込みまで | 〇 ※お申込みまで | 〇 | 〇 | × | 〇 |

| 公式サイト | 詳細を見る(※1) | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

※1リンク先は横浜銀行カードローンの申込ページです。申込ページ内でフリーローンもしくはカードローンを選択し、ご希望いただくことが可能です。

※2 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。

※3 お申込み時間や審査によりご希望に添えない場合がございます

- 1 フリーローンとは使い道が自由な個人向けローン

- 2 低金利フリーローンおすすめランキング

- 2.1 第1位:横浜銀行フリーローンは最短翌日に審査結果が分かる

- 2.2 第2位:りそなプレミアムフリーローンは住宅ローン契約で金利優遇

- 2.3 第3位:みずほ銀行 多目的ローンなら固定金利で返済計画が立てやすい

- 2.4 第4位:住信SBIネット銀行 多目的ローンは条件達成で金利優遇

- 2.5 第5位:きらぼし銀行フリーローンは申込みは口座なしでもWEB完結

- 2.6 第6位:イオン銀行 フリーローンはWEBで申込み郵送で契約可能

- 2.7 第7位:ちばぎんフリーローンの返済期間は最長15年

- 2.8 第8位:東京スター銀行スターフリーローンは申込から融資までWEBで完結

- 2.9 第9位:中央ろうきん フリーローンは構成員・組合員はとくに金利が安い

- 2.10 第10位:群馬銀行 フリーローンは借入れ300万円以下なら所得証明書は不要

- 3 カードローン人気おすすめ比較

- 4 フリーローンのメリット

- 5 フリーローンのデメリット

- 6 フリーローンの審査は厳しい?

- 7 フリーローンの審査で見られる項目は?

- 8 フリーローンの選び方、着目したいポイント3つ

- 9 フリーローンとカードローンの違い

- 10 フリーローンへの借り換えで返済額は減らせる?

- 11 フリーローンに関するよくある質問

- 12 フリーローンは自由に使えて低金利

- ・ファイナンシャルプランナー/CFP®資格(日本FP協会)

- ・日商簿記2級

大学卒業後、金融機関にて個人営業を担当。資産運用の相談・保険販売などを経験する。退社後CFP認定を取得し、フリーのFPライターとして活動を行う。

フリーローンとは使い道が自由な個人向けローン

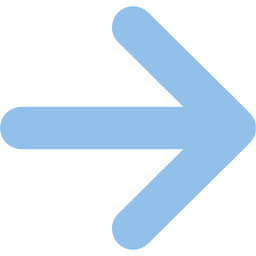

フリーローンには次のような特徴があります。

- 使い道が自由(事業資金を除く)

- 主に銀行が取り扱っている

- カードローンよりも金利が低め

- 一括で融資を受けた後は返済のみ

フリーローンは原則、借入金の使い道が決まっていません。さまざまな用途にお金を使えるのがメリットです。

主に銀行が提供しており、カードローンに比べると金利が低めです。

また、フリーローンでは一括で融資を受けます。その後は返済のみなので、当初の計画通りに返済しやすいのも特徴です。

そのため「トータルでいくら必要になるかわからない方」や「借入を急いでいる方」は、カードローンのご利用をおすすめします。

カードローンならWEBやアプリから手軽に申込めて、借入まで最短20分です。

低金利フリーローンおすすめランキング

フリーローンはメガバンクや地方銀行を中心に数多くの金融機関が提供しています。

ここでは、その中でも低い金利で借入れできるおすすめのフリーローンをランキング形式で紹介します。

| 商品名 | 金利(年率) | 借入限度額 |

|---|---|---|

詳細を見る | 年1.9%~ 年14.6% (固定金利) | 10万円~ 1,000万円 (10万円単位) |

詳細を見る | 年6.0~ 14.0% | 最大10万円~ 500万円 |

詳細を見る | 【変動】 年5.875% 【固定】 年6.95% | 300万円 |

詳細を見る | 年2.975%~ 年4.975% | 1,000万円 |

詳細を見る | 年1.7%~ 年13.8% (固定金利) | 1,000万円 |

詳細を見る | 年3.5%〜 年13.5% (固定金利) | 700万円 |

詳細を見る | 年1.7~ 年14.8% (固定金利) | 50万円~ 800万円 |

詳細を見る | 年1.5~ 年14.6% (変動金利) | 10万円~ 1,000万円 |

詳細を見る | 年5.8~ 年7.5% (変動金利) | 1万円~ 500万円 |

詳細を見る | 年4.9~ 年14.8% | 10万円~ 700万円 |

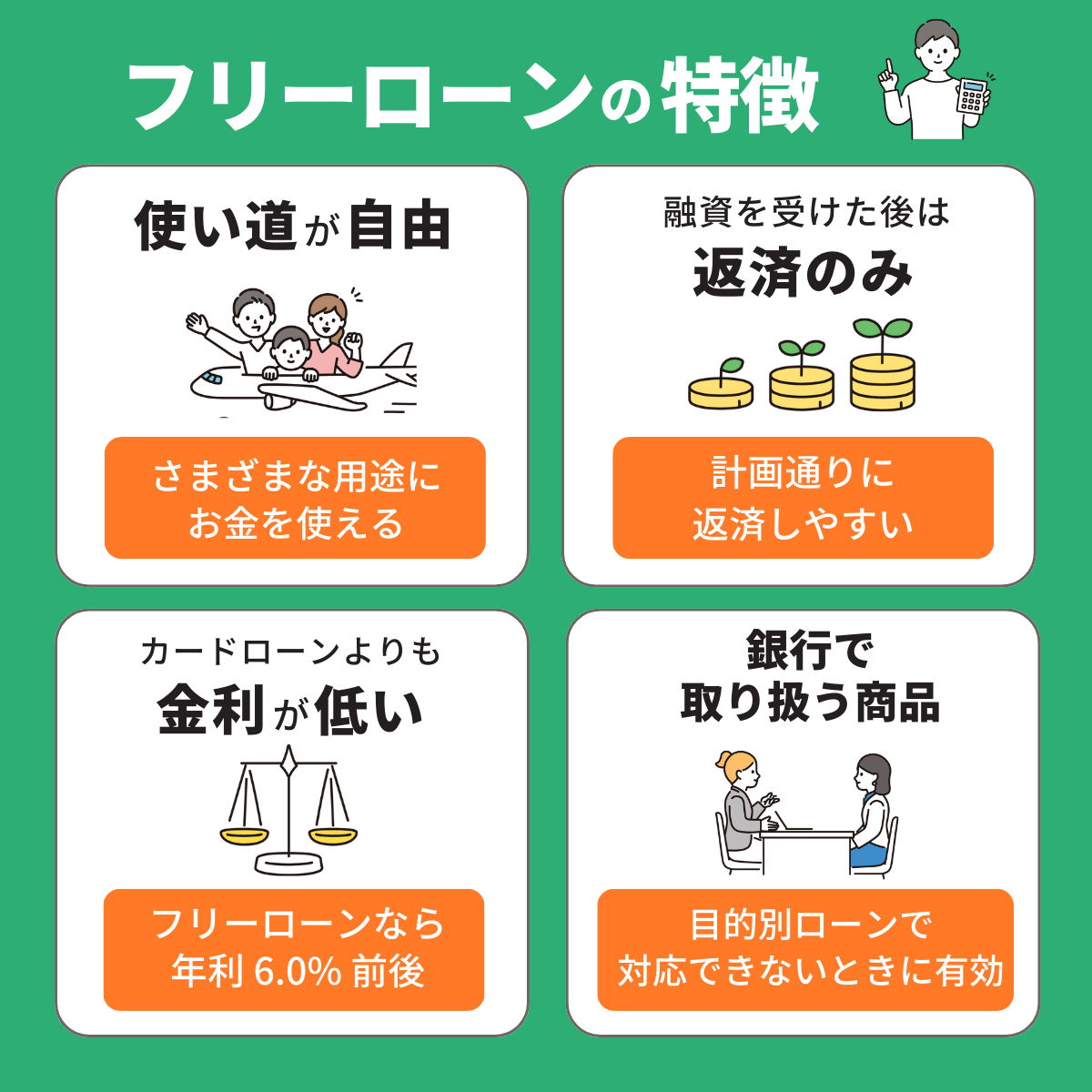

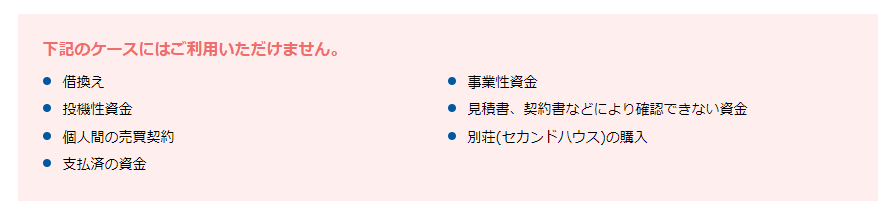

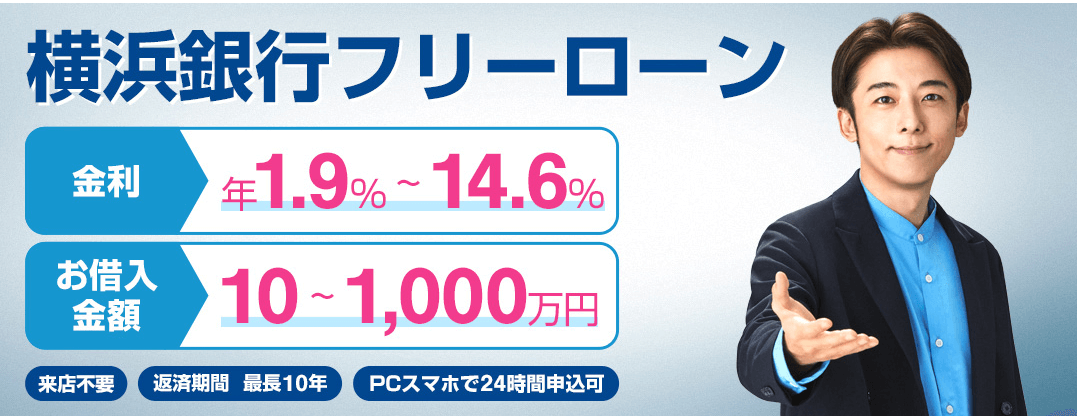

第1位:横浜銀行フリーローンは最短翌日に審査結果が分かる

| 横浜銀行フリーローン | ||

|---|---|---|

| 金利 | 年1.9%~14.6%(固定金利) | |

| 審査時間 | 最短翌日 | |

| 融資スピード | 最短2営業日 | |

| 借入限度額 | 10~1,000万円 | |

| 借入可能期間 | 1~10年 | |

| WEB完結 | 可能 | |

| 繰上返済手数料 | 一部 | 不可 |

| 全部 | 3,300円 ※借入金額が100万円以下の場合は無料 |

|

| WEB | 24時間 | |

| 電話 | 0120-458-014 | |

- 最高1,000万円まで借入限度額の設定が可能

- 最短翌日に審査結果が分かる

- 来店不要で申し込める

- 利用地域が限定される

※次の地域に居住またはお勤めの方が対象です(神奈川県内全地域 ・群馬県内の以下の市・東京都内全地域 前橋市、高崎市、桐生市)

横浜銀行フリーローンは融資までのスピードが早いことが特徴です。

横浜銀行の口座をお持ちなら申込みから融資まで最短2営業日です。

一般的にフリーローンの審査スピードは数日~1週間程度かかる場合がほとんどですが、横浜銀行フリーローンは最短で申込の翌日に審査結果が分かります。

利用限度額は10万円~1,000万円と幅広いので使い勝手が良く、資金の使い道は自由です。(事業用資金を除く)

家具や家電の購入費用、入院費用・出産費用、旅行費用など、いろいろな使い方ができます。

横浜銀行フリーローンはパソコンやスマホで24時間申し込めます。その後の手続きもWEBや郵送で完結するので、わざわざ来店する必要はありません。

近くに横浜銀行の支店がない方でも、手間をかけることなく利用できます。

※リンク先は横浜銀行カードローンの申込ページです。申込ページ内でフリーローンもしくはカードローンを選択し、ご希望いただくことが可能です。

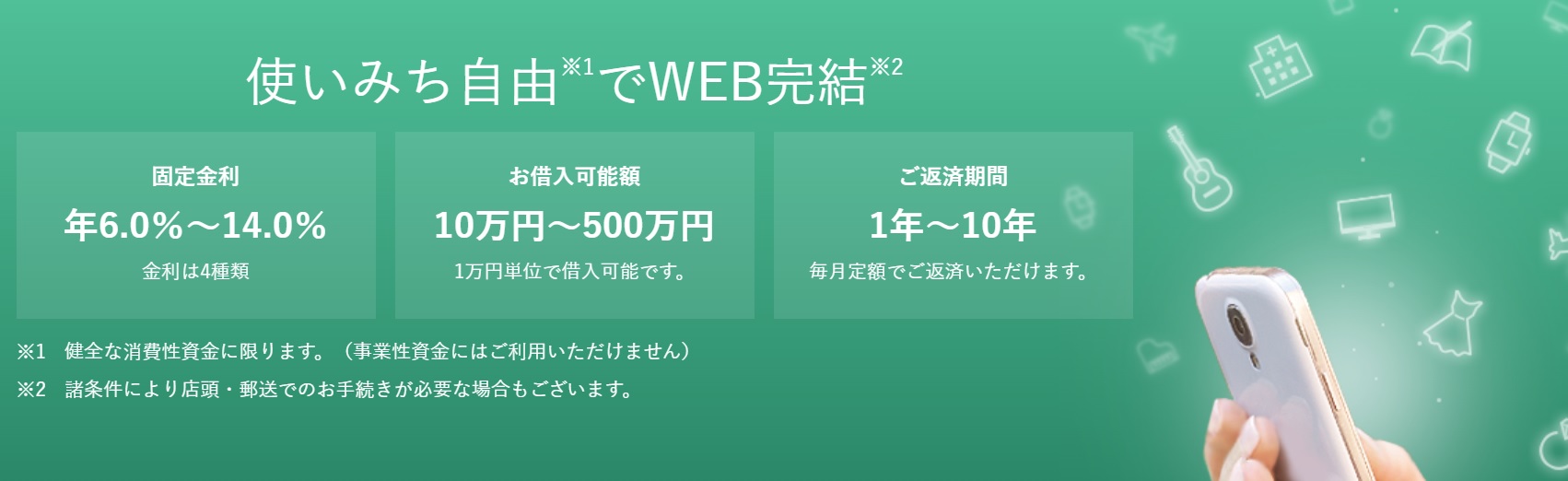

第2位:りそなプレミアムフリーローンは住宅ローン契約で金利優遇

| りそな銀行 プレミアムフリーローン | ||

|---|---|---|

| 金利 | 年6.0~14.0%(固定金利) | |

| 審査時間 | 最短1営業日 | |

| 融資スピード | 最短1営業日 | |

| 借入限度額 | 10万円~500万円 | |

| 借入可能期間 | 1~10年 | |

| WEB完結 | 可能 | |

| 繰上返済手数料 | 一部 | 無料 |

| 全部 | ||

| 営業時間 | 店頭窓口 | 9:00~15:00 |

| WEB | 24時間 | |

| 電話 | 0120-25-8156 平日10:00~17:00 |

|

- 固定金利で返済計画が立てやすい

- 住宅ローンの利用で年0.5%引き下げ

- 申込から融資までWEB完結

- 契約手続時には口座が必要

りそなプレミアム フリーローンは全国にお住まいの方が申込対象で、WEB完結で契約できます。

契約にはりそな銀行の口座が必要ですが、アプリで口座開設できるため来店の必要はありません。

固定金利なので、毎月の返済額はずっと定額です。審査により、以下のいずれかの金利が適用されます。

- 年6.0%

- 年9.0%

- 年12.0%

- 年14.0%

住宅ローン契約があると、上記金利から0.5%引き下げになるのがメリットです。6.0%が適用された場合は5.5%で借りられます。

毎月の返済とは別に、借入額の一部や全部を繰上げ返済することも可能です。

また、りそな銀行のインターネットバンキング「マイゲート」に登録すれば、ローンに関する以下のサービスもWEB上で利用できます。登録・年会費は無料です。

- 残高確認

- 返済予定照会

- 一部繰上げ返済

なお、継続的な安定収入があればパート・アルバイトの方も申し込めますが、学生や専業主婦(主夫)の方は申込できないので注意しましょう。

第3位:みずほ銀行 多目的ローンなら固定金利で返済計画が立てやすい

| みずほ銀行 多目的ローン | ||

|---|---|---|

| 金利 | 変動金利方式 | 年5.875% (2023年9月に借入の場合) |

| 固定金利方式 | 6.95% | |

| 審査時間 | 数日から一週間 | |

| 融資スピード | 数日から一週間 (みずほ銀行の口座を持っていない場合は、別途返済用口座として、普通預金の口座開設が必要) |

|

| 借入限度額 | 300万円 | |

| 借入可能期間 | 6ヵ月~7年 | |

| WEB完結 | 不可 | |

| 繰上返済手数料 | 一部 | 無料 |

| 全部 | ||

| 営業時間 | 店頭窓口 | 9:00〜15:00 平日のみ(一部店舗は休日も営業) |

| WEB | 24時間営業 | |

| 電話 | 0120–3242–86 フリーダイヤルが利用できない場合 042–311–9210 平日9:00~21:00 土日9:00~17:00 |

|

- 固定金利と変動金利を選べる

- 証書貸付ローン利用者は金利が年0.1%引き下げ

- 来店不要で申し込める(20歳以上のみ)

- 勤続年数(自営の方は営業年数)2年以上の方に限定

- 前年度税込年収(個人事業主の方は申告所得)が200万円以上で安定した収入がある方

みずほ銀行の多目的ローンでは変動金利と固定金利どちらかを選ぶことができます。

- 変動金利の特徴

金利が低いうちに返せればお得、金利上昇のリスクあり - 固定金利の特徴

返済計画を立てやすい、金利上昇のリスクがない

2023年9月時点では変動金利が年5.875%と金利が低く抑えられています。金利上昇のリスクはありますが利息を抑えられます。

一方、固定金利でも年6.75%と、比較的低い金利で借りられます。固定金利は金利が変わらないので返済計画を立てやすいのがメリットです。

また、みずほ銀行の証書貸付ローン利用で金利が年0.1%引き下げられます。

利用中の方はもちろん、過去に利用していた方も対象です。

なお、みずほ銀行の多目的ローンは20歳以上であればインターネット経由で申し込めます。

契約書を郵送で提出すれば、来店せずに契約可能です。

第4位:住信SBIネット銀行 多目的ローンは条件達成で金利優遇

| 住信SBIネット銀行 多目的ローン | ||

|---|---|---|

| 金利 | 年2.975%~4.975%(変動金利) | |

| 審査時間 | 10日程度 | |

| 融資スピード | 2週間程度 | |

| 借入限度額 | 1,000万円 | |

| 借入可能期間 | 1~10年 | |

| WEB完結 | 可能 | |

| 繰上返済手数料 | 一部 | 無料 |

| 全部 | ||

| 営業時間 | 店頭窓口 | なし |

| WEB | 24時間 | |

| 電話 | 0120-974-646 | |

- 金利が最大年4.975%と低め

- 条件達成で金利が最大年1.0%引き下げ

- 最大1,000万円まで借りられる

- 申込みがWEBで完結

住信SBIネット銀行の多目的ローンは変動金利を採用しています。

2022年6月時点での金利は年2.975~4.975%と低めです。

以下の条件を達成すると、金利が最大年1.0%引き下げられます。

- 住信SBIネット銀行の住宅ローン残高がある:年1.0%引き下げ

- 住信SBIネット銀行のカードローンを契約中:年0.5%引き下げ

- SBI証券の口座を保有登録している:年0.5%引き下げ

- 1と2または1と3両方を満たす:年1.0%引き下げ

- 2と3両方を満たす:年0.5%引き下げ

住宅ローン残高があるなら年1.975~3.975%、カードローンもしくはSBI証券利用中でも年2.475~4.475%で借りられます。

借入上限額が最大1,000万円と高めに設定されており、大きな借入が必要な方でも安心です。

申し込みはWEB完結します。来店や郵送の必要がないのは楽ですね。

第5位:きらぼし銀行フリーローンは申込みは口座なしでもWEB完結

| きらぼし銀行フリーローン | ||

|---|---|---|

| 金利 | 年1.7%~13.8%(固定金利) | |

| 審査時間 | 3~5日程度 | |

| 融資スピード | 3~5日程度 | |

| 借入限度額 | 1,000万円 | |

| 借入可能期間 | 6~10年 | |

| WEB完結 | 可能 | |

| 繰上返済手数料 | 一部 | 5,500円 ※きらぼしホームダイレクトなら無料 |

| 全部 | 残高が10万円以下:無料 残高が10万円超:5,500円 |

|

| 営業時間 | 店頭窓口 | 9:00~15:00 |

| WEB | 24時間 | |

| 電話 | 0120-814-077 | |

- 最高1,000万円まで借入可能

- 申込金額が300万円未満なら所得証明書類が不要

- 申込みは口座なしでもWEB完結

- 全額繰上返済の場合手数料がかかる

融資残高が10万円超 5,500円、融資残高が10万円以下 無料

東京を中心に関東でサービスを展開するきらぼし銀行のフリーローンです。

限度額が最高1,000万円と、他社ローンのおまとめ・借換えや、たくさん借りたい方にもおすすめです。

また、一般的なフリーローンでは借入金が50万円を超える場合は所得証明書類が必要ですが、きらぼし銀行フリーローンは申込み金額が300万円以下なら所得証明書類なしで申し込めます。

所得証明書類を用意できない場合でも安心です。

申込みから契約まではWEBで完結します。わざわざ店舗へ足を運ぶ必要はありません。

申込みにあたっては、きらぼし銀行の口座も不要です。

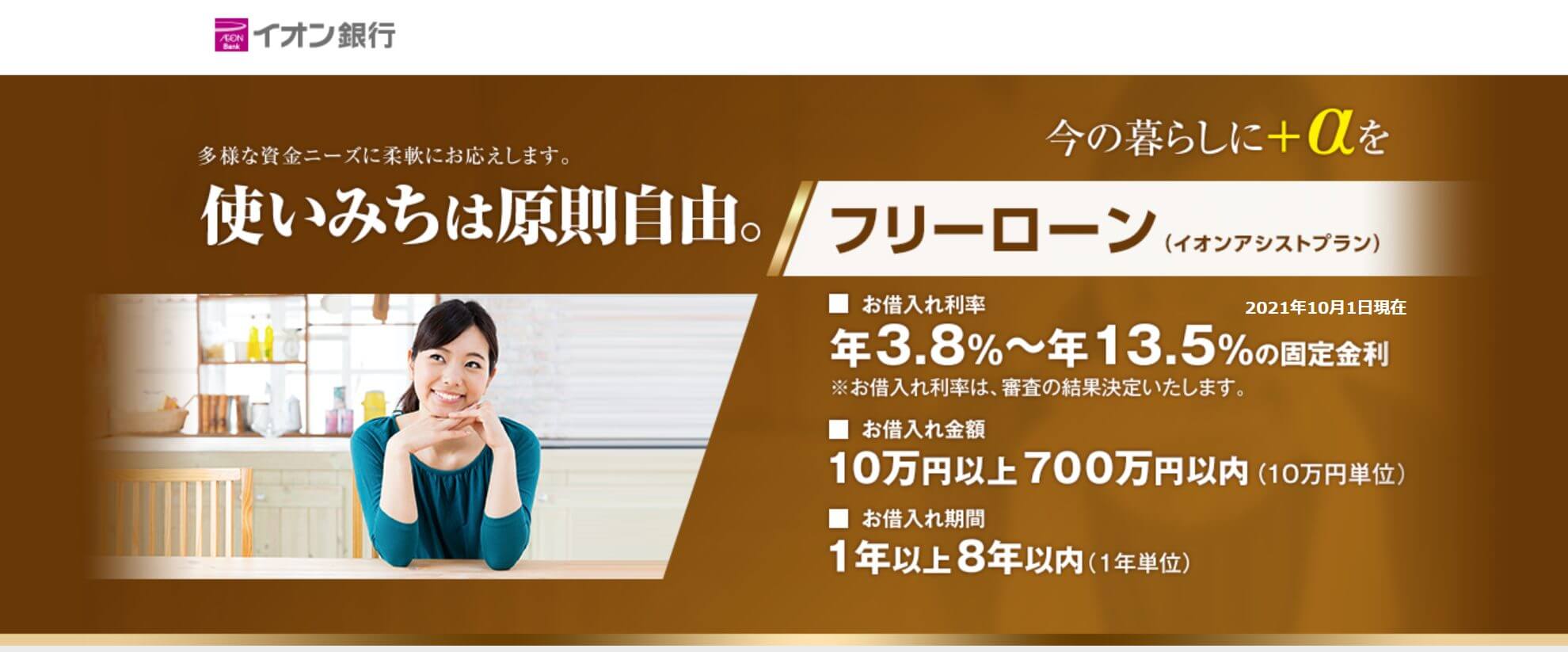

第6位:イオン銀行 フリーローンはWEBで申込み郵送で契約可能

| イオン銀行 フリーローン(イオンアシストプラン) | ||

|---|---|---|

| 金利 | 年3.8%~年13.5%(固定金利) | |

| 審査時間 | 1~3週間 | |

| 融資スピード | 1~3週間 ※イオン銀行口座を持っていない場合、開設手続きが必要 |

|

| 借入限度額 | 700万円 | |

| 借入可能期間 | 1~8年 | |

| WEB完結 | 可能 | |

| 繰上返済手数料 | 一部 | 無料 |

| 全部 | ||

| 営業時間 | 店頭窓口 | 9:00~15:00 |

| WEB | 24時間 | |

| 電話 | 0120-48-1258 | |

- 固定金利なので安心

- 来店不要で借りられる

- おまとめローンとしても利用可能

- 原則、前年度税込年収が200万円以上の方

- 年金受給者、学生、無職(専業主婦(夫))の利用不可

- 口座開設が必須

イオン銀行のフリーローンは固定金利を採用しています。契約時の金利が続くので安心です。

上限金利は年13.5%と、カードローンに比べても低めに設定されています。

WEBで申込み、郵送で契約可能です。来店不要なので店舗に行く時間がない方におすすめです。

銀行のフリーローンはおまとめローンとして利用できないことがありますが、イオン銀行のフリーローンはおまとめ目的も認められています。

限度額は700万円と比較的高いので、さまざまな使途に利用できます。

第7位:ちばぎんフリーローンの返済期間は最長15年

| ちばぎんフリーローン | ||

|---|---|---|

| 金利 | 年1.7%~年14.8%(固定金利) | |

| 審査時間 | 非公開 | |

| 融資スピード | ||

| 借入限度額 | 10万円~800万円 | |

| 借入可能期間 | 6ヶ月~15年 | |

| WEB完結 | 可能 | |

| 繰上返済手数料 | 一部 | 無料 |

| 全部 | ||

| 営業時間 | 店頭窓口 | 9:00~15:00 |

| WEB | 24時間 | |

| 電話 | 0120-68-7878 | |

- 返済期間が最長15年

- 簡易審査は最短10秒で結果が分かる

- WEB完結で来店不要

ちばぎんフリーローンが他社に比べて優れている点は、返済期間が長いところです。

他社の多くは長くて最長10年ですが、千葉銀行は最長15年で契約できます。

簡易審査なら5つの項目を入力するだけで、最短10秒で結果が分かります。申込から契約までWEB完結なので、来店の必要はありません。

地方銀行ということもあり、申込は以下にお住まいの方限定です。

- 千葉県

- 東京都

- 茨城県

- 埼玉県

- 神奈川県(横浜市・川崎市)

金利は年1.7%~年14.8%の間から審査で決定します。

固定金利なので、市場金利が変動しても毎月の返済額は原則変わりません。借入時点で総返済額が決まるため、返済計画を立てやすいのがメリットです。

ローンのおまとめはもちろん、複数の資金使途にも対応できます。一部または全部の繰上げ返済に手数料はかかりません。

第8位:東京スター銀行スターフリーローンは申込から融資までWEBで完結

| 東京スター銀行スターフリーローン | ||

|---|---|---|

| 金利 | 年1.5%~年14.6%(固定金利) | |

| 審査時間 | 非公開 | |

| 融資スピード | ||

| 借入限度額 | 10万円~1,000万円 | |

| 借入可能期間 | 1年~10年 | |

| WEB完結 | 可能 | |

| 繰上返済手数料 | 一部 | 無料 |

| 全部 | ||

| 営業時間 | 店頭窓口 | 9:00~15:00 |

| WEB | 24時間 | |

| 電話 | 0120-82-0351 | |

※22023年9月1日現在。保証料を含む。金利は審査により決定いたします。

※3お借入金額は10万円以上1,000万円以下(1万円単位)の範囲で当行審査により決定いたします。お借入期間は1年以上10年以内の範囲(1年単位)となります。

- 最高1,000万円まで借入可能

- 固定金利で返済額が変わらない

- 来店不要でWEB完結

スターフリーローンの利点は、借入限度額が高いことです。最高1,000万円まで借りられるので、高額なお買い物を考えている方に向いています。

資金使途はもちろん自由で、医療費・美容整形・ブライダル・海外旅行や、複数の資金使途にも対応可能です。

金利は年1.5%~14.6%から審査で決まります。

申込から融資までWEBで完結するため、来店は不要です。

仮審査は東京スター銀行の口座がなくとも申込できます。本審査までに「スターワン口座」の開設が必要ですが、運転免許証があればスマホで口座開設可能です。

パートやアルバイト勤務の方も申込可能です。

ただし、申込は「定期的な収入がある方」に加えて「年収150万円以上の方」という条件もあるのでご注意ください。

第9位:中央ろうきん フリーローンは構成員・組合員はとくに金利が安い

| 中央ろうきん フリーローン | ||

|---|---|---|

| 金利 | 【団体会員の構成員の方】 変動金利:5.825% 固定金利:7.000% 【生協会員の組合員および同一生計家族の方】 変動金利:6.105% 固定金利:7.280% 【その他一般勤労者の方】 変動金利:6.325% 固定金利:7.500% |

|

| 審査時間 | - | |

| 融資スピード | - | |

| 借入限度額 | 1万円~500万円 | |

| 借入可能期間 | 10年以内 | |

| WEB完結 | 可能(団体会員の組合員限定) | |

| 繰上返済手数料 | 一部 | 無料 |

| 全部 | ||

| 営業時間 | 店頭窓口 | 9:00~15:00 |

| WEB | 24時間 | |

| 電話 | 0120-86-6956 | |

- 変動金利と固定金利を選択可能

- 構成員・組合員はとくに金利が安い

- 条件クリアで0.2%引き下げ

中央ろうきんは、関東1都7県を営業エリアとしている労働金庫です。営業エリア:茨城県、栃木県、群馬県、埼玉県、千葉県、東京都、神奈川県、山梨県

中央ろうきんのフリーローンは、変動金利と固定金利のどちらかを選択できるのが特徴です。

団体会員の構成員・生協会員の組合員は、とくに低い金利で融資を受けられるうえに、以下のいずれかの条件をクリアすると0.2%の金利優遇を受けられます。

- 財形貯蓄またはエース預金の契約

- 有担保ローンまたは無担保ローン(マイプランを含む)の契約

- 申込み時の年齢が満20歳未満

条件を満たせば以下の金利で借りられます。

| 項目 | 通常金利 | 金利優遇後 |

|---|---|---|

| 団体会員の構成員の方 | 変動金利:5.825% 固定金利:7.000% | 変動金利:5.625% 固定金利:6.800% |

| 生協会員の組合員および同一生計家族の方 | 変動金利:6.105% 固定金利:7.280% | 変動金利:5.905% 固定金利:7.080% |

構成員・組合員に限らず、営業エリア内に居住・勤務しており、所定の条件を満たす給与所得者も申込可能です。

仮申込はWEBに対応しており、団体会員の組合員なら契約もWEBで手続きできます。

なお、申込には以下の条件もあるので注意してください。

- 同一勤務先に1年以上勤務している(自営業などの給与所得者以外は3年以上)

- 安定継続した年収(前年税込み年収)が150万円以上ある

第10位:群馬銀行 フリーローンは借入れ300万円以下なら所得証明書は不要<

| 群馬銀行 フリーローン「ぐんぎんネットDEローン」 | ||

|---|---|---|

| 金利 | 年4.9%~14.8%(固定金利) | |

| 審査時間 | - | |

| 融資スピード | - | |

| 借入限度額 | 10万円~700万円 | |

| 借入可能期間 | 6ヶ月~10年 | |

| WEB完結 | 可能 | |

| 繰上返済手数料 | 一部 | 取扱いなし |

| 全部 | 融資期間が1年以上ある場合は5,500円 | |

| 営業時間 | 店頭窓口 | 9:00~15:00 |

| WEB | 24時間 | |

| 電話 | 0120-13-9138 | |

- 来店不要のネット専用ローン

- 固定金利で返済額がずっと定額

- 300万円を超えなければ所得証明書は不要

群馬銀行 フリーローン「ぐんぎんネットDEローン」は、ネット専用ローンです。

申込対象は営業地域に居住・勤務している方に限られるものの、WEB完結なので来店の必要はありません。

審査により以下のいずれかの金利が適用されます。固定金利なので、返済額が変わらない安心感がほしい方におすすめです。

- 年4.9%

- 年6.5%

- 年9.8%

- 年12.5%

- 年14.8%

また、借入額が300万円を超えなければ所得証明書は不要です。

他社は「50万円を超えなければ不要」のところが多いので、群馬銀行なら書類を用意する手間を省けるのがメリットです。

ただし、全額の繰上げ返済時に、残りの返済期間が1年以上ある場合は5,500円の手数料がかかるのが注意点です。

一部の繰上げ返済は取り扱っていないので、任意でこまめに返済したい方は、他社のローンも検討したほうがよいでしょう。

カードローン人気おすすめ比較

フリーローンは金利が低い代わりに都度の借入ができません。また、融資まで時間がかかるというデメリットもあります。

そのため、借入を急いでいる方や必要なときに必要な分だけ借入したい方にはカードローンが向いています。

| 商品名 | 金利(年率) | 借入限度額 |

|---|---|---|

詳細を見る | 年1.8%~ 年14.6% | 500万円 |

詳細を見る | 年3.0%~ 年18.0% | 最大800万円 |

詳細を見る | 年1.9%~ 年14.5% | 最大800万円 |

詳細を見る | 年4.5%〜 年17.8% | 500万円 |

詳細を見る | 年1.48%~ 年17.5% 年0.98%~ 年12.5%(※借り換えコース) | 最大800万円 |

詳細を見る | 6.47%/8.47% ※毎年2月1日時点のみずほ銀行の短期プライムレートにより年1回変動 | 300万円 |

■通常:1.48%~17.5%

■カードローンau限定割 誰でもコース:1.38%~17.4%

■カードローンau限定割 借り換えコース:0.98%~12.5%

※借り換えコースは、auじぶん銀行の借入金含め、審査結果で借入可能上限額(限度額)100万円以上となった場合に適用。

※審査の結果で借入可能上限額(限度額)100万円未満になった場合は、誰でもコースの金利が適用。

借入れを急いでいる方はカードローンをご検討ください。

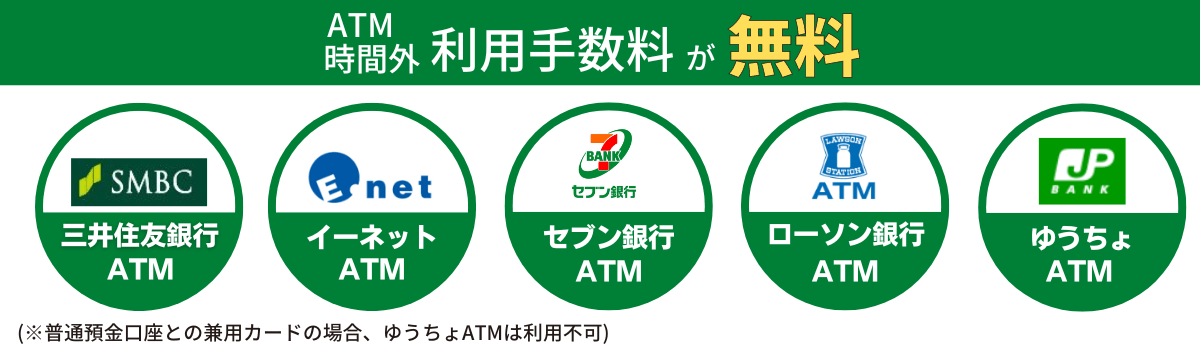

三菱UFJ銀行カードローン バンクイックは提携ATM手数料が0円

| 三菱UFJ銀行カードローン(バンクイック) | ||

|---|---|---|

| 金利(年利) | 年1.8%〜年14.6% | |

| 審査時間 | 最短当日 | |

| 借入限度額 | 500万円 | |

| 無利息期間 | なし | |

| WEB完結(※お申込みまではWEB完結) | 可能 | |

| コンビニ借入 | ||

| 学生の借入 | 不可 | |

| 専業主婦の借入 | ||

| 営業時間 | WEB | 24時間営業 |

| 電話 | 9:00〜21:00 土日祝日は9:00~17:00 12/31~1/3は休業 |

|

- 最短翌営業日に融資を受けられる

- 毎月の返済額が1,000円から設定できる

※借入利率(金利)によって返済額は異なります。 - 提携ATM手数料が無料

- 無利息サービスがない

バンクイックは即日融資こそできませんが、最短で翌営業日に融資を受けられます。

融資スピードは消費者金融に劣るものの、金利は1.8〜14.6%と消費者金融より低いです。

融資スピードを重視しつつ、できる限り早く借りたい方には向いているでしょう。

借入方法は振り込みまたはATMの2種類。以下のATMは手数料無料で利用できます。

- 三菱UFJ銀行

- セブン銀行

- ローソン銀行

- イーネット

近くに三菱UFJ銀行のATMがなくても、コンビニで手数料を気にせず借入ができます。

SMBCモビットのWEB申込なら電話連絡なし

| SMBCモビット | ||

|---|---|---|

| 金利 | 年3.0%~18.0% | |

| 審査時間 | 最短30分 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

|

| 融資スピード | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

|

| 借入限度額 | 800万円 | |

| 無利息期間 | なし | |

| WEB完結 | 可能 | |

| コンビニ借入 | ||

| 学生の借入 | ||

| 専業主婦の借入 | 不可 | |

| 営業時間 | 店頭窓口 | なし |

| WEB | 24時間 | |

| 電話 | 9:00〜21:00 0120-03-5000 |

|

| 自動契約機 | 9:00〜21:00 ※営業時間は店舗により異なります |

|

- 最短30分審査&即日融資

- WEB申込なら電話連絡・郵送物なし

- Vポイントが貯まる・使える

- 無利息サービスがない

SMBCモビットも最短30分で審査が完了、最短即日に融資を受けられます。

一般的なカードローンは電話による在籍確認が実施されますが、SMBCモビットは以下の条件を満たせばWEB完結となり、電話連絡がありません。

- 三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座を保有

- 全国健康保険協会発行の保険証(社会保険証)、もしくは組合保険証を保有

WEB完結なら郵送物もありません。勤務先や家族にバレることなくお金を借りられます。

また、SMBCモビットは共通ポイントの1つである「Vポイント」に対応しています。

利息200円につき1ポイント(1円相当)貯まり、貯まったVポイントを1ポイント=1円で返済に充てることも可能です。

Vポイントを貯めている方なら、利息を節約できるでしょう。

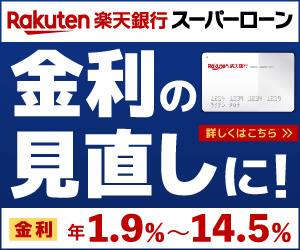

楽天銀行スーパーローンは楽天会員ランクに応じて審査優遇※

| 楽天銀行スーパーローン | ||

|---|---|---|

| 金利(年利) | 年1.9%〜年14.5% | |

| 審査時間 | 最短当日 | |

| 融資スピード | 最短翌日 | |

| 借入限度額 | 最大800万円 | |

| 無利息期間 | なし | |

| WEB完結(お申込まで) | 可能 | |

| コンビニ借入 | ||

| 学生の借入 | 可能(20歳以上でパート、アルバイトによる安定した収入がある場合) | |

| 営業時間 | 店頭窓口 | なし |

| WEB | 24時間営業 | |

| 電話 | 0120-720-115 平日:9:00~19:30 土日祝(年末年始・GW期間):9:00~17:30 |

|

- WEB完結申込

- 楽天会員ランクに応じて審査優遇

※必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。 - 入会だけで1,000ポイント進呈

- WEB申込に限定される

- 収入のない学生は対象外

楽天銀行スーパーローンは入会だけでも1,000ポイントが進呈されるお得なカードローンです。

楽天ポイントを貯めている方や、楽天サービスの利用頻度が高い方に特におすすめです。

WEBで手軽に申込みでき、楽天会員向けに審査の優遇サービスを展開しているのが特徴です!

※必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。

また、全国の提携ATM・パソコン・スマホから24時間365日いつでも借入と返済ができる利便性の高さもメリットです。

下記のようなATMでは手数料も無料で利用できます。

- ローソン銀行

- イーネットATM

- セブン銀行

- イオン銀行

- 三井住友銀行

- みずほ銀行

プロミスはWEB申込みでお借入までが早い

| プロミス | ||

|---|---|---|

| 金利 | 4.5%~17.8% | |

| 審査時間 | 最短3分審査(回答)※ | |

| 融資スピード | 即日 | |

| 借入限度額 | 500万円 | |

| 無利息期間 | 30日間(初回借入日の翌日以降) | |

| WEB完結 | 可能 | |

| コンビニ借入 | ||

| 学生の借入 | 可能(18歳以上でパート、アルバイトによる安定した収入がある場合) ・お申込時の年齢が19歳以下の場合は、収入証明書類のご提出が必須となります。 ・高校生(定時制高校生および高等専門学校生も含む)はお申込いただけません。 |

|

| 専業主婦の借入 | 不可 | |

| 営業時間 | WEB | 24時間 |

| 電話 | プロミスコール・レディースコールともに9:00〜21:00 土日祝営業 0120-24-0365 |

|

| 自動契約機 | 9:00〜21:00(*契約機により営業時間が異なります。) 土日祝営業 |

|

- 審査完了まで最短3分※

※お申込み時間や審査によりご希望に添えない場合がございます。 - カードレスならWEB完結&郵送物なし

- 30日間の無利息期間が付帯

- 収入のない専業主婦(主夫)は申込対象外

とにかく早く融資を受けたい方におすすめのプロミス。WEBやスマホからの契約ならお申込が完了されてから借入まで最短3分※です。(※お申込み時間や審査によりご希望に添えない場合がございます。)

さらに、ローンカードなしで利用できる「カードレス」に対応しています。申込みはWEBで完結し、郵送物もありません。

また、以下の条件を満たすと30日間の無利息期間が付帯します。

- プロミスの利用が初めてであること

- メールアドレスを登録すること

- Web明細を利用すること

プロミスは一般的なフリーローンよりも金利が高いですが、無利息期間中に返済すれば利息がかかりません。

短期間で返済できる方、お借入を急いでいる方におすすめです。

auじぶん銀行カードローン(じぶんローン)は借り換えがお得

| auじぶん銀行カードローン | ||

|---|---|---|

| 金利 | 通常 | 年1.48%~17.5% |

| 誰でもコース | 年1.38%~17.4% | |

| 借り換えコース(※) | 年0.98%~12.5% | |

| 審査時間 | 最短当日 | |

| 借入限度額 | カードローンau限定割 誰でもコース | 10万円以上800万円以内 |

| カードローンau限定割借り換えコース | 100万円以上800万円以内 (※注)限度額は100万円の場合のみ |

|

| 無利息期間 | なし | |

| WEB完結 | 可能 | |

| コンビニ借入 | ||

| 学生の借入 | 不可 | |

| 専業主婦の借入 | ||

| 営業時間 | 店頭窓口 | なし |

| WEB | 24時間営業 | |

| 電話 | 平日9:00~20:00 土日祝9:00~17:00 (年末年始を除く) 0120-926-800 |

|

| 自動契約機 | なし | |

- au ID保有なら金利が最大0.5%引き下げ

- 手続きはすべてスマホで完結

- 提携ATMの手数料が0円

- 引き落としによる返済はauじぶん銀行の口座のみ

auじぶん銀行カードローン(じぶんローン)は、条件達成で金利が優遇されるお得なカードローンです。

au IDを保有するだけで金利が年0.1%、借り換えコースなら最大年0.5%も金利の引き下げが可能です。

- au IDを保有していること

- 他社からの借り換え希望であること

- 借入限度額が100万円以上になること

とくに、借り換えコースは差し引かれる金利が大きいので、ご利用中のローン負担が大きい方にぴったりです。

au IDの登録やローンのお申込みは、WEBやスマホで完了します。明細書の郵送がないので、プライバシーも安心です。

提携ATMの利用手数料や時間外手数料は0円。月々の返済は1,000円から設定できるので、無理なく返済できます。

MONEY CARD GOLDは低金利が魅力、事業用資金としても使える

| セゾンカードローン MONEY CARD GOLD(マネーカードゴールド) | ||

|---|---|---|

| 金利 | 6.47%/8.47%※ |

|

| 審査時間 | 最短即日 | |

| 融資スピード | 最短即日 | |

| 借入限度額 | 300万円 ※新規ご入会の場合は最高100万円 |

|

| 無利息期間 | 入会日から3カ月 ※後日キャッシュバック |

|

| WEB完結 | 可能 | |

| コンビニ借入 | ||

| 学生の借入 | 不可 | |

| 専業主婦の借入 | 不可 ※本会員の配偶者専用カードあり |

|

| 営業時間 | 店頭窓口 | なし |

| WEB | 24時間 | |

| 電話 | 9:00~17:00 1/1休み 0120-733-064 |

|

| 自動契約機 | なし | |

※MONEY CARD GOLDの審査状況により、MONEY CARD(ご利用可能枠:最大100万円/ご融資利率:実質年率15.0%)をご案内することがございます。

- 金利が年6.47%または年8.47%と低め

- ATM手数料や振込手数料が無料

- 事業用資金としても使える

- 申込は年収400万円以上の方に限定

- 専業主婦や学生の申込み不可

クレディセゾンが提供するMONEY CARD GOLDは金利の低さが魅力です。

2023年2月時点では、200万円コースなら8.47%、300万円コースなら6.47%です。

利用限度額は消費者金融カードローンと比較して低く設定されているので、少額の資金を低金利で借りたい方におすすめです。

オンライン振込で即時に借りられるほか、提携ATMも利用できます。

振込手数料もATM手数料も無料なので、借入・返済に余計なコストがかかりません。

また、MONEY CARD GOLDは生活用資金だけでなく事業用資金としても利用できます。

ただし、年収400万円以上の方が申し込みの対象です。

お申込みの制限はありますが、生活用資金と事業用資金の両方を借りたいなら、MONEY CARD GOLDがおすすめです。

三井住友銀行カードローンはカードレスも選べる

| 三井住友銀行 カードローン | ||

|---|---|---|

| 金利 | 年1.5%〜14.5% | |

| 審査時間 | 最短当日 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。 |

|

| 融資スピード | 最短当日 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。 |

|

| 借入限度額 | 10~800万円 | |

| 無利息期間 | なし | |

| WEB完結 | 可能 ※申込から契約までの手続きがWEBで完結。普通預金口座がなくても、本人確認をオンラインでされた場合はWEB完結が可能。提携コンビニATMは可 |

|

| コンビニ借入 | 提携コンビニATMで可能 | |

| 専業主婦の借入 | 不可 | |

| 営業時間 | WEB | 24時間営業 |

| 電話 | 9:00~20:00(12/31~1/3を除く) 0120-923–923 |

|

| ローン契約機 | 9:00~18:00(12/31~1/3を除く) ※店舗によって受付時間が異なる場合がございます。 |

|

- 最短で当日に融資を受けられる

- カードレス対応

※カードレスを選択の場合は(SMBCダイレクト)インターネットによるご利用となり、ATMはご利用いただけません。 - 全国の三井住友銀行ATM、および提携コンビニATMが無料

カードレスを選択の場合はインターネット(SMBCダイレクト)による利用に限定されるため、ATMは使用できません。

三井住友銀行カードローンは口座を持っていない方も申込みが可能です。

ローンカードが発行されないカードレスにも対応しているので、お財布の中がかさ張らずスッキリしますね。

| カードの種類 | NEW カードレス | キャッシュカード | ローン専用カード | |

|---|---|---|---|---|

| 借入 | ATMでの借入 | - | ○ | ○ |

| SMBCダイレクトでの借入 | ○ | ○ | ○ | |

| 返済 | ATMでの返済 | - | ○ | ○ |

| SMBCダイレクトでの返済 | ○ | ○ | ○ | |

| 繰上返済・一括返済 | ○ | ○ | ○ | |

※カードレスは三井住友銀行の普通預金口座をお持ちでない方、またWEBよりお申込みのお客さまで、本人確認をオンラインで行った場合に限ります。

三井住友銀行の口座がある方はキャッシュカードでそのまま借入ができて便利です。

以下のATMは手数料無料で利用できます。コストを節約したい方も安心して利用できます。

※カードレスを選択の場合はインターネット(SMBCダイレクト)による利用のため、ATMは使用できません。

- 三井住友銀行

- ゆうちょATM

(※普通預金口座との兼用カードの場合、ゆうちょATMは利用不可) - セブン銀行

- ローソン銀行

- イーネット

フリーローンのメリット

フリーローンにはさまざまなメリットがあります。

主なメリットは以下の通りです。

- 用途が自由

- カードローンより金利が低め

- 計画通りに返済しやすい

用途が自由

フリーローン最大のメリットは借りるお金の使い道が自由なことです。

例えば、次のような用途に活用できます。

- 引っ越し資金

- 結婚資金

- 旅行・レジャー資金

- 家具・家電の購入

- 自動車の購入

- 医療費の支払い

- 他社ローンの借り換え

銀行では住宅ローンや教育ローンなど、目的別のローンも用意されています。

しかし、お金の使い方は人それぞれのため、銀行で用意されているローンだと利用できないケースもあります。

ただし、一部のフリーローンは他社ローンの借り換え(おまとめローン)目的で使えません。

フリーローンを利用する際は商品概要説明書などで利用できる用途を確認しておくと良いでしょう。

カードローンより金利が低め

フリーローンはカードローンより金利が低めに設定されています。

カードローンも借りたお金を自由に使えます。ただし、金利は年3.0~17.0%前後と高めです。

銀行カードローンは消費者金融よりも金利が低めですが、それでも上限金利は年14%前後です。

一方、フリーローンなら年6.0%前後の金利で借りられます。

同じ金額を借りるなら、フリーローンのほうが利息を抑えやすいですよ。

計画通りに返済しやすい

当初の返済計画通りに返済しやすいのもフリーローンのメリットです。

- カードローン:限度額内なら何度でも借入ができる

→残高が減りにくい - フリーローン:一度しか借りられない

→残高が増えないので計画通りに返済しやすい

カードローンは限度額内であれば何度でも借りられるため、借入を繰り返すと残高が減らず、計画通りに返せないことも少なくありません。

一方、フリーローンは一括でお金を借りた後は返済するだけです。

借入残高が増えないため、計画通りに返済しやすくなっています。

フリーローンのデメリット

さまざまなメリットがあるフリーローンですが、次のようなデメリットもあります。

- 審査に時間がかかる

- 追加の融資ができない

- 事業性資金は借りられない

審査に時間がかかる

フリーローンは審査に時間がかかります。

申し込みから融資にかかる時間は1週間~10日前後です。

カードローンのように即日借入はできません。とにかく早く借りたい時はカードローンを検討してください。

りそな銀行や三井住友銀行のように最短1営業日で借りられるフリーローンもあります。

急いでいる場合は審査スピードが早い銀行を選びましょう。

CFP®資格(日本FP協会)

フリーローンはどの金融機関も数日~数週間と時間がかかるため、スケジュールに余裕を持って申し込む必要があります。急ぎでお金が必要なときは申込から借入れまでが早いカードローンを検討しましょう。

追加の融資ができない

フリーローンは追加の融資を受けられません。

審査で決まった金額を一括で借入れ、その後は返済するだけです。

追加で借りたい場合は再度申し込み、審査を受けなければなりません。

事業性資金は借りられない

フリーローンは使用目的が自由なローンですが、事業性資金は借りられません。

あくまでもプライベートでの利用を想定しています。

事業性資金を借りたい場合はビジネスローンを検討してください。

フリーローンの審査は厳しい?

フリーローンを利用するには、審査に通る必要があります。

審査基準については一切公表されていないため、断言はできません。

しかし、フリーローンの特徴から審査は厳しめであると予想できます。

- 金利が低め

- 担保も保証人も不要

一般的に金利の低いローンほど審査難易度が高くなります。

金利が低いほど、お金を貸す側の利益が減るためです。

フリーローンも金利が低いため、審査は厳しいと予想されます。

また、フリーローンは無担保かつ原則保証人は不要です。利用する際は契約者本人の返済能力が試されます。

返済能力の有無をしっかり見極めるため、審査も厳しい傾向にあるわけです。

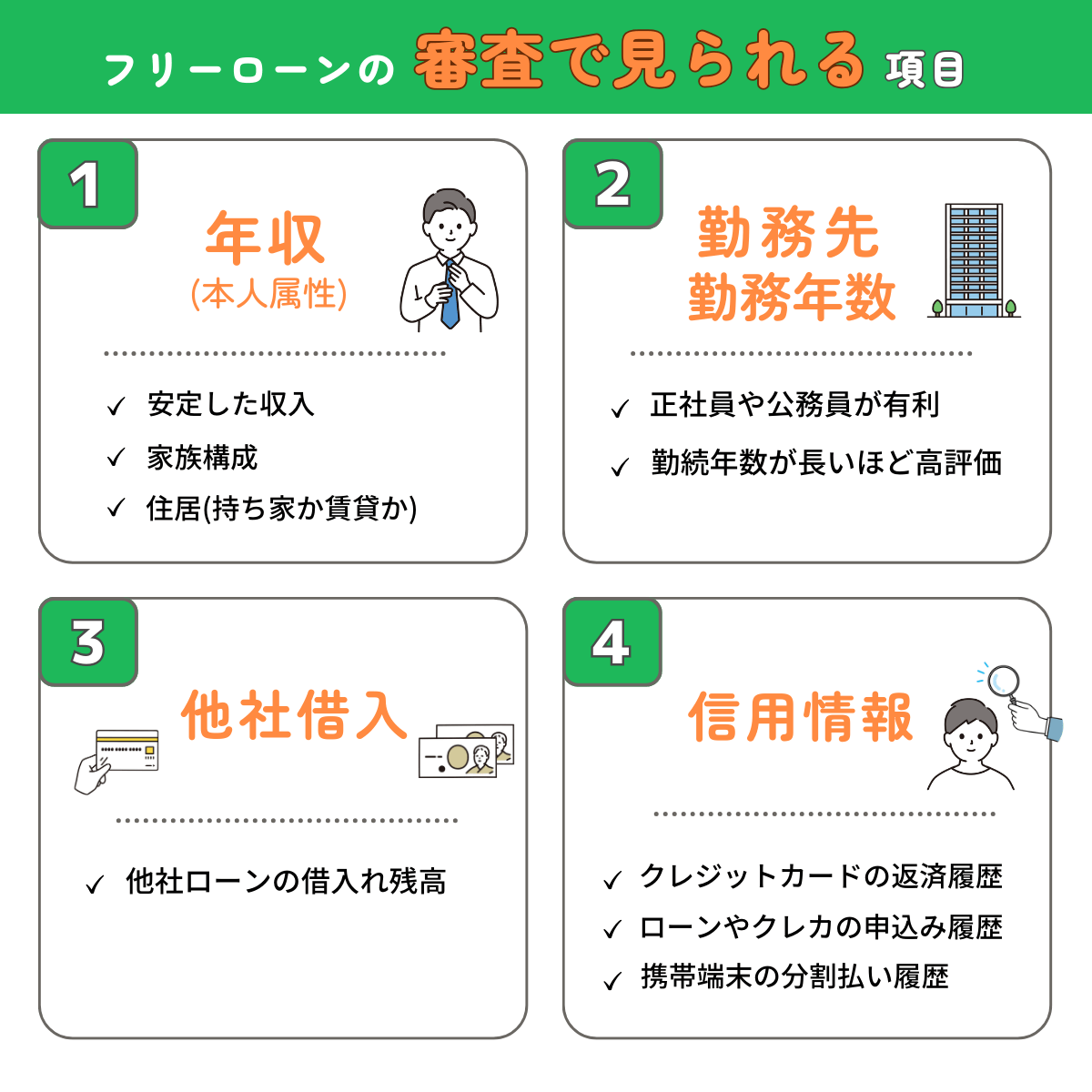

フリーローンの審査で見られる項目は?

フリーローンの審査では、主に次の項目をチェックされます。

- 本人の属性(年収や勤務先など)

- 他社の借入

- 信用情報(クレヒス)

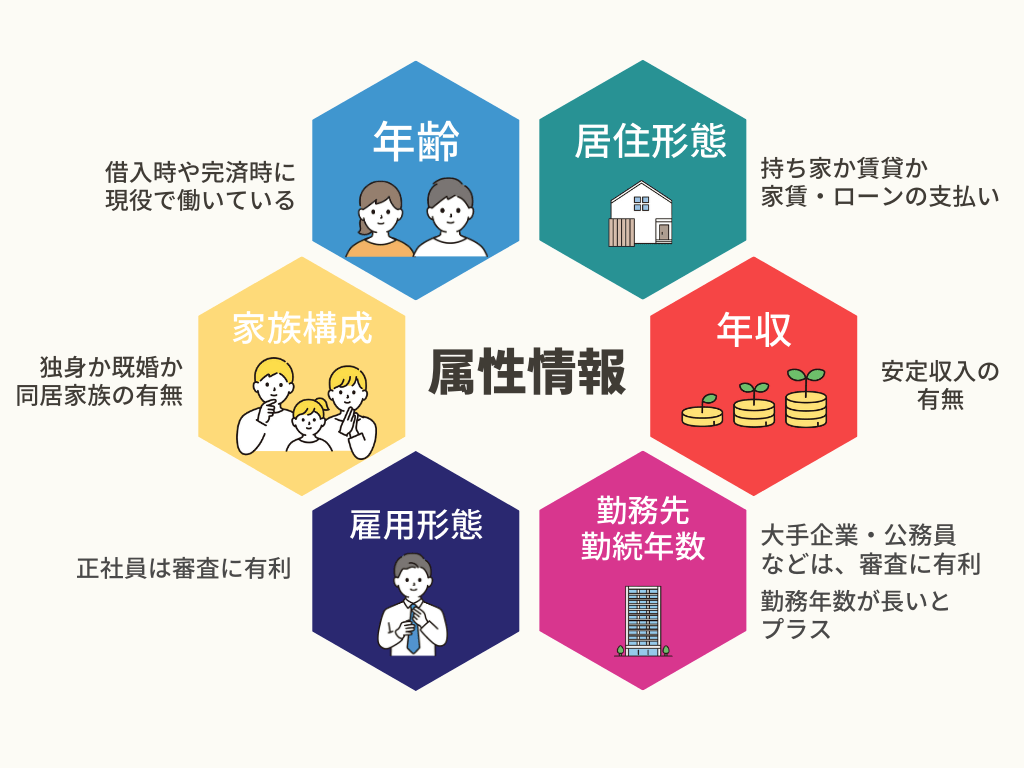

本人の属性(年収や勤務先など)

フリーローンの審査では、返済能力の有無を判断するために申し込み者の属性をチェックされます。

本人の属性とは、具体的には次のような情報を指します。

- 年収(収入)

- 勤務先・職業

- 勤続年数

- 家族構成

- 住居(持ち家か賃貸か)

中でも重要なのが年収、言い換えれば安定した収入があるかどうかです。

安定した収入がないと、金融機関にとっては貸し倒れのリスクが高まります。

逆に言えば、安定した収入があれば「返済能力が高い」と判断されやすく、審査に通る可能性が高まります。

年収以外では勤務先や勤続年数も重要です。

自営業やアルバイトよりも、毎月決まった給料をもらえる正社員や公務員のほうが有利な傾向があります。

また、勤続年数が長いほど「仕事を辞める可能性が低い=安定している」と評価されるようです。

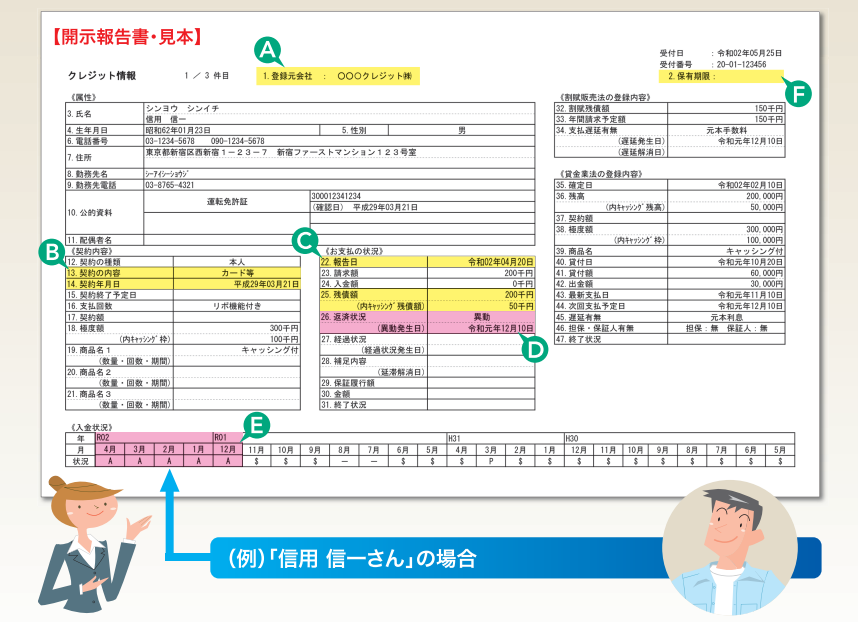

信用情報(クレヒス)

フリーローンの審査では信用情報(クレヒス)も参照されます。

クレヒスとは、クレジットカードや他のローンの利用履歴のこと。第三者機関に保管されています。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

- ローンやクレジットカードの申し込み履歴

- クレジットカードの返済履歴

- 他社ローンの借入残高

- 携帯電話端末の分割払いの履歴

ローンやクレジットカードの返済を延滞・滞納すると、クレヒスに傷がつきます。

クレヒスに傷がついている場合、審査に落ちる可能性が高いでしょう。

心配な場合は、申し込みたい金融機関が加盟する信用情報機関(CICなど)に開示請求し、自分のクレヒスをチェックしてみてください。

他社の借入

フリーローンの審査では他社の借入もチェックされます。

他社の借入が多いということは、それだけお金に困っているとみなされても仕方ありません。

「貸し倒れのリスクが高い」と判断され、審査に落ちる可能性があります。

フリーローンの多くはおまとめ・借り換えローンとして利用できます。

とは言え、あまりにも他社の借入が多い場合は審査に通らない可能性が高いでしょう。

出来る限り、他社の借入を減らしたうえで申し込んでください。

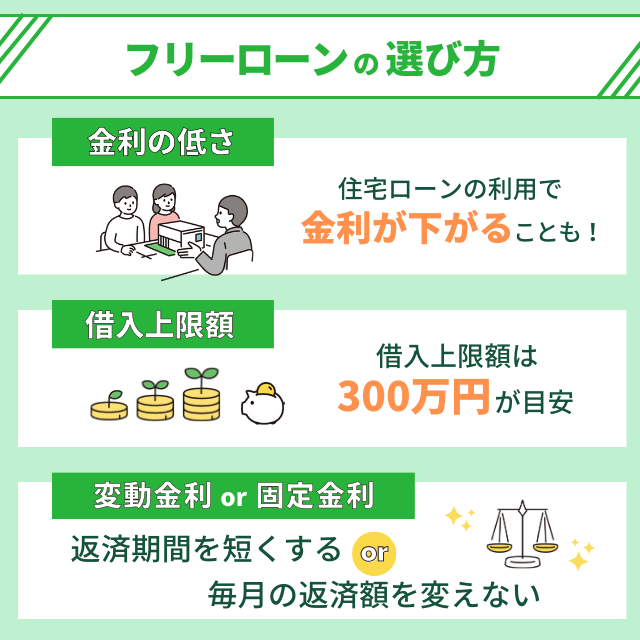

フリーローンの選び方、着目したいポイント3つ

フリーローンを選ぶ際に着目すべきポイントは以下の通りです。

- 金利の低さ

- 借入上限額

- 変動金利か固定金利か

金利に注目!住宅ローン利用で金利が下がることも

同じフリーローンでも、銀行によって金利が異なります。

少しでも利息を抑えたいなら金利が低いフリーローンを選びましょう。

フリーローンの中には、住宅ローンを利用していると金利が下がる銀行があります。

フリーローンの借入上限額は300万円が目安

高額なお金を借りたい場合は借入上限額をチェックしましょう。

多くの場合、フリーローンの借入上限額は300万円に設定されています。

借入希望額が300万円未満であれば上限を気にする必要はありませんが、300万円以上借りたい場合は限度額が高い商品を選んでください。

変動金利か固定金利か

フリーローンの金利は、大きく変動金利と固定金利の2種類に分かれます。

- 変動金利の特徴

金利が低いうちに返せればお得、金利上昇のリスクあり - 固定金利の特徴

返済計画を立てやすい、金利が低い時は変動金利が有利

両方にメリット・デメリットがあるため、一概にどちらが良いとは断言できません。

返済期間が短く、少しでも低い金利で利用したいなら変動金利がおすすめです。反対に返済期間が長く、毎月の返済額を変えたくないなら固定金利を選びましょう。

CFP®資格(日本FP協会)

毎月の返済額に影響するため、フリーローンを選びでは特に金利が重要です。日本は金融緩和でずっと低金利が続いてきたため、安易に変動金利を選びがちです。しかし最近、少しずつ金利が上昇する気運が高まりつつあります。変動金利を選ぶときは、万が一金利が上昇したときの対策を立てておきましょう。

フリーローンとカードローンの違い

フリーローンによく似た商品として「カードローン」があります。

確かに、用途が自由な点は同じです。しかし、比べてみるとさまざまな違いがあります。

| 項目 | フリーローン | カードローン |

|---|---|---|

| 提供事業者 | 主に銀行 | 消費者金融、銀行、信販会社など |

| 借入回数 | 1回 | 限度額の範囲内なら何回でもOK |

| 金利 | カードローンより低い (6.0%前後) | フリーローンより高い (3.0~18.0%前後) |

| 申込から融資のスピード | 消費者金融のカードローンより遅い | 消費者金融なら最短即日も可能 |

| 返済方法 | 原則口座引き落とし | 口座引き落とし、振込、ATMなど |

金利はカードローンよりもフリーローンの方が低めに設定されています。

カードローンの金利が年3.0~18.0%前後なのに対し、フリーローンは年6.0%前後です。できるだけ利息を抑えるならフリーローンを選びましょう。

一方、カードローンは融資スピードが非常に早いという特徴を持ちます。

消費者金融なら最短即日、銀行でも最短翌日の融資が可能です。

また、カードローンは限度額の範囲内であれば何度でも借りられるため、急な出費に備えやすいのがメリットです。

- フリーローンが向いている方

金利を抑えたい、借り過ぎを防ぎたい - カードローンが向いている方

とにかく早く融資を受けたい、急な出費に備えておきたい

それぞれのメリット・デメリットや違いをしっかり理解したうえで、自分に合ったローンを選んでくださいね。

フリーローンへの借り換えで返済額は減らせる?

カードローンからフリーローンへ借り換えれば、返済額を減らせる可能性があります。

一般的にフリーローンはカードローンより金利が低いからです。

低金利フリーローンに借り換えができれば、残高が同じでも利息が減ります。利息が減れば、トータルの返済額も減ります。

ただし、フリーローンへ借り換える際は次のような注意点もあります。

- 審査が厳しくなる傾向にある

- 一部のフリーローンは借り換えに利用できない

- 逆に利息が増えることもある

審査が厳しくなる傾向にある

借り換えの場合、すでに他社の借入がある状態で申し込むことになります。

他社の借入が全くない状態よりも、審査は厳しくなるでしょう。

借り換え目的の場合も、できる限り他社の借入残高を減らしたうえで申し込んでください。

一部のフリーローンは借り換えに利用できない

フリーローンによっては借り換えに利用できないことがあります。

本記事で紹介した券種のうち、住信SBIネット銀行が借り換え不可です。

公式サイトや規約などで、借り換えに利用できることを確認したうえで申し込んでください。

逆に利息が増えることもある

フリーローンに借り換えることで、逆に利息が増えることがあります。

- 金利が高いフリーローンへ借り換えた

- 毎月の返済額が減った代わりに、返済期間が長くなった

返済額を減らせるのは、金利が低いフリーローンへ借り換えた場合です。

金利が高いフリーローンへ借り換えるとむしろ利息が増えてしまいます。

また、フリーローンへ借り換えると毎月の返済額が減る代わりに返済期間が長くなることがあります。

金利が下がっても、返済期間が長くなるとトータルの利息が増えてしまうので要注意です。

フリーローンに関するよくある質問

フリーローンとは

フリーローンのメリットは?

フリーローンのデメリットは?

フリーローンとカードローン、どちらがおすすめですか?

フリーローンは自由に使えて低金利

フリーローンは用途を自由に決められるため、目的別ローンでは対応できない場合にピッタリです。

カードローンも用途に制限はありませんが、フリーローンより金利設定が高め。金利を抑えたい方にはカードローンよりもフリーローンの方がおすすめです。

本記事で紹介したフリーローンはいずれも金利が低く、使いやすいものばかりです。

フリーローンを利用する際は、ぜひ検討してみてくださいね。

CFP®資格(日本FP協会)

フリーローンはカードローンに比べて金利が低く抑えられている代わりに、追加で借入をする際は再度審査を受けなければなりません。フリーローンは、ある程度まとまったお金を借りたい方に向いています。