2023.11.17 更新

今年から新社会人として働きはじめたので、初めて年末調整の書類を会社に提出することになって。書類を見ていてもさっぱりなのですが、そもそも年末調整ってどういう仕組みなんでしょうか?

社会人にとって年末調整の話題が出始めると、いよいよ年末が近づいてきたなと感じますよね。一言で言うと「源泉所得税額と所得税額の過不足を調整する仕組み」のこと。仕組みやどのような書類が必要なのかについて、詳しくご説明いたします。

*この記事のポイント*

●年末調整とは、源泉所得税額と所得税額の過不足を調整する仕組みのことです。

●年末調整の対象者は年末までに在職している方です。

●所得控除の中には、年末調整で控除を受けられないものもあります。

会社勤めの方にとっては、毎年末の恒例行事である年末調整ですが、実際にはどのような仕組みなのか、ご存知でない方もいらっしゃるのではないでしょうか。

今回は年末調整の仕組みと受けられる控除についてご説明します。

書類に書き漏れが無いように、しっかりと確認しておきましょう。

■ 目次

・1.そもそも「年末調整」ってどうして行うの?年末調整の仕組みを知ろう

・2.年末調整の対象になるのはどんな人?

・3.年末調整の対象になる給与は?前の会社の給与も対象になる?

・4.年末調整に必要な書類とは?

・5.年末調整では控除の対象とならないものって?

・6.まとめ

1.そもそも「年末調整」ってどうして行うの?年末調整の仕組みを知ろう

日本では会社などの雇用主が従業員に給与や賞与を支払う際に、従業員の所得税を給与や賞与から天引きし、会社が一旦預かった上で年末にまとめて国に支払う、という仕組みがあります。

この仕組みを「源泉徴収」といい、源泉徴収される所得税のことを「源泉所得税」といいます。

しかし、源泉所得税額はあくまでもおおよその金額なので、年末に所得税額が確定すると、天引きされている源泉所得税額と所得税額に過不足が発生します。

この過不足を年末の12月に調整する仕組みが「年末調整」です。

つまり「年末調整」は、会社が毎月計算して仮の金額で納付してくれている源泉所得税を、年末に再計算して正しい金額に修正する手続きと言えます。

年末調整で再計算し、もし天引きされている源泉所得税額のほうが多ければ、差額分が還付され、少なければ追加で税金を納めることになります。

2.年末調整の対象になるのはどんな人?

年末調整の対象者は、年末まで在籍している方です。

正社員の方はもちろん、契約社員やパート、アルバイトの方も年末調整の対象となります。

・会社などに1年を通じて勤務している人

・年の中途で就職し年末まで勤務している人

ただし、年末までに退職した場合でも、下記に当てはまる方は年末調整の対象に含まれます。

・死亡により退職した人

・著しい心身の障害のために退職した人で、再就職をし給与を受け取る見込みのない人

・12月に支給されるべき給与等の支払を受けた後に退職した人

・パートタイマーなどの人が退職した場合で、その年の給与総額が103万円以下の人

また、海外支店等に転勤したことにより非居住者となった方も年末調整の対象となります。

参考:国税庁「年末調整の対象になる人」[令和5年4月1日現在法令等]

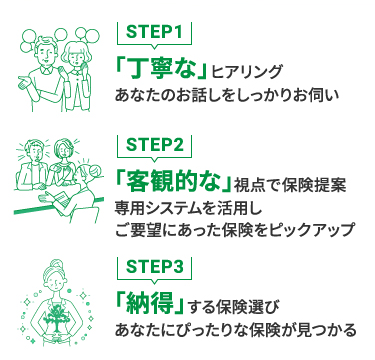

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

3.年末調整の対象になる給与は?前の会社の給与も対象になる?

年末調整の対象となる給与は、その年の1月1日から12月31日までの間に支払うことが確定した給与となります。

年末調整の書類は、12月初旬に会社に提出することが多く、提出時点では12月分は未払いのケースがほとんどですが、この12月の給与も申請の対象に含みます。

また、年の途中で現在の会社に就職した場合、前の会社と現在の会社の給与の両方が年末調整の対象となります。

前の会社の給与については、「源泉徴収票」で確認することができます。

もし手元にない場合は、問い合わせて発行してもらうことが可能ですので一度担当者に確認してみましょう。

4.年末調整に必要な書類とは?

年末調整に必要な書類は、

①「給与所得者の扶養控除等(異動)申告書」

②「給与所得者の保険料控除申告書」

③「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除申告書 兼 所得金額調整控除申告書」

の3枚があり、年末調整の時期になると勤務先から配布されます。

また、上記の書類以外にも、控除の対象を証明するための控除証明書を提出する必要があります。

【提出する控除証明書】

・生命保険料控除証明のための保険会社からのハガキ

・地震保険料控除証明のための保険会社からのハガキ

※一部、ハガキではなく各保険会社の契約者マイページへ電子データで提供されることもあります

・個人型の確定拠出年金の掛金を証明する書類

・国民年金、国民健康保険等の社会保険料を証明する書類

・配偶者特別控除に必要な源泉徴収票などの収入証明

・住宅ローン控除に必要な住宅借入金等特別控除証明書、申告書、借入金の年末残高等証明書などの書類

では、実際にどのような控除を受けられるのか、書類ごとに確認していきましょう。

◆ 1) 給与所得者の扶養控除等(異動)申告書

「給与所得者の扶養控除等(異動)申告書」は、扶養している家族に関しての申告を行う申告書です。

結婚して配偶者がいる方、子どもがいる方や親の面倒を見ている方などが控除の対象となります。

≪給与所得者の扶養控除等(異動)申告書で受けられる控除≫

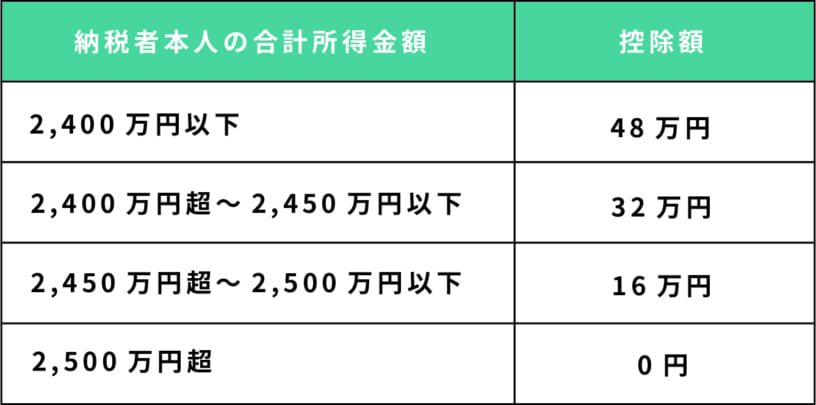

①基礎控除

給与所得者であれば、合計所得金額に応じて誰でも受けられる控除となります。

基礎控除の金額は48万円です。(※令和元年分までは合計所得金額に関わらず一律38万円)

②配偶者控除

結婚している方で、配偶者の年間の合計所得金額が48万円以下及び納税者の合計所得金額が1,000万円以下の場合、配偶者控除を受けることができます。(※令和元年分までは38万円以下)

配偶者控除額は下記の通りです。

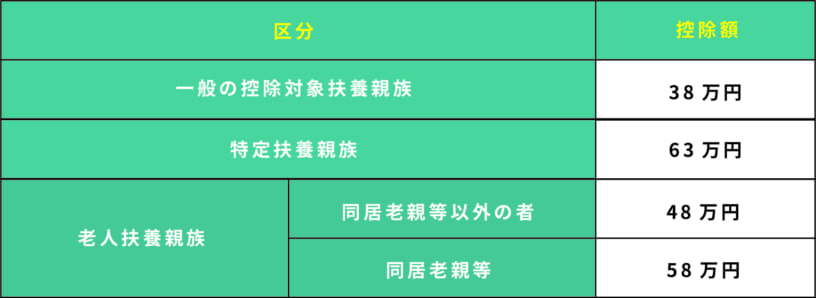

③扶養控除

扶養親族のうち、その年の12月31日時点の年齢が16歳以上の方は「控除対象扶養親族」となり、扶養控除が受けられます。

扶養控除の金額は、扶養親族の年齢と同居の有無によって変わります。

④勤労学生控除

働きながら学校に通っている方は、勤労学生控除を受けることができます。

勤労学生控除の金額は27万円です。

【勤労学生に当てはまる人】

・給与所得などの勤労による所得があること

・合計所得金額が75万円以下(令和元年分以前は65万円以下)

※なおかつ、給与所得以外の所得が10万円以下であること

・特定の学校の学生、生徒であること

⑤障害者控除

本人・配偶者・扶養親族が障害者の場合、障害者控除を受けることができます。

また、障害者控除は、16歳未満(※扶養控除の適用外)の扶養親族を有する場合においても適用されます。

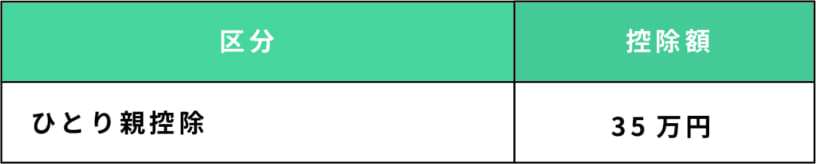

⑥ひとり親控除

納税者本人がひとり親の場合、ひとり親控除を受けることができます。

※ひとり親控除は令和2年分の所得税から適用開始されました。

【ひとり親に当てはまる人】

・事実上婚姻関係と同様の事情にあると認められる一定の人がいない

・生計を共にする子どもがいる

※子どもはその年の総所得金額が48万円以下で、他の人の同一生計配偶者や扶養親族になっていない

・合計所得金額が500万円以下である

⑦寡婦控除

寡婦(かふ)とは、その年の12月31日時点で「ひとり親」に該当せず、次のいずれかに当てはまる人です。

納税者と事実上婚姻関係と同様の事情にあると認められる一定の人がいる場合は対象となりません。

【寡婦控除の対象となる人の範囲(令和2年分以後)】

・夫と離婚した後婚姻をしておらず、扶養親族がおり、合計所得金額が500万円以下の人

・夫と死別した後婚姻をしていない人、又は夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人

(なお、この場合は扶養親族の要件はありません。)

上記に当てはまるような、配偶者と離婚・死別された方は、寡婦控除を受けることができます。

参考:国税庁「No.1170 寡婦控除」

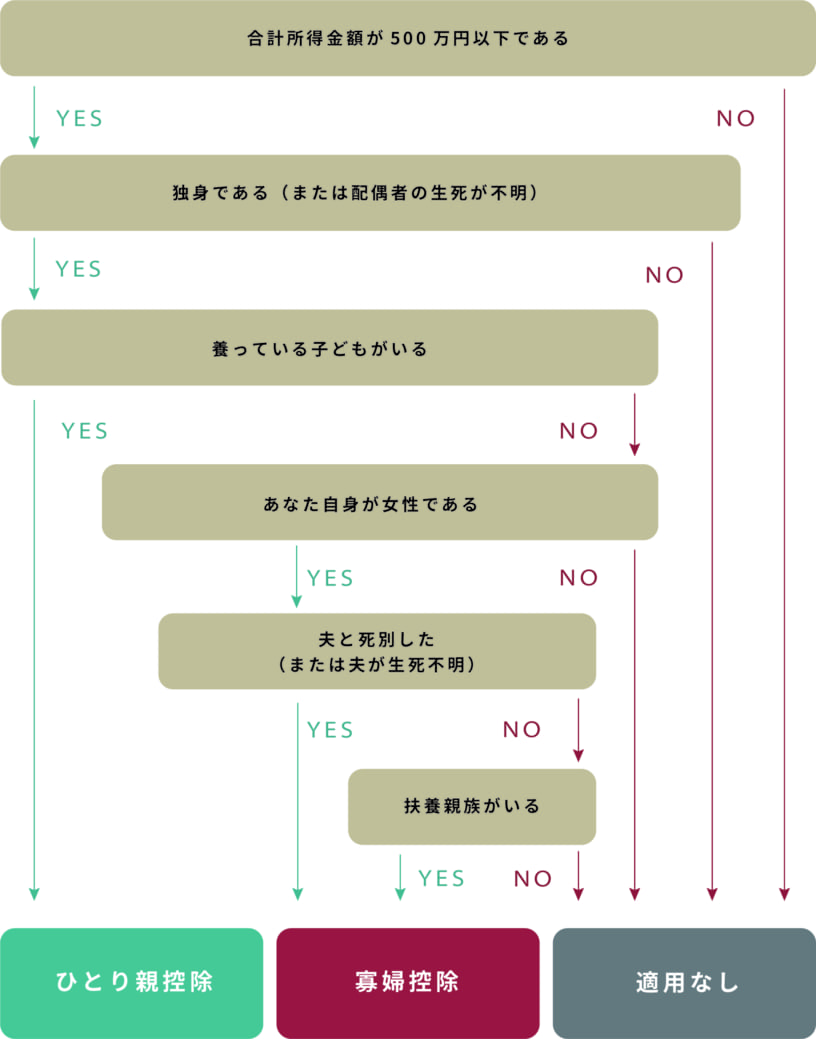

◆「ひとり親控除」と「寡婦控除」の見分け方は?

2020年から適用が開始された「ひとり親控除」と「寡婦制度」、自分はどちらに当てはまるのか分かりにくいという方もいらっしゃるのではないでしょうか?

その年の12月31日時点での状況をもとに、下記のフローチャートで確認してみましょう。

◆ 2) 給与所得者の保険料控除申告書

「給与所得者の保険料控除申告書」は、生命保険や地震保険に加入されている方は要チェックです。

≪給与所得者の保険料控除申告書で受けられる控除≫

①生命保険料控除

生命保険に加入している方は所得控除を受けることができます。

生命保険料控除は、終身保険や定期保険等の「一般の生命保険料」、医療保険・所得保障保険やがん保険等の「介護医療保険料」、「個人年金保険料」の3つに区分されています。

10月頃に各保険会社から届きはじめる、生命保険料控除証明書の内容をもとに書類に記入していきましょう。

生命保険料控除の金額は、加入している生命保険の保険料や、加入した時期によって異なります。

生命保険料控除の方法については「生命保険料控除とは? 手続き方法や保険料等申告書の書き方を学ぶ」をご覧ください。

②地震保険料控除

生命保険と同様に、地震保険に加入している方も控除を受けることができます。地震保険料控除の金額は最高で5万円です。

地震保険料控除も、損害保険会社から地震保険料控除証明書が届きますので、無くさないように保管しておきましょう。

③社会保険料控除

社会保険料を支払っていると、社会保険料控除を受けることができます。

給与から天引きされている社会保険料に加えて、子どもの国民年金保険料や、自営業から会社員になった際、自営業だった期間中に支払っていた国民年金保険料と国民健康保険料も控除の対象となります。

社会保険料控除額は、その年に実際に支払った社会保険料の金額、または給与や公的年金から差し引かれた金額全額となります。

④小規模企業共済等掛金控除

個人事業主の方や小規模会社の役員の方が小規模企業共済に加入している場合、個人型確定拠出年金(iDeCo)に加入している場合、障害のある家族を扶養している方が心身障害者扶養共済に加入している場合は、小規模企業共済等掛金控除を受けることができます。

なお、個人型確定拠出年金の掛金が給与から天引きされている場合には、保険料控除申告書への記入は不要です。

小規模企業共済等掛金控除の金額は、その年に支払った掛金の全額です。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

◆3) 「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除申告書 兼 所得金額調整控除申告書」

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除申告書 兼 所得金額調整控除申告書」は、各種所得控除や配偶者特別控除を申告するための申告書です。

①配偶者特別控除

「給与所得者の扶養控除等(異動)申告書」の「②控除対象配偶者」では、配偶者の条件として『年間の合計所得金額が48万円以下であること。』とありましたが、納税者本人の合計所得金額が1,000万円以下で配偶者の年間の所得額が48万円以上133万円以下の場合は配偶者特別控除を受けることができます。

(※2018年分から2019年分までは38万円以上123万円以下、2017年分までは38万円以上76万円未満)

なお、配偶者の収入元がアルバイト・パート勤務によるもののみの場合、103万以上201万6,000円未満が控除の対象となります。

【配偶者特別控除を受けるための要件】

(1) 控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること。

(2) 配偶者が、次の要件全てに当てはまること。

イ 民法の規定による配偶者であること(内縁関係の人は該当しません)。

ロ 控除を受ける人と生計を一にしていること。

ハ その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

ニ 年間の合計所得金額が48万円超133万円以下(平成30年分から令和元年分までは38万円を超え123万円以下、平成29年分までは38万円を超え76万円未満)であること。

(3) 配偶者が、配偶者特別控除を適用していないこと。

(4) 配偶者が、給与所得者の扶養控除等申告書又は従たる給与についての扶養控除等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)

(5) 配偶者が、公的年金等の受給者の扶養親族等申告書に記載された源泉控除対象配偶者がある居住者として、源泉徴収されていないこと(配偶者が年末調整や確定申告で配偶者特別控除の適用を受けなかった場合等を除きます。)。

引用:国税庁「No.1195 配偶者特別控除」

配偶者特別控除の金額は、令和2年以降は1万~38万円となっており、配偶者の所得金額が多いほど控除額が低くなります。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら

5.年末調整では控除の対象とならないものって?

所得控除の中には、年末調整で控除を受けられないものもあります。

・医療費控除

・雑損控除

・ふるさと納税などの寄付金控除

・住宅ローン控除(1年目)

上記の所得控除は、年末調整で控除を申請できないため、個人が別途「確定申告」を行う必要があります。

また、住宅ローン控除については、2年目から年末調整で控除を受けることができます。

6.まとめ

毎年面倒に感じがちな年末調整の書類ですが、どの欄を記入しなければならないのかを把握し、必要書類をもとに記入を進めればそれほど難しい作業ではありません。

年末調整が近づくと届きはじめる必要書類を無くさず保管しておくことと、自分が記入する必要がある欄はどこなのかを、あらかじめ確認しておくことをおすすめします。

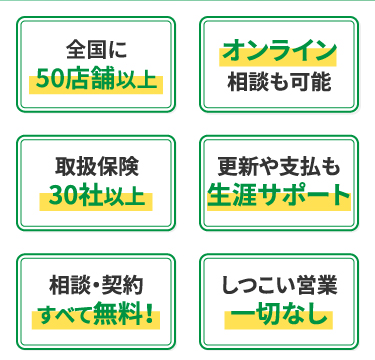

年末調整や生命保険料控除の書類でご不明な点やご質問がございましたら、ぜひお気軽に保険テラス スタッフへお声がけください。書類のご作成を無料でサポートいたします。

また、「子供を連れて店舗に行きにくい」「今は外出を控えたい」といったお客さまには、オンライン相談サービスも実施しています。

保険やお金について少しでも不安がある方、聞きたいことがある方は、ご質問だけでもかまいませんのでお気軽にお立ち寄り下さい。

保険相談のご予約

保険相談のご予約

Webフォームまたはお電話にて承っております。事前にご予約頂くと、待ち時間なくスムーズにご案内できます。

お気軽にご予約ください。

Webからのご予約はこちら

お電話での予約はこちら